Каждый раз, оформляя кредит, заёмщик сталкивается с необходимостью приобретения страхового полиса, а бывает, что и не одного. Банк как кредитная организация стремится минимизировать свои риски, а заемщик не хочет переплачивать за ненужную ему услугу. Попробуем разобраться, когда лучше быть застрахованным и как совершить отказ от страховки после получения кредита.

Что такое страховка и кому она нужна

Выбирая из предлагаемых банком кредитных предложений, заемщик старается подобрать для себя оптимальный вариант: удобный по годовым процентам и по ежемесячным платежам. И очень часто недоуменно вопрошает потом, отчего сотрудник банка так настойчиво пытается «предохранить» его от разных страховых ситуаций? Почему кредитные менеджеры постоянно советуют поставить галочку, в графе «Согласен быть застрахованным», предрекая в противном случае отрицательный банковский ответ? Конечно, в договоре прямо не сказано, что заемщик обязан приобретать полис страхования, но на деле…

Страховка это…

Итак, страховка - это одна из банковских программ, с помощью которой он пытается обезопасить себя от возможного невозврата кредитных средств. И сегодня страховка – приложение для всех видов кредитов, выдаваемых банковскими учреждениями. Когда клиент, испытывая финансовые неурядицы, не может более оплачивать свой кредит, за него эту функцию начинает выполнять страховая компания.

Какие случаи - страховые

Страховка активируется при наступлении определённых случаев, признанных страховыми:

- возникновение ситуации, в которой заемщик теряет свою трудоспособность и получает группу инвалидности (II или III);

- заемщик теряет свое рабочее место не по собственному желанию (увольнение);

- он не может исполнять взятые на себя обязательства по причине произошедших природных катаклизмов (например, стихийное бедствие);

- смерть заемщика.

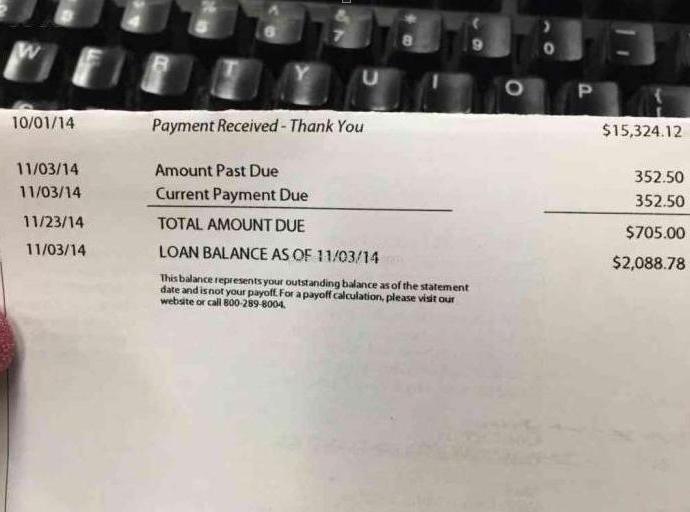

Сумма, которую необходимо заплатить за страховку, составляет определенный процент от тела кредита, (основного долга) и именно по причине не всегда оправданного переплачивания большинство людей стараются провести отказ от страховки после получения кредита. Кстати, приблизительная сумма выплат по ней колеблется в промежутке от 25-30%. Страховка добавляется к каждому ежемесячному платежу, распределяясь равномерно на весь кредитный срок.

Конечно, положительные моменты в страховании присутствуют, но не всегда возможно наступление страхового случая, а, следовательно, и компенсационных выплат. Например, если у заемщика после оформления кредита начинает меняться финансовое положение в худшую сторону (уволился с работы и нет средств для погашения долга), следует, как можно раньше обратиться к страховой организации с заявлением об этом. Сроки, в которые необходимо предупредить своего страховщика, прописываются в договоре, но обычно они не превышают 3 дней.

Как уменьшить выплаты по страховке

Если заёмщик отказывается страховаться, то в большинстве случаев его будет ждать отказ от банка в кредите. Это объясняется неготовностью банка потерять свои деньги. Но, если все-таки заемщик позволили себя застраховать, существует несколько вопросов, ответы на которые помогут уменьшить выплаты:

- Если кредит будет погашен в короткий срок, то будет ли также уменьшена сумма страховки? Да. И это самый выгодный способ, который позволит максимально сэкономить на страховке.

- Возвращаются ли денежные средства за купленную страховку, если страховой случай не наступил? Ответ на этот вопрос находится только в кредитном договоре и закреплен в виде срока, в течении которого это можно сделать. Но заёмщик должен быть готов, что страховщик приложит максимум усилий, чтобы не допустить этого.

- Чем грозит отказ от страховки, если кредит уже одобрен: штрафом или изменениями в кредитном договоре? Здесь возможны два варианта ответа. Первый: банк досрочно, в течение двух недель обязует заёмщика вернуть ему кредитные средства и при этом заплатить, предусмотренный договором штраф. Второй: банк не станет требовать досрочного погашения, вместо этого он поднимет на несколько пунктов годовой процент за пользование заемными средствами. На сколько будет увеличен годовой процент, сообщается в кредитном договоре, и в каждом случае индивидуально. Таким образом, банк максимально пытается обезопасить себя от заемщиков, которые оформляют отказ от страховки после получения кредита.

Обязанность заемщика или добровольное соглашение?

Случаев, когда страховка может носить обязательный характер, не так уж много:

- При оформлении ипотечного займа: в соответствии со статьей 31 фз «Об ипотеке», приобретаемое заёмщиком жилье находится в залоге у банка и, в соответствии с условиями договора, должно быть подвержено страхованию.

- По видам кредитных продуктов, выдаваемых банком. Когда приобретаемое заемщиком имущество является заложенным в банке, по условиям договора (например, автомобиль). В этом случае на заемщика налагается обязательство в виде страхования автомобиля от повреждения или утраты.

- Оформляя любой потребительский кредит, банк вправе обязать заемщика приобретать страховые полисы здоровья или жизни, то есть всячески оберегать себя для надлежащего исполнения своих обязанностей по договору.

Кстати, ФЗ «О потребительском кредите» радует нововведениями. Так, если при оформлении кредита банк настаивает на покупке заемщиком страхового полиса, например, жизни, то сегодня заемщик может с этим не согласиться. По закону этот тип страховки не обязателен. В этом случае банку вменяется в обязанность предложить заемщику альтернативное решение: получить кредит с оформлением страховки или оформить кредит без страховки, но с сопоставимыми условиями (например, повышенной процентной ставкой). Также банк обязан предложить заемщику выбрать самому страховую компанию, но из определенного списка.

Как решить вопрос в "Сбербанке"

Решение вопроса - как отказаться от страховки по кредиту после получения - банковские учреждения воспринимают по-разному. Так, чтобы вернуть страховку по потребительского кредиту в "Сбербанке", существует 2 способа:

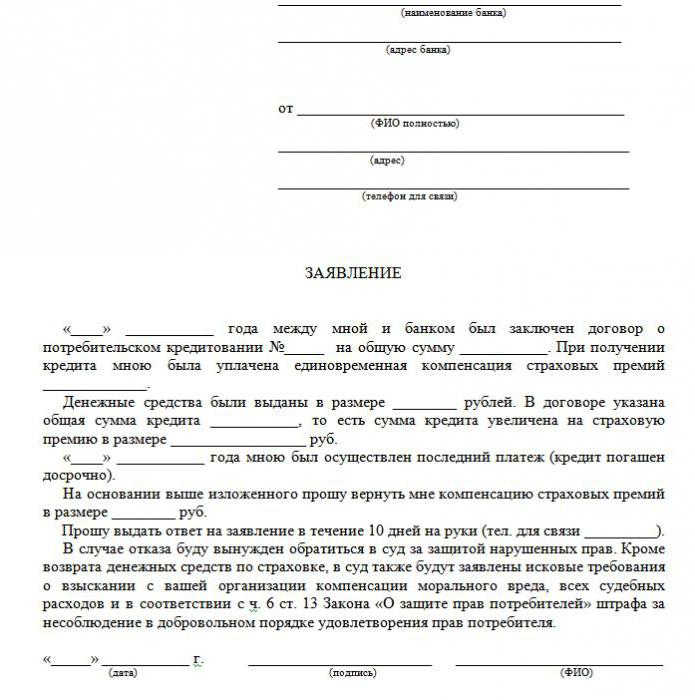

- Если не прошло 30 дней от даты заключения договора, заемщик обращается в отделение банка, в котором ему оформляли займ. Далее в свободной форме пишется заявление о возврате неиспользованных страховых средств, на имя руководителя подразделения. Здесь сумма страховки будет возвращена полностью.

- Если со дня подписания договора минуло более 30 дней, пишется аналогичное заявление. Но сумма, которая будет возвращена, составит 50% от суммы страховки.

Вернуть страховку по ипотеке и автокредиту можно, воспользовавшись аналогичными схемами по потребительским кредитам. Но есть нюанс: если кредит был погашен досрочно, а страховка оплачена на весь срок кредитования, то невозможно будет совершить отказ от страховки после получения кредита. "Сбербанк" ее не вернет.

Банк «Сетелем»

Вернуть страховую премию в «Сетелем»-банке возможно, но тут имеет значение то, какой полис был приобретен. Если была покупка полиса жизни и здоровья, то в течение 21 дня со дня подписания договора нужно прийти в офис страховщика и заполнить образец отказа от страховки после получения кредита. Страховка будет возвращена заемщику в счет погашения кредита.

Если было оформлено комплексное страхование (страховка имущества от повреждения плюс утрата трудоспособности и права собственности плюс страхование здоровья), то будет сложнее. Страховщиком у «Сетелем» банка выступает ООО СК «Сбербанк страхование жизни». И в данном случае решение будет приниматься «Сбербанком» после того, как заемщик напишет отказ от страховки после получения кредита. «Сетелем» в возврате страховки ничем помочь не сможет.

Банк "МКБ"

Вернуть приобретенные страховые полисы в "МКБ" практически невозможно. Следует читать договор несколько раз, чтобы не потерять деньги.

К примеру, заёмщик обратился в банк за потребительским кредитом в размере 350 000 рублей. Кредитный менеджер в устной форме объяснила, что обязательное условие при получении кредита - это оформление страховки (от потери работы плюс от несчастных случаев, болезней и смерти). По договору, сумму можно было погасить досрочно, с возвратом не менее 50% от размера страховки. Такие условия устроили заемщика, и он подписал договор, внимательно его не изучая. Общая сумма, с которой исчислялся годовой процент, составила 500 000 рублей. Через полгода заёмщик досрочно погасил кредит и написал заявление о выплате ему неиспользованной страховой суммы. Но, вместо обещанных 75 000 рублей (страховка составила 150 000), ему перечислили только 9000.

Начав разбираться, заемщик очень скоро выяснил правду: невнимательность при изучении кредитного договора стоила ему приобретения 4 страховых полисов в популярной страховой компании, двух в другой компании. За присоединение к коллективному страхованию плата в размере 60 000 рублей не возвращается вообще ни при каких условиях. Несмотря на написанный отказ от страховки после получения кредита, "МКБ" не вернул более никаких денег заемщику.

Банк "Ренессанс"

Банк «Ренессанс» позволяет свои заемщикам отказаться от страховки в двух случаях.

- После подписания договора в течении 5 дней заемщик должен оформить отказ от страховки после получения кредита. «Ренессанс» банк вернет страховую премию. Если написать заявление позже, то страховая компания применит ст. 958 ГК РФ, расторгнет договор и не вернет деньги.

- Получая кредитные средства досрочно, страхователь вернет заемщику только некоторую сумму страховой премии, а именно «у страховщика есть право на получение части от страховой премии, исходя из времени, в течение которого действовал страховой договор».

Несколько слов напоследок

Решение о том, быть застрахованным или нет, принимает заемщик, но даже при его положительном выборе всегда можно оформить отказ от страховки после получения кредита.

И еще один совет. Заемщики, составляйте заявление на возврат страховки в двух экземплярах и требуйте, чтобы сотрудники страховой компании или банка проставляли регистрационный номер и дату на вашем экземпляре. Иногда документы имеют свойство теряться…