При продаже автомобиля необходимо перечислить в бюджет 13 % от стоимости сделки. Но это еще не все. Налогоплательщикам также необходимо заполнить отчет и вовремя сдать его. Подробнее о том, как заполняется налоговая декларация при продаже автомобиля, читайте далее.

Кто должен платить налог?

Согласно ст. 217 НК, граждане, у которых в собственности имеется автомобиль, купленный менее 3 лет назад, обязаны платить НДФЛ. По истечении указанного периода лицо освобождается от уплаты налога. К этой же категории относятся люди, которые продают машину по цене меньше первоначальной стоимости. Предварительно они должны подтвердить убыточную сделку, приложив копию соглашения о приобретении авто и счёт с ГИБДД. Такие граждане все равно должны заполнить декларацию на продажу автомобиля, менее 3 лет находившегося в их собственности. Внимание! Речь идет не о календарных годах. Период отсчета начинается с момента покупки автомобиля. Дата постановки автомобиля на учет значения не имеет.

Сроки

Налогоплательщики обязаны предоставить отчет до 30 апреля следующего за отчетным года. Оплатить сбор нужно до 15 июня того же года. Если декларация после продажи автомобиля была предоставлена с опозданием, нарушителю грозит:

- Штраф 5 % от суммы сбора за каждый день просрочки.

- Штраф 40 % от суммы сбора, если просрочка превысила 6 месяцев.

Срок владения автомобилем значения не имеет. Если реализуется ТС, которое находилось в собственности более 3 лет, налогоплательщик обязан заполнить и сдать декларацию. В случае нарушения данного требования ему грозит штраф в размере 1 тыс. руб.

Налоговые льготы

Ст. 217 НК предусмотрен налоговый вычет при расчете суммы сбора. Он составляет 250 тыс. руб. Если сумма выручки от сделки или расходов по покупке не превышает указанный лимит, то перечислять налог в бюджет не придется. Если больше, то налог оплачивается с суммы превышения:

НДФЛ = (Выручка – Вычет (расходы)) х 0,13.

Вычет применяется к доходам от продажи любого количества транспортных средств в течение года. Указанная сумма фиксированная и увеличению не подлежит. При этом подтвердить нужно будет не только факт покупки, но и факт оплаты автомобиля.

То есть налогоплательщику придется предоставить счет из салона и платежное поручение или расписку от продавца. Если какого-то из документов нет, то налоговая примет вычет на основании договора продажи. Главное, чтобы в нем была формулировка «все расчеты полностью произведены». Фраза будет уместна только в договорах купли-продажи с физическими лицами. ИП обязаны осуществлять сделки на крупные суммы только через банковский счет.

Если у налогоплательщика нет документов, подтверждающих расходы на приобретение ТС (договор, чек, платежное поручение и т. д.), то он может воспользоваться налоговым вычетом.

Нюансы

Затраты на покупку нового автомобиля к доходам от продажи старого не относятся. База для расчета налога может быть уменьшена только на сумму расходов от покупки проданного авто.

Пример

Налогоплательщик продает 2 ТС, которые приобрел менее 3 лет назад. Цена реализации первого ТС – 400 тыс. руб., а второго – 500 тыс. руб. Продавец решает уменьшить сумму выручки на расходы при покупке автомобилей: 500 тыс. руб. и 200 тыс. руб. соответственно. В такой ситуации многие плательщики совершают ошибку при подсчете суммы налога следующим образом:

400 + 500 – 500 – 200 = 200 тыс. руб. х 0,13 = 26 тыс. руб.

Как правильно рассчитать сумму налога, подлежащую оплате в бюджет? Доходы и расходы считаются отдельно по каждому автомобилю:

1 ТС: (400 – 500) = 0 – налог со сделки не оплачивается.

2 ТС: (500 – 200) = 300 тыс. руб.

НДФЛ = (300 + 0) х 0,13 = 39 тыс. руб.

Как подготовить декларацию?

Налогоплательщику при заполнении 3-НДФЛ нужно подготовить 6 листов:

- Титульные: здесь указываются личные данные, реквизиты паспорта, адрес регистрации. Раздел 1 декларации о доходах при продаже автомобиля содержит подробный расчет суммы прибыли.

- Раздел 6 содержит информацию о сумме налога.

- Лист А отражает информацию для ГИБДД.

При подготовке отчета важно правильно указать следующие данные:

- Код дохода - 1520 (доходы от реализации имущества).

- Номер корректировки – «0», если подается первая декларация за прошедший год.

- ОКАТО можно узнать на сайте ФНС, введя адрес налоговой.

Сегодня для быстрого заполнения отчета можно использовать программу «Декларация». Скачать ПО можно на сайте ФНС в разделе «Для физических лиц».

Альтернативные варианты

Некоторые налогоплательщики полагают, что имеют право два раза уменьшать базу, то есть применить сначала схему «доход – расход», а затем использовать вычет. По законодательству так поступать запрещено.

Спорные ситуации возникают при продаже сразу нескольких автомобилей. Например, если налогоплательщик хочет в отношении одного ТС применить вычет, а другого - «доходы – расходы». Прямого запрета на использование двух схем одновременно в законодательстве нет.

Согласно Письму Минфина № 05/9-133, при продаже за один отчетный период двух ТС налогоплательщик может воспользоваться вычетом в сумме до 250 тыс. рублей и уменьшить доходы на сумму документально подтвержденных расходов. Однако эта трактовка противоречит положениям НК. В законе сказано, что можно применять расходы вместо вычета. Поэтому налоговики отказывают плательщикам, которые используют сразу две схемы при расчете суммы налога.

Пример

За год было продано два автомобиля за 280 тыс. руб. и 490 тыс. руб. У налогоплательщика имеются документы, подтверждающие расходы на сумму 360 тыс. руб. только в отношении первого ТС. При расчете суммы налога были использованы сразу две схемы:

((280 – 250) + (490 – 360)) = (30 + 130) х 0,13 = 20,8 тыс. руб.

Если налогоплательщик предоставит такую декларацию в ИФНС, ему придется доказывать правильность расчетов через суд.

Пример заполнения декларации при продаже автомобиля

Налогоплательщик в 2016 году продал автомобиль за 600 тыс. руб. Цена покупки составляла 550 тыс. руб. Ему необходимо в 2017 году предоставить декларацию и заплатить налог. В данном случае выгоднее уменьшить базу расчета на сумму расходов:

(600 – 550) х 0,13 = 6,5 тыс. руб.

Рассмотрим, как заполняется декларация на продажу автомобиля, менее 3 лет находившегося в собственности, с помощью программы.

Сначала нужно указать исходные параметры:

- Тип документа – 3-НДФЛ.

- Номер инспекции – ОКАТО по месту жительства.

- Номер корректировки – «0».

- Признак – «физ. лицо».

- Доходы – «справки о доходах».

Далее заполняются «Сведения о плательщике»:

- Ф.И.О.

- ИНН.

- Гражданство.

- Данные паспорта.

- Адрес в РФ - “жительства”, если речь идет о постоянной регистрации; “пребывания”, если речь идет о временной регистрации.

- Контактный телефон.

- ОКТМО – 8-значный код с сайта ФНС.

Нулевая декларация при продаже автомобиля должна содержать информацию о доходе плательщика. Для ее заполнения на одноименной вкладке в программе нужно нажать «+» рядом с надписью "Источники выплат". Вносить дальнейшую информацию нужно со справки 2-НДФЛ из бухгалтерии предприятия. Доходом считается не только зарплата, но также отпускные и больничные. Заносить информацию нужно помесячно общей суммой.

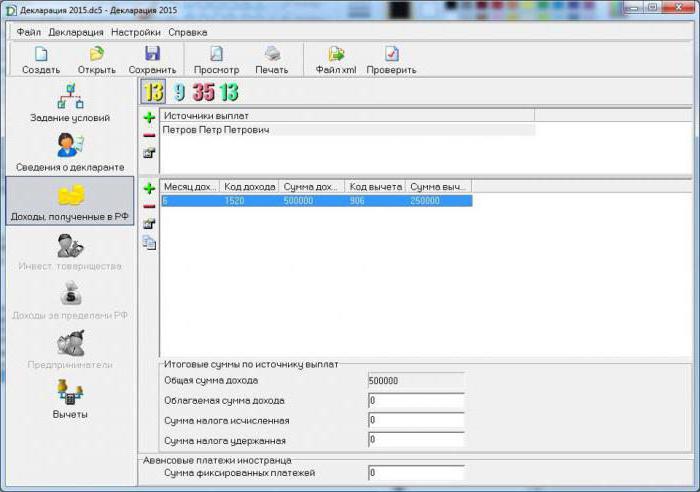

Как дальше заполняется декларация на продажу автомобиля, менее 3 лет пробывшего в собственности? На следующем этапе нужно заполнить информацию о доходах:

1. Источник выплат - Ф.И.О. покупателя.

2. Код дохода - 1520.

3. Сумма – выручка от продажи.

4. Месяц получения дохода.

5. Код вычета: 906 (если доход не превышает 250 тыс. руб.), 903 (если доход от сделки превышает расход), 0 (если вычет не предоставляется).

В нашем случае необходимо выбрать код 906 и в поле «Сумма вычета» указать стоимость реализации ТС, то есть 550 тыс. руб.

После ввода всех параметров достаточно просто распечатать документ. Нулевая декларация при продаже автомобиля заполняется аналогичным образом. Только в стр. 040 раздела 6 сумма к оплате будет указана «0».

Сдача отчетности

Налоговая декларация при продаже автомобиля подается совместно с:

- Паспортом плательщика.

- ИНН владельца авто.

- ПТС.

- Договором на приобретение авто (если применяется вычет).

- Договором на продажу.

Заполненную декларация на продажу автомобиля (менее 3 лет в собственности) следует распечатать и на каждом листе поставить дату, подпись. Далее отчет нужно либо лично отнести в ФНС, либо направить заказным письмом с описью.

Какой способ выгоднее?

Использовать схему «доходы – расходы» имеет смысл, только если затраты на покупку превышают 250 тыс. руб. В остальных случаях лучше применять вычет. К тому же налогоплательщику не придётся доказывать стоимость продаваемого автомобиля.