Исчисление НДС в бухучете имеет свои особенности. Последние могут особо тщательно проверяться работниками УФНС при проверке деятельности юридических лиц. Поэтому необходим корректный учет НДС в организации.

Исчисление налога

Учет подобного налога в бухгалтерском учете осуществляется на нескольких счетах. Основными из них являются 19 и 68. В последнем такой платеж учитывается на одноименном субсчете.

- Поступление определенных ценностей на предприятие отражается проводкой (дебет-кредит): 19 — 60 (76).

- Сумма НДС, учтенная в дебете 19 счета, отраженная в счет-фактуре, списывается в счет учета 68.02: 68.02 — 19.

- Если организация реализует продукцию и выставляет счет-фактуры с рассматриваемым налогом, то в учете используется следующая проводка: 90.3 - 68.

- После завершения отчетного периода на субсчете «НДС» 68 счета (68.02) показываем сальдо, отражающее задолженность юридического лица по этому налогу.

- После перечисления этого платежа в бюджет делаем проводку: 68.02 - 51.

- В случае если просрочен срок оплаты налога, организации начисляется пени, которая отражается проводкой: 99 (с/счет «Начисленные пени») - 68.02 (используем аналитику по начисленным пени).

- Уплата пени сопровождается проводкой: 68.02 (та же аналитика) - 51.

Учет НДС для организации — налогового агента по этому налогу

Организация может выступать налоговым агентом по такому налогу, если она приобретала продукцию у компании, не являющейся резидентом РФ и не зарегистрированной в нашей стране, а также, если она арендует имущество, которое принадлежит государственным или муниципальным структурам.

В этом случае сумма платежа рассчитывается произведением стоимости продукции и 18 (10), а затем его делением на 118 (110). Применяются числа в скобках или за скобками в зависимости от налоговой ставки, действующей на конкретную продукцию.

Учет НДС в бухгалтерском учете при выступлении организации как налогового агента по этому налогу осуществляется по следующим проводкам:

- 20 (10, 25, 26, 41, 44) - 60 – сумма, принятая к учету за продукцию без учета НДС;

- 19 - 60 – рассчитанный налог;

- 60 - 68.02 – удержанный с зарубежной организации;

- 68.02 - 51 – перечисление налога в бюджет.

Организация принимает платеж к вычету в качестве налогового агента, если соблюдаются следующие условия:

- существует подписанный сторонами акт приема-передачи;

- платеж с поставщика был взыскан и перечислен в бюджет;

- была выписана счет-фактура самостоятельно.

УСН и НДС

Как известно, юридические лица и ИП, применяющие УСН в своей деятельности, освобождены от уплаты и учета НДС.

Однако существуют некоторые исключения из подобного правила.

Подобный налог при УСН уплачивается в следующих случаях:

- Если осуществляется ввоз продукции на территорию нашего государства.

- Если деятельность осуществляется по концессионным соглашениям, договорам доверительного управления или простого товарищества при признании хозяйствующего субъекта налоговым агентом. Учет НДС при УСН производится теми же проводками, которые были показаны ранее. Удержанная сумма подобного налога не включается в вычет, поскольку данный хозяйствующий субъект - не плательщик рассматриваемого налога.

- Если по просьбе клиентов организация, находящаяся на УСН, делала счет-фактуры с выделенным НДС. При этом выручка относится к доходам, при этом налог к расходам отнести нельзя.

Если же хозяйствующий субъект, находящийся на УСН, выступает в качестве посредника, действуя от своего имени, то в счетах-фактурах выделяется рассматриваемый налог, сумма за который в бюджет не перечисляется.

Налоговый учет

Если организация или ИП являются плательщиками рассматриваемого платежа, то применяется и бухгалтерский, и налоговый учет НДС. Происходит это на основании 21 главы НК РФ.

При осуществлении последнего необходимо учитывать объект и базу налогообложения, составные части налога, подлежащего уплате. Первым при рассматриваемом учете НДС служат операции, совершаемые хозяйствующим субъектом по реализации продукции. Налоговая база - это денежная оценка данного объекта.

Рассматриваемый учет осуществляется по начисленной сумме за вычетом выделенного налога для возмещения путем прибавления восстановленного платежа.

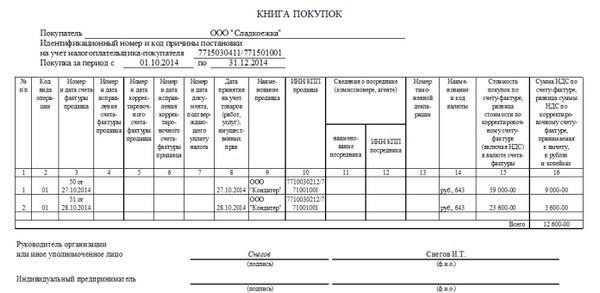

При его осуществлении заполняются книги продаж, покупок, а также, если экономический субъект является посредником — журнал регистрации счет-фактур.

Эти регистры составляются на базе всех счет-фактур. Те формы из вышеперечисленных, которые используются в организации, составляют ее учетную налоговую политику. Она разрабатывается наравне с бухгалтерской.

Цены на товары для налогового учета должны быть среднерыночными с возможными колебаниями в пределах 20 %.

Учет НДС в программе компании «1С»

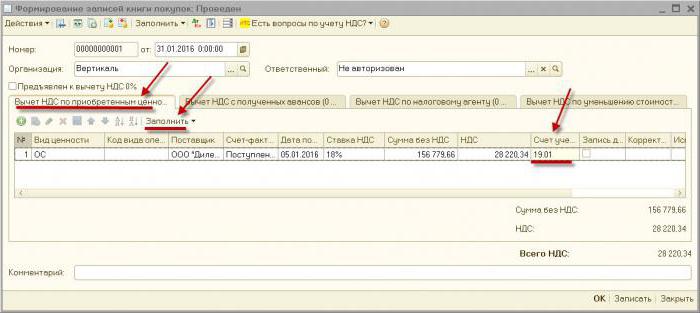

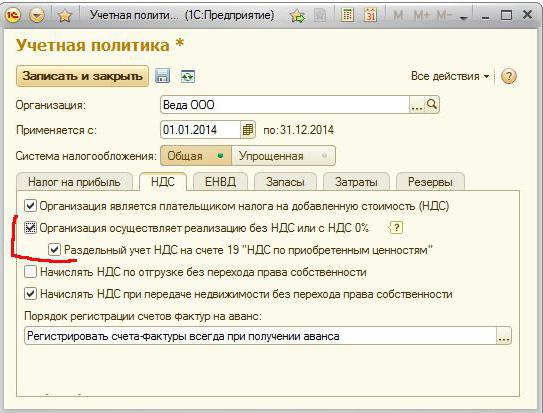

В 2016 году компания обновила программу, в результате чего стало возможным применять раздельный учет рассматриваемого налога. Его необходимо использовать для тех субъектов, которые осуществляют операции, как облагаемые подобным платежом, так и необлагаемые им.

После этого учет НДС в «1С» стал более понятным. Входящий налог может быть отслежен в любое время.

Учет НДС в «1С: Бухгалтерия» базируется на накопительных регистрах, которые представляют собой соответствующие базы данных. Через них можно обнаружить ошибки по расчетам и отчислениям. Они ускоряют формирование отчетов и оперативность при осуществлении анализа.

Учет подобного налога в рассматриваемой программе происодит автоматически. Он производится на базе операций и документов, которые вводились пользователями в базу данных.

Из форм «Поступление» или «Реализация товаров и услуг» можно зарегистрировать «Счет-фактуру».

Если организация только начинает осуществлять учет в описываемой программе, то вначале необходимо задать учетную политику организации. Для субъектов, использующих ОСНО, в программе настраиваются параметры учета НДС.

В заключение

Основными счетами учета НДС являются 19 и 68.02. Проводки представлены выше. Он осуществляется как при проведении бухгалтерского, так и налогового учета. Налог учитывается ведением соответствующих регистров, к каковым относятся: книга продаж, покупок и регистрационный журнал счет-фактур. Это понятие в качестве накопительных баз данных применяется и в основной программе, использующейся для бухучета в целом и для учета рассматриваемого налога в частности - «1С: Бухгалтерия».