Контокоррентный кредит - это классическая разновидность банковского кредитования. Под данным термином подразумевается кредитование, предоставляемое банком либо кредитным институтом, которое может применяться клиентом в необходимом ему объеме, не превышающем установленную договором сумму.

Основное назначение кредита - предоставление заемщику возможности проводить платежи при отсутствии средств на текущем либо расчетном счете. За счет выдаваемого кредита создаются оборотные активы клиента в кредитном учреждении.

Особенности контокоррентного кредита

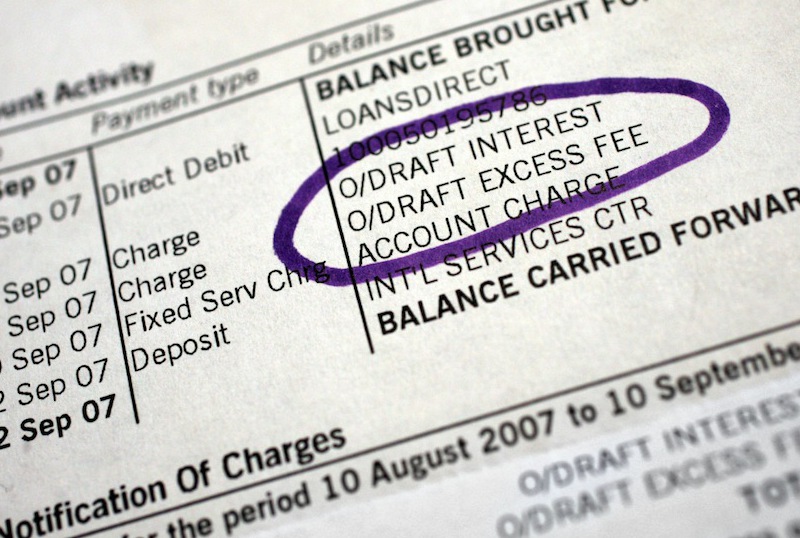

Контокоррентный кредит предоставляется кредитной организацией одновременно с открытием контокоррентного счета. На счете отображаются поступления денежных средств, все платежи и ссуды. Платежные документы клиента оплачиваются за счет средств, имеющихся на данном счете. Основанием для открытия контокоррентного счета является составленный с клиентом договором. В документах указывается максимальная сумма задолженности, сроки ссуды, предельный срок наличия на счете дебетового сальдо, процентная ставка, комиссия от сумм оборота по кредиту и дебету в процентах. Величина процентов зависит от суммы использованного кредита. Их расчет осуществляется на базе ставки Центрального банка с учетом банковской надбавки. Проценты по контокоррентному кредиту являются самыми высокими и начисляются при заключении счета.

Надежным и стабильным клиентам определенного банка, работающим с ним на протяжении длительного времени, контокоррентный кредит выдается в виде банковских кредитов необеспеченного типа. Но банк при этом имеет право требовать от клиента выполнения определенных условий, выступающих в роли обеспечения кредита.

Обеспечение для небольших предприятий, получающих контокоррентный кредит, - это ценные бумаги, ипотека, залоговое имущество, гарантии третьих лиц и отказ клиента от долгосрочных требований из-за его финансовой неплатежеспособности. Для контроля за обеспечением кредитного возврата банк может прибегать к различными способам, однако основным методом является сравнение фактического и планового балансов оборотных средств. Другим способом является ежеквартальное сопоставление планового размера кредита и задолженности по контокорренту.

Контокоррентный кредит, как правило, предоставляется надежным клиентам, сотрудничающим с банковской организацией на протяжении длительного времени и имеющим действующий счет. По нему должны осуществляться операции - к примеру, оплата кредиторской или дебиторской задолженности. К счету прикрепляется контокоррентный кредит.

Условия предоставления кредита

Кредитуемые компании должны соответствовать двум основным требованиям:

- Собственный капитал компании полностью либо на 80% должен перекрывать потребность в финансировании.

- Кредит может выдаваться без залога при условии соответствия компании I классу кредитоспособности.

Когда банк требует залог

Кредитная организация в определенных случаях может потребовать залог:

- Банк сомневается в кредитоспособности заемщика.

- Уровень кредитоспособности ниже I класса.

- Напряженная экономическая ситуация в хозяйственной сфере, отрасли или стране.

- Малая доступность кредитных ресурсов из-за нестабильности на кредитном рынке.

Оценка кредитоспособности

При оформлении любых видов банковских кредитов банки уделяют немало времени оценке кредитоспособности клиента. Методика оценивания может отличаться в зависимости от кредитной организации, однако основными требованиями считаются:

- Высокие показатели, позволяющие причислить заемщика к I классу.

- Позволяющий создать резервы объем чистой прибыли.

- Сохранение позиции на рынке на протяжении длительного времени.

- Хорошие репутация и партнерские отношения.

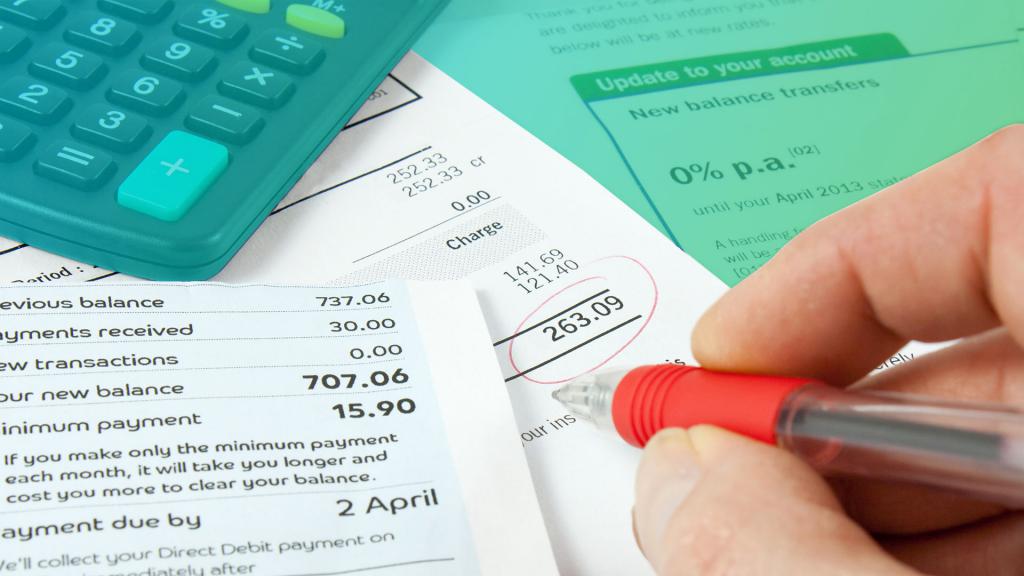

Договор о контокоррентном кредитовании включает основные положения, регламентирующие отношения между коммерческим банком и клиентом: методы контроля платежеспособности, формы обеспечения возврата кредитных средств, механизм формирования процентной ставки, ограничение или прекращение кредитования при условии недостаточной платежеспособности и кредитоспособности заемщика, порядок предоставления заемных средств, ведения счетов бухучета и кредитный лимит.

Отличия контокоррентного кредита

Для контокоррентного кредита характерны особенности, отличающие его от других видов краткосрочного кредита.

- Кредитоспособность заемщика оценивается однократно при первой выдаче ссуды. Дальнейшее финансирование не требует от клиента предоставления документов.

- Максимальная сумма кредитных средств по контокоррентному кредиту не определяется банком. Величина ссуды зависит от оценки платежеспособности заемщика, данной кредитной организацией. Банк изучает оборотные средства, остатки финансов клиента и источники финансирования. Лимит средств может соответствовать средней величине ранее выданных ссуд.

- Отсутствие контроля платежеспособности клиента и необходимость иметь резервы для предоставления ссуды клиенту повышают риски кредитования для банка.

- Кредит должен гаситься в установленные договором сроки, иначе банк имеет право на установку шкалы процентной ставки с целью стимуляции заемщика на погашение ссуды.

- Выдаваемая ссуда не обеспечивается. Подобная практика чаще всего встречается на западе при выдаче краткосрочных кредитов и займов. Российские кредитные организации используют под обеспечение ссуды имущество заемщика, гарантии третьих лиц, ценные бумаги виду высоких рисков.

- Погашение задолженности происходит автоматически из средств, находящихся на расчетном счете клиента.

Отличия контокоррентного кредита и овердрафта

Овердрафт обладает особенностями, отличающими его от контокоррента:

- В роли кредитора могут выступать как коммерческие банки, так и Центральный банк РФ.

- На счетах заемщика - расчетном или корреспондентском - отражаются все операции по овердрафту.

- Ссуда предоставляется посредством списания средств сверху остатка на счете;

- В договоре на расчетно-кассовое обслуживание прописывается возможность проведения операций по овердрафтному кредитованию, что исключает необходимость в оформлении дополнительного соглашения.

- Лимит ссуды оговаривается только при условии выдачи кредитов с высоким уровнем риска.

- Максимальный срок овердрафта - 10-15 дней. При условии нарушения заемщиком данного условия овердрафтная ссуда переходит в категорию обычной и требует составления стандартного кредитного договора.

- В сравнении с другими краткосрочными кредитами и займами овердрафт обладает высокой процентной ставкой. Выплаты по кредиту представляют собой определенную часть задолженности, суммированную с процентной ставкой.

- На счетах коммерческих банков овердрафтные операции отражаются с определенными особенностями.

Контокоррентный кредит на практике

Ярким примером контокоррентного кредита является работа индивидуального предпринимателя, оплачивающего импортируемые им товары со своего банковского счета. Выраженный в денежном эквиваленте доход предпринимателя зачисляется на этот же счет. В случае необходимости предоставления срочной предоплаты и отсутствия финансовых средств для этого предприниматель может оформить контокоррентный кредит. Это позволит осуществить предоплату и погасить задолженность сразу же после появления денежных средств на счету. Данный тип займа относится к категории краткосрочных и необеспеченных залогом.

Риски банка

Контокоррент - вид краткосрочного кредита, несущий для банковского учреждения определенные риски. По этой причине он предоставляется только надежным и авторитетным клиентам, способным погасить полученный займ.

При оформлении контокоррентного кредита банк выполняет следующие действия:

- Осуществляет оценку деловой репутации клиента.

- Отслеживает его задолженность перед партнерами.

- Проводит анализ и оценку кредитной истории заемщика во всех учреждениях, с которыми он когда-либо работал.

- Просматривает количество оборотных средств и баланс предприятия.

На основании данной информации банк определяет уровень платежеспособности и кредитоспособности клиента.

Перспективы развития контокоррентного кредита

Овердрафт и контокоррентный кредит во многом схожи: кредитные карты выгодны для заемщика, но только в краткосрочном периоде. Несвоевременное погашение займа может привести к тому, что остаток долга начнет облагаться высокими процентами. Ставки по контокоррентному займу, овердрафту и потребительскому кредитованию различаются: по контокорренту показатель выше, поскольку такие операции не предполагают обеспечения или залога.

В США и странах Европы контокоррентный кредит - это один из наиболее распространенных типов займа. Многие компании используют дебетовые счета в банках в качестве ссудных, не составляя при этом дополнительных соглашений. Фирмы знают, в каком банке можно взять кредит, поскольку являются его постоянными клиентами. Контокоррентный кредит позволяет быстро расплатиться с клиентами либо поставщиками.

Российские банки, в каких можно взять кредит, выдают контокоррент только после проведения оценки и проверки заемщика. Впрочем, перспективы развития такого типа кредита в РФ возможны только благодаря основным банкам, стремящимся выйти на мировой уровень.

Плюсы и минусы контокоррентного кредита

Контокоррентное кредитование выгодно для обеих сторон: заемщик может использовать кредитные средства при отсутствии собственных, а банк экономит кредитные ресурсы. Данный вид кредитования считается наиболее рискованным, что объясняет его недостаток - высокая процентная ставка за использование подобного займа.

Итоги

Кредитование по контокорренту - одна из наиболее рисковых форм кредитования. Этим объясняется высокая плата за использование кредита в сравнении с другими краткосрочными кредитами.

Неполное использование кредитной линии является нарушением кредитного договора. Кредитная линия контокоррентного кредита, простыми словами, - кредитование, объединяющее черты ссудного и расчетного счетов и характеризующееся непрерывной выдачей займов клиенту. Банк имеет право взыскать с клиента комиссию в качестве компенсации за упущенную выгоду.

Выдача контокоррентных кредитов российскими банками временно приостановлена, поскольку вся выручка организаций должна сохраняться на их расчетном счете согласно действующим нормативам.