Векселя занимают далеко не последнее место на рыночных площадках ценных бумаг. Их обращение развивается и глобально, и на территории Российской Федерации. Но насколько успешно? Какие трудности есть на пути этого развития? Каковы особенности вексельного обращения именно в России? Какие перспективы для него определяют аналитики? Ответам на данные вопросы и будет посвящена статья.

Определение понятия

Вексель является одной из самых частых категорий ценных бумаг в российской практике фондовых рынков. Но что это? Ответ заключен в Законе РФ "О рынке ценных бумаг" (1996):

- Эмиссионная ценная бумага - любая ЦБ (в том числе и бездокументарной группы), которая одновременно закрепляет перечень имущественных и неимущественных прав, которые подлежат удостоверению, возможной уступке и безусловному осуществлению (при соблюдении положений вышеобозначенного ФЗ), размещаются выпусками, а также имеют равные объемы и сроки осуществления правомочий внутри одно такого выпуска - без учета времени приобретения ценной бумаги.

- Ценная бумага - конкретный денежный документ, удостоверяющий имущественные права или отношения займа владельца бумаги по отношению к лицу, выдавшему ее.

Вексель - это составленное по утвержденной законодательством форме безусловное долговое денежное письменное обязательство. По нему одна сторона (векселедатель) обязана безоговорочно уплатить денежную величину, указанную в данной бумаге. Ее получает векселедержатель (владелец векселя) при наступлении срока исполнения платежа в его адрес или же собственному требованию.

Таким образом, вексель дает право своему владельцу требовать от кредитуемого (или акцептанта - третьего лица, взявшего на себя обязательства уплаты по векселю) выплаты указанной в документе денежной суммы при наступлении определенного условия.

Особенность вексельного обращения в том, что этот документ - сложный расчетно-кредитный инструмент. Он одновременно может выполнять роль ценной бумаги, платежного средства и кредитных денег. Кроме того, в роли ценной бумаги сам по себе выступает объектом различных сделок.

Векселя и вексельное обращение в Российской Федерации регулируется следующим:

- Основы гражданского законодательства.

- ФЗ "О простом и переводном векселе" (1997).

Основные черты документа

Чтобы разобраться в правилах вексельного обращения, нужно определиться с главными особенностями данной ценной бумаги:

- Характер обязательства, что выражено векселем, - абстрактный. Текст данного документа не содержит в себе ссылки на сделку, которая является основанием для его выдачи.

- Если вексель подлинный, то характер обязательства по нему - бесспорный.

- Характер обязательства по этой ценной бумаге безусловный. Вексель содержит в себе простое и и ничем не обусловленное предложение предоставить определенную денежную сумму. Отсюда какие-либо попытки оговорить платеж не имеют под собой юридической силы.

- Вексель всегда выступает денежным обязательством. Им никогда не будет обязательство, где под уплатой долга подразумевается предоставление какой-либо продукции или оказание услуги.

- Вексель - это строго письменный документ. Выпуск таких обязательств в устной форме невозможен.

- Вексель является документом, имеющим строго установленные, обязательные для указания реквизиты.

Последнее мы разберем более подробно.

Обязательные реквизиты

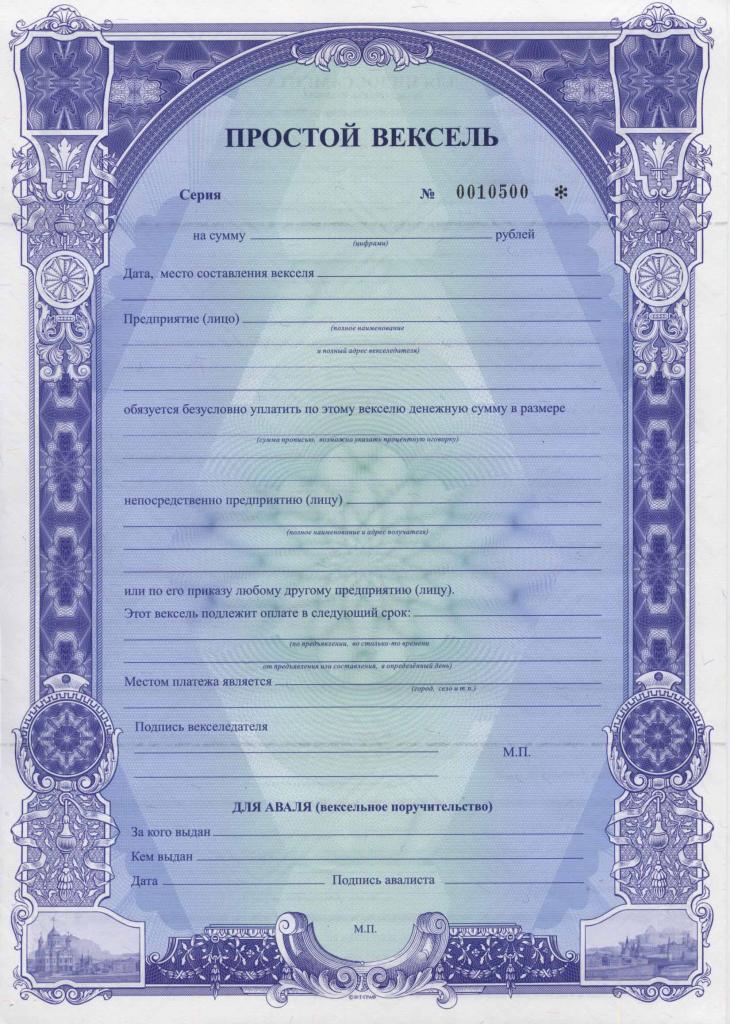

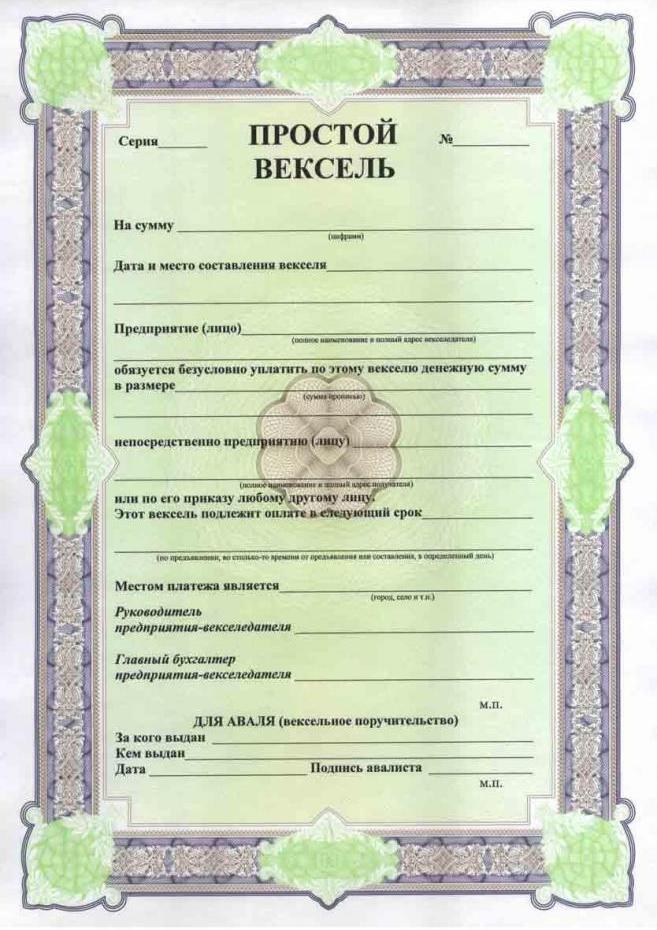

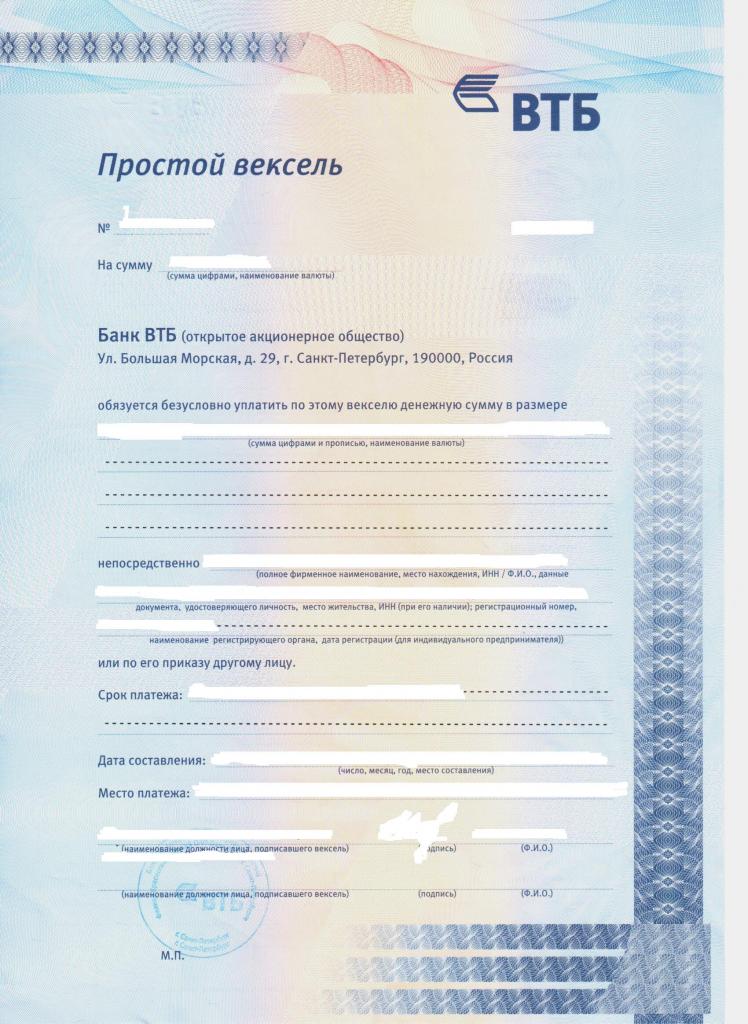

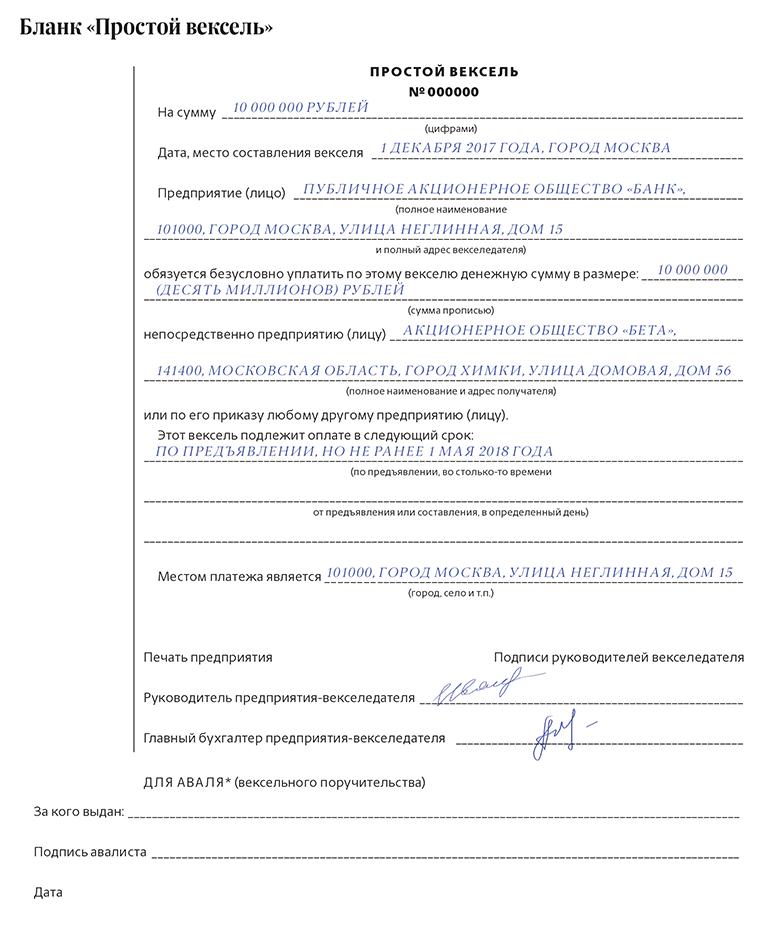

В статье мы разбираем основы вексельного обращения, виды векселя, реквизиты векселя. Что касается последних, то по Международной конвенции есть 8 обязательных реквизитов для этой ценной бумаги:

- Вексельная метка. То есть, на документе обязательно должно быть указано "Вексель". Не только в названии, но и в его текстовом содержании.

- Валюта, в которой будет выплачен долг.

- Сумма платежа. В векселе она указывается, минимум, два раза - цифрами и прописью.

- Сведения о плательщике по данному документу.

- Информация о лице, в пользу которого будет произведен платеж.

- Место, где будет произведено погашение долга.

- Срок, по истечении которого плательщик обязан погасить свой долг.

- Время и место выставления векселя.

- Заверяет документ собственноручная подпись лица, выдавшего данный вексель.

Надо сказать, что обязанные по векселю стороны несут солидарную ответственность. И при неисполнении обязательств должником (векселедателем) получатель платежа может обратиться по поводу взыскания к любому из прежних держателей. Те, по своей очереди, при погашении векселя приобретают право требования вексельных сумм у лиц, оказавшихся в вексельной цепочке.

Разновидности векселя

Вексельное обращение в Западной Европе Нового времени развивалась настолько продуктивно, что стало необходимым ввести несколько классификаций этих ценных бумаг ввиду их разности. Рассмотрим самые распространенные:

- Простые (или соло-векселя) и переводные (тратта). Отличаются друг от друга числом участников сделки.

- Коммерческие (товарные), казначейские и финансовые. Отличаются друг от друга характером сделки, что лежит в основе векселя.

- Бронзовые, встречные и дружески. Разделение по степени обеспеченности векселя. Более простая классификация - разделение на обеспеченные и необеспеченные.

- Ордерные (с обращением по передаточной надписи) и предъявительские. Соответственно, различаются по способу передачи.

Рассмотрим некоторые категории более подробно.

Товарная группа

В основе обязательств данного вексельного обращения - коммерческий кредит, товарные сделки. Кредит в данном случае оказывается продавцом покупателю в случае реализации продукции.

При таком вексельном обращении коммерческий кредит может, с одной стороны, выступать орудием этой ценной бумаги. С другой стороны - выполнять задачи расчетного средства. Ведь в дальнейшем он многократно переходит из рук в руки, обслуживает в роли денежного субститута множественные акты купли-продажи продукции.

Финансовая и казначейская группы

В основе денежного обязательства по финансовому векселю обязательно лежит какая-либо денежная операция, которая не может быть связана с продажей и покупкой товаров.

Важно отметить, что разновидностями таких векселей выступают "коммерческие бумаги" - обращающиеся простые векселя на имя эмитента. Их характеристики:

- Не имеют обеспечения.

- Являются дисконтными.

- Приносящие к номиналу определенный процент.

- Выпущены на период от 1 до 270 дней.

- Форма ценной бумаги - "на предъявителя".

Что касается казначейских векселей, то по своей сути они являются краткосрочными ценными бумагами. Их эмитент - государство.

Дружеская группа

Вексельное обращение в РК, РФ, РБ несколько схоже, что не удивительно - это "потомки" одного государства, отчего предпосылки для развития их фондовых рынков родственные.

Как в данных странах, так и во всем мире распространены так называемые дружеские векселя. Что это? Ценные бумаги, за которыми не стоят ни реально заключенные сделки, ни реальные финансовые обязательства. Только лица, выступающие по векселю участниками, являются реальными.

По распространенной практике, дружескими векселями обычно обмениваются два лица, уже находящиеся между собой в доверительных отношениях. Для учета векселя банком, для того, чтобы отдать эту ценную бумагу в залог, дабы получить за нее реальные деньги. Иногда дружеские векселя используют и для совершения платежей.

Бронзовая группа

Разбирая разновидности данных ценных бумаг, мы видим хозяйственные задачи, решаемые в вексельном обращении.

За категорией "бронзовый вексель" не стоит ни реальная сделка, ни реальное финансовое обязательство. И важный момент: хотя бы одно лицо, что участвует в такой сделке - вымышленное.

Цели бронзового векселя следующие:

- Получение под данную бумагу залога в банках.

- Использование этой, по сути, фальшивой документации для погашения долгов.

- Использование для работы со своими финансовыми обязательствами, для участия в реальных сделках.

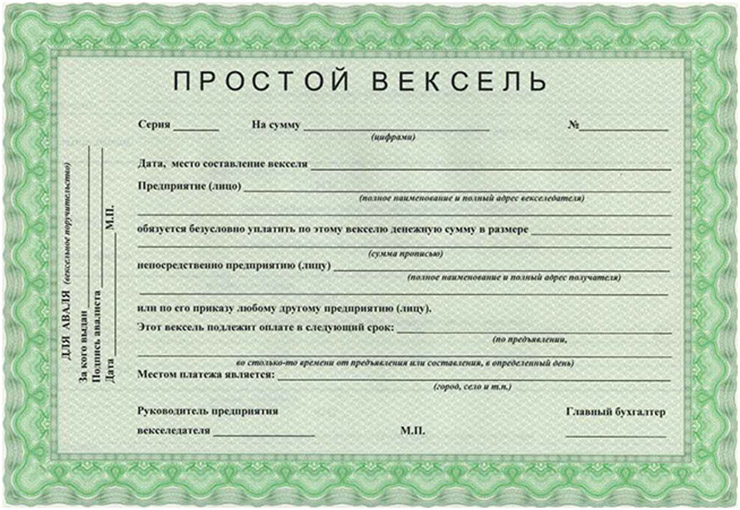

Простая группа

Вексельное обращение в РБ, РФ нельзя представить без категории простых векселей. В них участвуют две стороны. Плательщиком, соответственно, выступает векселедатель. Он, выписывая данную бумагу, обязуется уплатить своему кредитору (векселедержателю в данном ключе) конкретную сумму в конкретный срок и в конкретном месте.

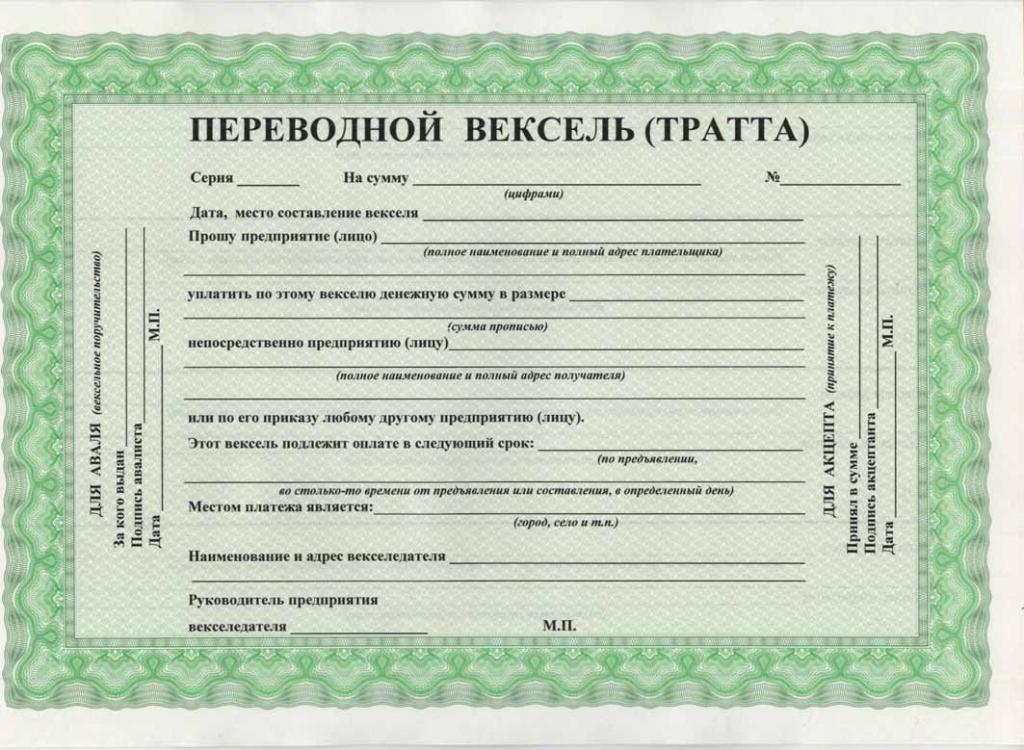

Переводная группа

Если обратиться к особенностям учета вексельного обращения в банках, то переводная категория выступает самой сложной. Ведь тут участвуют минимум три лица. Векселедатель здесь - трассант. И он не является плательщиком по векселю. Плательщик - третье лицо, которое берет на себя ответственность выполнить обязательства по векселю точно в срок.

Таким образом, переводной вексель выступает письменным предложением векселедателей - обращением с третьему лицу (плательщику, трассату) уплатить оговоренную сумму векселедержателю (кредитору в данном случае).

Классический переводной вексель - это участие трех лиц. Но в этой категории есть и векселя с двумя и даже одним-единственным участником. Векселедатель при выписке такой бумаги может назначить получателем денежной суммы себя. Или иного лица по своему желанию.

Особенность переводных векселей: обязательство трассанта тут условно. Он обязуется уплатить кредитору вексельную сумму только в том случае, когда трассат не предоставил ее. При таком положении дел трассант приравнивается к лицу, выписавшему простой вексель.

Переводной вексель не рассматривается, как обязательство векселедателя. Он является обязательством трассата (плательщика) и лишь после одностороннего акта волеизъявления им, называемого акцептом.

Отсюда выносится понятие "акцептированный переводной вексель" - с согласием плательщика на его оплату. С момента акцепта трассат становится прямым должником по векселю. Если он акцептирует ценную бумагу, но не не станет уплачивать по ней, то против него законно возникнет протест по неплатежу.

Основы международного обращения

Особенности учета вексельного обращения в банках, соответственно, регулируются законами и правовыми актами государств мира. Но все они при этом опираются на международное вексельное право (речь идет о Международной Женевской Конвенции о векселях, прошедшей 7.06.1930).

Оно, надо сказать, допускает крайне либеральную процедуру эмиссии таких ценных бумаг. Для этого не нужна ни государственная регистрация векселя, ни защита ее специальным сертификатом, ни предварительные условия его (сертификата) появления, ни обеспечение залогом или закладом. От участников сделки требуется только наличие правовой и дееспособности.

Но простота выписки при этом компенсируется строгостью следования правилам вексельного обращения сторон сделки. Нужно соответствовать ряду требований, проходить определенные процедуры. Отсюда работа с векселями требует опыта, профессионализма.

Тенденции российского обращения

Основа вексельного обращения имеет две ярко выраженные особенности, если говорить конкретно о РФ:

- Желание российских банков и компаний увеличить долю собственных векселей в обращении.

- Поиск новых секторов приложения капитала.

Ярко это представляет ситуация в стране, развернувшаяся в 1996 году. Тогда, по данным ЦБ России, было выпущено векселей на сумму 20,2 трлн рублей. Как правило, в РФ они выписывались, в основном, для расчетов с кредиторами, без учета дебиторской задолженности предприятий. Но жесткая дефляционная государственная политика 1994-1996 гг. вкупе с таковыми тенденциями привела к острой нехватке реальных денег в экономике. Многие компании и производственные предприятия лишились тогда последнего источника пополнения своего оборотного капитала - инфляционного.

С другой стороны, высокие уровни кредитных ставок для конечных заемщиков привели к тому, что векселя (как и иные суррогаты) стали как единственными возможными способами расчетов в бизнесе, так и источниками пополнения оборотных средств.

Особенности отечественного обращения

Поэтому проблемы и особенности вексельного обращения в России, прежде всего, связаны с тем, что эти бумаги в нашей стране работают по схеме, отличной от мировой, классической. В большинстве случаев они выступают средствами расчетов с кредиторами. При этом обязательная функция обращения в денежную массу игнорируется.

Причина этого проста: как только вексель "трансформируется" в денежную массу, продукция из списка отгруженной переводится в список реализованной. Следовательно, становится необходимым уплачивать налог на прибыль. Вот поэтому вексель отправляется от одного контрагента к другому. Его роль - прикрытие дебиторской задолженности. Поэтому, если он и возвращается к векселедателям, то лишь для уплаты долга.

Отсюда операторы вексельных рынков делают упор на операции с банковскими векселями, так как на фоне этого они более надежны и ликвидны. И держатель именно банковских векселей могут получить по ним "живые" деньги. В то время как для коммерческих векселей самое лучшее - это обеспечение товаром.

Интерес российских банков к векселям объясним. Снижение доходности на таких рынках, как ГКО/ОФЗ и ОГСЗ заставило банковские организации обратить свое внимание на высоколиквидные ценные бумаги. Также банки учитывают интересы собственных клиентов, которые используют для взаиморасчетов именно векселя. Также, получая от распространения векселей доход, банки расширяют ассортимент предоставляемых клиентам услуг.

Но тут имеет место быть и негативный момент использования банками векселей. А именно - их чрезмерный выпуск. В качестве показательного примера из прошлого можно привести "Тверьуниверсалбанк". Он, по сути, был пионером вексельного рынка в РФ. Но вел чрезвычайно рискованную политику в этой сфере, которая и поставила его в дальнейшем в весьма сложное финансовое положение.

Современное положение дел в РФ

Теперь обратимся непосредственно к проблемам развития вексельного обращения в России настоящего времени. В последние лета наблюдается бурное развитие этой отрасли фондового рынка. Имеют место быть гипертрофированные формы вексельного обращения. И это обусловлено следующими факторами:

- Кризис государственного бюджета. Он вынуждает власти всех уровней (от федерального до местного) использовать денежные суррогаты для покрытия дефицита бюджета. Если обратиться к примеру 1995-1996 гг., то можно вспомнить, как Министерство финансов использовало казначейские обязательства для расчетов с госпредприятиями. Масштабная эмиссия данных ценных бумаг тогда вызвала резкую критику со стороны Международного валютного фонда. Практика прекратилась, но в 1996 году Минфин стал применять схемы гарантий коммерческих банков по вексельным кредитам для получателей бюджетных денег. Заменителями денег стали векселя уже коммерческих банков. Многие из них не смогли удержаться от соблазна чрезмерной эмиссии этих ценных бумаг.

- Фальшивые векселя. В истории современной России и они имели место. Притом векселедателем или авалистом выступал и Минфин. Яркий пример - векселя, выданные от имени федеральных казначейств Дагестана и Северной Осетии на общую сумму в 7 трлн рублей. Свою лепту вносили и иные субъекты федерации, выпуская различные заменители денег, в т. ч. и векселя.

- Ограничение кредитных возможностей банков. Многие из них сократили объемы кредитования торгового капитала. На фоне дефицита "живых денег" компании были вынуждены заменять их активным введением в оборот коммерческих векселей.

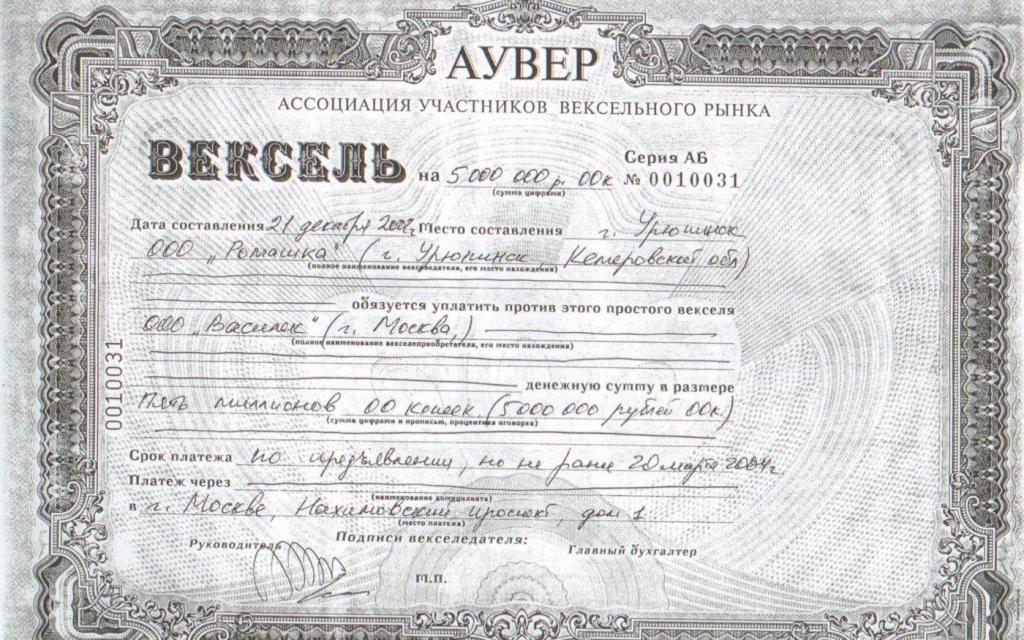

В настоящее время ЦБ России не разрешает кредитным организациям работать в бездокументарной форме векселями. Под эгидой Центробанка был создан АУВЕР, призванный создать необходимую правовую основу вексельного рынка, а также создать его информационную прозрачность. Сегодня наблюдается переход российского обращения векселей из состояния laissez-faire к активному госрегулированию.

Перспективы развития технологии вексельного обращения в РФ и мире оцениваются неоднозначно. Кто-то видит верный путь в дальнейшем следовании Женевским соглашениям, кто-то - в разработке принципиально нового регулирующего акта. Что касается Российской Федерации, то состояние вексельного рынка требует проведения масштабной реформы законодательства в этой сфере.