В статье рассмотрим, что это - эффективная ставка процента.

В рамках анализа кредита (или инвестиций) порой трудно бывает определить истинную его стоимость или доходность. Существуют разные термины, которые используются для описания ставок или прибыльности. Например, речь может идти о годовой процентной доходности, эффективной и номинальной ставке и проч. Среди всего этого наиболее полезными являются эффективные ставки при начислении процентов, которые дают относительно полную картину по стоимости займов. Для их вычисления требуется внимательно изучить все существующие условия и выполнить несложные вычисления. Разберемся сначала, что означает этот экономический термин.

Определение - что означает данное понятие?

Эффективная ставка процента - это реальная стоимость займа с учетом всех запланированных расходов, которые заемщик понесет за период пользования кредитом. Эту категорию используют в банках в целях обеспечения подготовки финансовыми учреждениями отчетности в соответствии с международными стандартами. Ею обеспечивается одинаковый уровень доходности посредством равномерного распределения трат и прибыли на весь период в течение срока действия финансовых инструментов. Эффективная ставка процента - это величина, которую используют для осуществления следующих целей:

- Признания доходности по финансовому инструменту.

- Вычисление приведенной стоимости будущего денежного потока в целях расчета обесценения денежного актива.

- Оценивание финансовых инструментов, которые учитываются по амортизированной цене (кредиты, депозиты, долговые ценные бумаги).

Особенности расчета эффективной ставки

Как происходит расчет эффективной ставки процента?

Ее рассчитывают следующим образом:

- Определяют исходные показатели для денежных потоков.

- Устанавливают чистую балансовую стоимость при первоначальном признании денежного инструмента.

- Определяют ожидаемый будущий поток финансовых средств.

- Прогнозируют срок возникновения предстоящих потоков денег.

- Осуществляют расчет эффективной ставки процента.

- Составляют график признания доходов, погашения основной долговой суммы (номинала) и процента по финансовому инструменту.

- Проверка правильности проведенных расчетов.

Банком в расчеты эффективной ставки включаются вся комиссии со сборами, которые им уплачены или получены. Учитывается также и расход на операцию, что выступает неотъемлемой частью доходности финансового инструмента.

Как рассчитать эффективную ставку процента? Для этого существует специальная формула.

Формула для расчета ставки

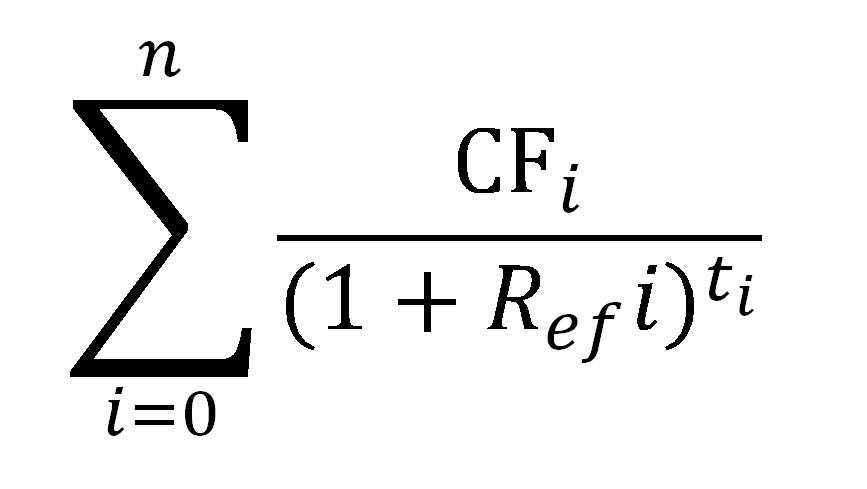

В рамках вычисления такой экономической категории используют следующую формулу:

Рассмотрим теперь, что обозначает каждый из этих показателей. Значение CFi является денежным потоком за период ti. Что касается символа Ref, в данном случае речь идет об эффективной процентной ставке за период, который соответствует единице измерения времени возникновения денежных потоков. ti сообщает о длительности этапа появления i-го финансового потока, выраженного в единицах измерения появления средств (день, месяц, год).

В зависимости от периодов признания процентной доходности банками применяется годовая, месячная или дневная эффективная ставка процента. Текущая стоимость ожидаемых предстоящих потоков финансовых инструментов банком рассчитывается по показателю, определенному в рамках первоначального признания данной денежной категории. Отличие между балансовой ценой (то есть амортизированной) и текущей стоимостью будущих ожидаемых денежных потоков финансовых инструментов признается в качестве процентного дохода или расхода.

Во временном порядке денежного потока обязательно должен присутствовать нулевой период, в котором фиксируют средства, которые предоставлены или получены банком согласно условиями финансового инструмента CF0. Размер потока средств для нулевых периодов равняется балансовой чистой стоимости в случае признания финансового инструмента. Она на момент первоначального признания, как правило, состоит из его справедливой цены на момент признания и расхода на денежную операцию.

Денежный поток, который будет платить банк, включается в расчет со значением «-», а те, которые финансовая организация станет получать, включают в вычисление со знаком «+». Порядок исчисления эффективных процентных ставок определяется самостоятельно, а подсчеты осуществляют с использованием индивидуального программного и технического комплекса автоматизации различных банковских операций.

Какая еще существует формула эффективной ставки процента?

Формула для номинальных ставок

Теперь рассмотрим формулу, предназначенную для вычисления эффективных ставок на основе номинального критерия. Их вычисляют по следующей простой схеме: r = (1 + i/n)^n - 1. В приведенном примере значение r выступает эффективной процентной ставкой, в свою очередь i является номинальным инструментом, а n указывает на количество периодов процентного начисления в году. Далее приведем наглядный пример эффективной ставки процента.

Вычисление

Рассмотрим кредит, у которого эффективная ставка сложных процентов будет составлять 5 %, которые начисляются ежемесячно. Согласно имеющейся схеме получится следующее: r = (1 + 0,05 / 12) ^ 12 - 1 = 5,12 %. В том случае, если номинальную процентную ставку 5 % начисляют ежедневно, тогда r = (1 + 0,05 / 365) ^ 365 - 1 = 5,13 %. В этой связи обращается внимание на то, что эффективные процентные ставки всегда будут больше, чем номинальные эквиваленты.

Рекомендации - специальные онлайн-калькуляторы

Во Всемирной паутине можно при необходимости найти специальные онлайн-калькуляторы, при помощи которых удастся быстро вычислить процентную эффективную ставку. Кроме этого, в такой известной и популярной по всему миру программе как Microsoft Excel присутствует функция под названием EFFECT, которая может вычислять эффективную ставку по заданным номинальным значениям. Также благодаря этой функции удастся определить и количество периодов процентного начисления.

Особенности ставки по кредитам

Как высчитывается годовая эффективная ставка процентов?

В том случае, если клиент видит, что банк ему предлагает 20 % годовых, значит ли это, что за оказанную услугу он переплатит именно эту сумму? Но подобные предположения - это ошибка многих современных заемщиков.

- Прежде всего, речь идет о ставке, которую будут начислять на остаточную задолженность пропорционально числу месяцев в году.

- Кроме того, в том случае, если кредит оформить, например, на три года, тогда эта ставка в 20 % будет применяться к каждым 12 месяцам выплаты долга отдельно (при условии, что досрочное погашение не применялось).

- Помимо всего прочего, она реальной сути переплаты не отражает, а выступает лишь финансовым инструментом, предназначенным для расчета задолженности.

Годовым процентом не учитываются разнообразные комиссии и платежи, которые банком также приписываются к кредиту. Стоит подчеркнуть, что процентная эффективная ставка выступает финансовым инструментом, который используется для расчетов реальной переплаты. Порой ее называют ПСК, то есть полной стоимостью кредита. В том случае, если годовая ставка не отражает реальной ситуации по переплате, на что же тогда должны обратить свое внимание заемщики? Что включает в себя процентная эффективная ставка? Эта ставка учитывает абсолютно все траты заемщика, которые связаны с оформлением любого типа кредита, например:

- Списание комиссии за выдачу займа.

- Удержание средств за сопровождение сделки.

- Взятие комиссии за открытие счетов и их ведение.

- Процент за кассовое обслуживание и прочее.

Прочие сборы

Помимо стандартных комиссионных в процентную эффективную ставку по кредитам банковские организации включают и прочие сборы, в зависимости от типа финансового займа. Например, в том случае, если оформляется кредит с оставлением залога в форме недвижимости либо транспорта, то в ПСК включают дополнительно и затраты финансовой организации на проведение оценивания залогового имущества.

Сюда же можно причислить и услуги нотариуса, которые необходимы в рамках совершения некоторых кредитных сделок. В том случае, если заемщики подключаются к разным программам страхования (жизни, утраты трудоспособности, на случай сокращения, защиты залога и проч.), тогда стоимость соответствующих услуг также отражается в ПСК. Правда, данные средства и отправляются на уплату услуг не самой банковской организации, а страховых компаний.

Что не включают в полную стоимость займов?

Данная ставка не учитывает разных штрафов и пеней, которые иногда применяются к заемщикам в случае нарушения кредитных договоров. Не включают сюда и комиссионные средства за внесение ежемесячного платежа. Размеры этих выплат просто невозможно спрогнозировать или их и вовсе может не быть. В том случае, если это окажется заем наличными с зачислением финансовых средств на пластиковую карту или кредитка, тогда комиссионные за обналичивание включены в эффективную процентную ставку не будут.

Зачем заемщикам нужно определить эффективную ставку процентов?

Начнем с того, что согласно закону каждая финансовая организация, начиная оформлять займы, обязана сообщать клиенту ПСК. Правда, как правило, на деле все выходит совершенно иначе, заемщики ошибочно полагают, что процентная годовая ставка служит базовым показателем переплаты, а банковские учреждения не спешат оглашать эффективную величину.

В том случае, если банк не сообщает об эффективной ставке первым, тогда заемщику надо самому поинтересоваться ее значением. Знание процентной эффективной ставки по кредиту дает возможность клиенту объективно оценить имеющиеся предложения. Один банк может предлагать годовую ставку в 15 %, но при этом значение ПСК окажется равным 40 %, а другой, например, предоставляет годовые в размере 25 %, но при этом его эффективная будет равна 30 %.

Прежде чем взяться за оформление кредита в обязательном порядке необходимо просить у банковского учреждения расчет эффективных ставок, это является единственным реальным показателем переплаты.

Заключение

Таким образом, эффективная ставка процента – это величина, на основании которой осуществляют дисконтирование ожидаемых потоков будущих поступлений либо платежей на протяжении ожидаемого периода существования финансового инструмента по отношению к балансовой чистой стоимости соответствующего денежного эквивалента.