Открывая финансовые сводки, очень часто можно наткнуться на новость, связанную с отзывом лицензии. Невзирая на репутацию, рейтинг и финансовые заслуги, российский регулятор нещадно «рубит головы» налево и направо. При этом он отзывает лицензии не только у банков, но и неких НКО. В данном случае речь идет о небанковских кредитных организациях. Что это за компании? Чем они занимаются? И какую деятельность они ведут?

Общая характеристика организаций

Итак, НКО или, небанковская кредитная организация, – это компания, являющаяся одним из звеньев огромной банковской системы РФ. Как правило, она осуществляет отдельные виды банковских операций, строго регламентируемые Центробанком России.

Данные организации действуют в рамках закона и работают на основании действующей лицензии. Как и банки, данные компании также регулярно подвергаются проверкам со стороны контролирующих органов. Однако, в отличие от государственных учреждений, к работе небанковских финансовых организаций выдвигаются менее строгие требования.

Банки и НКО: в чем разница?

Разница между НКО (небанковскими кредитными организациями) и банками заключается в их полномочиях и возможностях. Например, финансовое учреждение может не только привлекать депозиты, но и осуществлять расчетно-кассовое обслуживание, а также выдавать кредиты.

При этом многие из жилищных займов предполагают внушительные суммы и сроки. А небанковские компании могут выполнять лишь один вид из этих услуг, например, только выдавать кредиты или привлекать депозиты. Примечательно, что свою деятельность НКО осуществляют на основании установленного порядка для кредитных организаций из небанковского сектора.

Несколько слов о порядке регулирования деятельности НКО

Все существующие в РФ кредитные организации осуществляют свою деятельность на основании ФЗ «О банках и банковской деятельности», датированным 3 февраля 1996 года. Позднее в данный закон были внесены определенные изменения. В частности, они коснулись разновидностей кредитных фирм. Согласно установленным нормам, такие компании могут быть всего трех видов:

- Банковские кредитные организации (коммерческие и государственные учреждения).

- Небанковские учреждения.

- Иностранные банки.

Если верить официально установленному понятию, то кредитные учреждения это любые юридические лица, осуществляющие банковские финансовые операции на основании полученной от Банка России лицензии. Конечная цель деятельности таких организаций, как правило, сводится к получению личной прибыли.

Правовое положение кредитных организаций

Такие компании осуществляют свою деятельность на основании статьи 1 и «Закона о банках». Согласно установленным правилам, такие организации осуществляют различные банковские и финансовые операции в рамках закона.

Банки же представляют собой кредитные учреждения, имеющие права на привлечение во вклады денежных средств юридических и физических лиц. Полученные от населения средства, они размещают от своего имени и на своих же счетах при условии их возвратности, срочности и платности. Кроме того, в рамках закона банки берут на себя обязательства по ведению этих банковских счетов.

Небанковские же компании имеют право выполнять лишь небольшой перечень банковских операций.

Какие виды НКО бывают?

Небанковские кредитные организации условно можно разделить на три группы:

- Компании, выполняющие расчетно-кассовое обслуживание населения (РНКО).

- Фирмы, предлагающие услуги переводов и осуществляющие различные платежи (ПНКО).

- Небанковские организации, привлекающие депозиты и выдающие микрокредиты населению (НДКО).

При этом фирмы, специализирующиеся на расчетном обслуживании, предлагают следующие виды услуг:

- Открытие и ведение финансовых счетов для юрлиц.

- Выполнение различных расчетов на основании поручения юрлиц (переводы на банковские счета, оплаты счетов банков-респондентов и поставщиков).

- Осуществление инкассационного обслуживания (ведение расчетных счетов, работа с векселями и другими платежными документами).

- Выполнение кассового обслуживания юрлиц.

- Приобретение и продажа иностранной валюты, ее обмен по безналичному расчету.

- Выполнение финансовых операций без открытия счета (по поручению физлиц).

- Торговля на рынке ценных бумаг.

Одним словом, эти компании могут выполнить лишь расчетное и кассовое обслуживание. Но им недоступны услуги по кредитованию населения и привлечению депозитов. Зато выполнение кредитных и депозитных операций доступно для кредитно финансовых организаций.

Какие организации относятся к РНКО?

Среди явных представителей небанковских финансовых компаний, специализирующихся на расчетах, встречаются:

- Клиринговые фирмы и дома.

- Дилинговые центры.

- Расчетные палаты с доступом к торгам на фондовых рынках.

- Представители национальных и международных платежных систем.

- Расчетные палаты для совершения различных денежных операций с иностранной валютой.

- ПИФы (паевые инвестиционные фонды).

- Расчетные центры, занимающиеся обслуживанием платежных систем.

- Депозитарии.

- Расчетные центры с обслуживанием систем переводов (работают без необходимости открывать расчетный банковский счет).

Общие характеристики и особенности НКО

НКО – чаще всего это юрлицо, имеющее право на осуществление узкоспециализированных банковских операций. В отличие от государственных структур, в таких организациях действует более простая финансовая политика, а также распространен индивидуальный подход к каждому обратившемуся к ним лицу. В подобных фирмах не предусматривается вложение средств в ценные бумаги и привлечение вкладов.

Небанковские кредитно-финансовые организации не выполняют операции по обмену, покупке или продаже иностранной валюты (включая безналичный расчет). Они не принимают платежи и не имеют возможности открывать банковские счета физлицам.

Особенности платежных кредитных организаций (ПНКО)

Небанковские платежные компании обычно занимаются отправкой и выплатой денежных средств без необходимости открывать для клиентов счет. Как правило, деятельность кредитных организаций платежной направленности напрямую связана с узким спектром финансовых операций. Так, большинство услуг, которые оказываются в подобных фирмах, завязаны на обеспечении безопасных платежных операций. Например, это может быть отправка или получение денежного перевода, осуществление разного рода электронных платежей.

Среди таких организаций есть представители электронных платежных систем, мобильных операторов и систем денежных переводов.

Депозитные кредитные компании: что это за организации

Небанковские депозитные и кредитные организации РФ представляют собой компании, занимающихся активным привлечением вкладов, выдачей займов, но без выполнения расчетных операций. Однако возможности подобных фирм могут ограничиваться регулятором. При этом определенный лимит может быть установлен не только на сумму и сроки вкладов, но и на кредиты.

Какие операции выполняют кредитные депозитные компании?

Финансовые операции кредитных организаций, занимающихся депозитной кредитной деятельностью, обычно сводятся к выполнению следующих услуг:

- Выдаче займов юридическим и физическим лицам.

- Приему инвестиций и вкладов от физлиц и юрлиц.

Некоторые организации предпочитают работать исключительно с физическими лицами. Другие кредитуют юрлиц. А есть и те, кто оказывает финансовые услуги и тем и другим. Нередко такие фирмы ведут довольно активную деятельность на фондовом рынке и осуществляют ряд операций, связанных с предоставлением кредитов и приемом депозитов. При этом они не открывают счета. Кредитные организации небанковского сектора могут работать лишь с уже открытыми банковскими счетами.

Какими могут быть кредитные депозитные компании?

К кредитным депозитным компаниям можно отнести следующие организации:

- Кредитные союзы и кооперативы.

- Различные кассы для взаимной помощи.

- МФО, или микрофинансовые организации.

- Лизинговые и страховые компании.

- Все виды ломбардов.

Что касается кредитных союзов, то это не просто организации, а своеобразное объединение людей в группы. Создаются данные компании преимущественно с целью кредитования и привлечения вкладов своих же членов союза (пайщиков). Как правило, представители данного объединения ежемесячно или ежегодно вносят определенную сумму денег (он называется паем или взносом) в общую кассу организации. При первой регистрации в таком объединении также делается единоразовый вступительный взнос.

Со временем деньги на счету группы накапливаются. И при необходимости каждый из ее членов может рассчитывать на получение займа, как в банке. Кредитная организация и сами члены группы вправе распоряжаться накопленными сбережениями. Они могут брать кредит сами либо же организация может выдавать ссуду отдельным заинтересованным лицам (но в рамках действующих правил объединения).

Однако ставки по таким своеобразным кредитам и вкладам обычно гораздо выше, нежели в банках.

Мнения пайщиков о кредитных кооперативах

Многим людям, которые стали членами кредитного кооператива, нравится возможность получения займа для пайщиков. Некоторых не устраивают существующие ограничения по срокам предоставления ссуды и высокие проценты. Поэтому большинство заемщиков стараются как можно быстрее вернуть выданный им кредит.

Что касается вкладов в подобных организациях, они, хотя и привлекают повышенным процентом, заработать на них большую сумму вряд ли удастся.

Для чего нужны были кассы взаимопомощи?

Такие организации являются общественными. В их основе лежит объединение людей с возможность внесения ими же добровольных денежных взносов. Как в паевых фондах и кредитных кооперативах, в кассах взаимопомощи есть свой накопленный (при помощи членов организации) капитал. При этом члены подобного фонда могли брать кредиты без каких-либо процентов.

Если верить истории, данные организации были некогда популярны при СССР. Однако из-за распространившихся финансовых махинаций и пирамид кассы взаимопомощи решили запретить. Поэтому в настоящий момент их деятельность запрещена законом.

Особенности микрофинансовых компаний

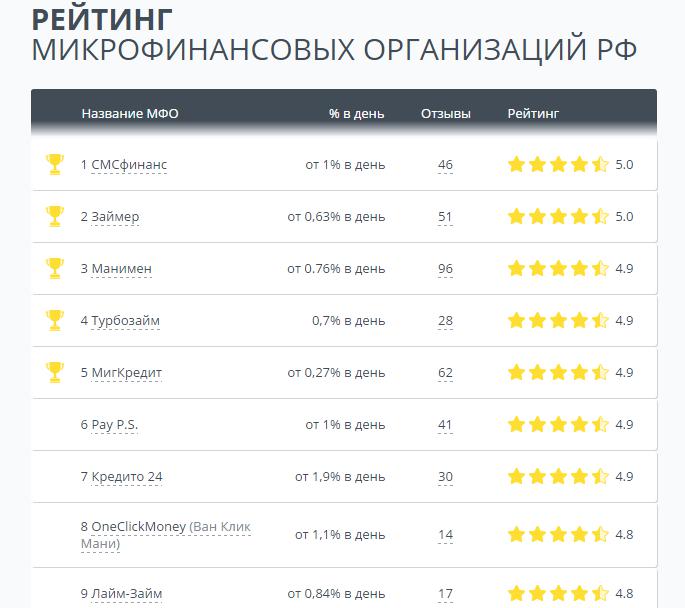

Особое место среди финансовых организаций небанковского сектора занимают микрофинансовые организации. Обычно это небольшие компании, выдающие небольшие суммы кредитов и на небольшой срок.

По мнению заемщиков, обращаться в МФО гораздо проще, нежели в банки. Во-первых, они более лояльно относятся к потенциальным заемщикам. Так, взять займ можно без официального трудоустройства, при наличии плохой кредитной истории, просроченного займа и даже без предоставления залога. Минимальный возрастной предел потенциальных заемщиков в МФО стартует от 18 лет. В банках же он равен 21-23 годам.

Во-вторых, получить займ без справок о доходах и только по паспорту очень удобно, если нужна небольшая сумма и срочно. Другое дело, что из-за слишком больших кредитных рисков проценты по таким займам очень высокие.

Особенности страховых и лизинговых компаний

Лизинговые фирмы представляют собой компании, прекрасно сочетающие в себе услуги аренды (оборудования, транспортных средств, техники) и банковского кредитования. Обращаясь к таким организациям, можно получить какое-либо имущество на правах аренды, но с последующим правом выкупа. Согласно отзывам, наиболее интересно такое кредитование юридическим лицам.

Страховые компании также являются небанковскими финансовыми организациями, поскольку за счет существующих аккумулированных взносов застрахованных лиц они могут давать кредиты. По рассказам страховщиков, чаще всего в роли заемщиков выступают представители бизнеса и промышленники.

И напоследок о ломбардах

Ломбарды также являются представителями небанковских организаций. Они выдают займы, но при наличии залога. Например, можно получить кредит при наличии не только золотых украшений, но и автомобиля. С точки зрения заемщиков, брать такой займ удобно. Другое дело, что проценты по нему начисляются за каждый день. В итоге при накоплении приличной суммы процентов заемщик может оказаться не в состоянии выкупить свой первоначальный предмет или объект залога.