Автомобиль для некоторых жителей РФ играет роль жизненно важного имущества. Но иногда приходит время избавиться от ТС. Например, если собственник планирует покупку нового транспорта. Нужно ли платить налог с продажи автомобиля? И если да, то как это сделать? Какие существуют льготы в том или ином случае? Ответив на эти вопросы, человек сможет без труда продать свое движимое имущество. Иначе могут возникнуть серьезные проблемы с ФНС. Они чреваты определенными санкциями. О них мы поговорим позже.

Право или обязанность?

Для начала рассмотрим ключевые моменты темы. Нужно ли вообще перечислять налог с продажи автомобиля?

По действующему в России законодательству при получении прибыли гражданин обязан заплатить налог в установленном масштабе. Точная сумма зависит от переданных денег.

Речь идет о подоходном налоге. И поэтому в идеале при продаже имущества (авто в том числе), собственник отдает часть дохода в казну государства. Это обязанность налогоплательщика.

Тем не менее налогообложение при продаже ТС и недвижимости имеет место не всегда. Льготные условия в России относительно налогов присутствуют уже долгое время. И ими может воспользоваться почти каждый. Чуть позже мы разберемся, когда и как разрешается не платить за продажу собственности.

Размер платежей

Какой налог с продажи автомобиля перечислит гражданин? Речь идет об НДФЛ. Для разных категорий населения сумма отчислений будет разная. Особенно если говорить о конкретных цифрах.

Мы выяснили, каким налогом облагается продажа автомобиля. Размер платежей определяется так:

- 13 % от суммы по договору - для резидентов РФ;

- 30 % от полученных средств - для иностранных граждан.

Более точную информацию сообщить невозможно. Ведь, как уже было сказано, конкретный налог с продажи автомобиля устанавливается в зависимости от стоимости имущества.

Срок уплаты

До какого момента придется перечислить положенные налоги?

В этом вопросе все намного проще, чем кажется. НДФЛ для физических лиц уплачивается до 15 июля года, идущего после того, в котором заключена сделка. То есть, продав ТС в 2017-м, расплачиваться за него придется до 15.07.2018 года. Это правило регламентируется НК РФ.

Важно помнить, что перед уплатой налога человек должен отчитаться о своих доходах. Делается это путем подачи декларации в местный орган ФНС. Декларирование прибыли населения осуществляется до 30 апреля года, следующего за периодом, в котором продавцу передали деньги за сделку.

Последствия неуплаты

Заключая договор купли-продажи автомобиля, налог уплачивать придется почти всегда. Но бывают исключения. С ними познакомимся позже.

Сначала выясним, чем чревато сокрытие доходов и неуплата налогов НДФЛ. Гражданин может столкнуться со следующими наказаниями:

- штраф в размере до 20 % от суммы долга, если отчет произошел, а деньги не перевели;

- начисление пени;

- штраф до 30 % от платежа, если декларацию не подали.

Кроме того, собственника могут вызвать в ФНС для написания объяснительной. Все это доставляет немало хлопот. Поэтому лучше выяснить основы Российского налогового законодательства. Тогда при продаже авто никаких проблем не будет.

Новый владелец и продажа транспорта

Какой налог с продажи автомобиля придется отдать? Граждане РФ платят 13 % от суммы по соглашению о покупке. Меньший размер выплат не предусматривается ни при каких обстоятельствах.

Теперь рассмотрим разные варианты развития событий. Предположим, что человек купил ТС и хочет продать его. Авто находится в собственности у продавца меньше 3 лет. Что тогда?

В этом случае в идеале налогообложение присутствует. По действующему законодательству налог на продажу автомобиля, менее 3 лет находящегося в собственности, взимается в обязательном порядке. 13 % от вырученных средств придется отдать.

Долгое владение и продажа

А что делать, если ТС в собственности у человека более 36 месяцев? Такой вариант встречается в реальной жизни чаще.

Налоги с продажи автомобиля, более 3 лет находящегося в собственности, не взимается. Это своеобразная льгота, на которую может рассчитывать каждый. Главное помнить, что 36 месяцев будут истекать день в день после приобретения авто.

Иными словами, если 3 полных года истекают на следующий день после проведения сделки по продаже движимого имущества, старому собственнику ТС придется платить налог в полной мере. А в случае заключения операции на следующие сутки после истечения 36 месяцев - нет.

Многие люди предпочитают подождать указанный срок и только потом продавать авто. Подобный прием часто используется в отношении недвижимости, чтобы не сталкиваться с налогообложением.

Маленькие суммы

Какая сумма облагается налогом при продаже автомобиля? Есть ли какие-нибудь льготы в этом отношении?

Да. Дело в том, что существуют льготные условия, позволяющие собственникам не перечислять НДФЛ за сделку. Правила будут действовать даже тогда, когда машина находится в собственности меньше 36 месяцев.

К примеру, сумма налога при продаже автомобиля будет равна нулю, если по договору передаются деньги не более 250 000 рублей. С этих средств НДФЛ не взимается ни при каких обстоятельствах.

То есть налог с продажи автомобиля не имеет место в отношении сделок, за которые гражданин получает не более 250 тысяч рублей. Чаще всего подобный расклад встречается в отношении старых авто.

Убытки для собственника

Но это еще не все. Существуют и другие льготы относительно изучаемой темы.

Мы выяснили, когда продажа автомобиля не облагается налогом. Последним исключением являются сделки, совершенные в убыток собственнику. Речь идет о продавце движимого имущества.

Иными словами, если человек купил авто за 3 миллиона рублей, а продал его за 2 000 000, налоги платить не потребуется. Во всяком случае, от НДФЛ продавца освободят. Связана льгота с тем, что человек изначально совершает сделку себе в убыток, фактически не получая реальной прибыли.

Как снизить плату

В России существует немало секретов, помогающих на законных основаниях уменьшить налог с продажи автомобиля. О чем именно идет речь?

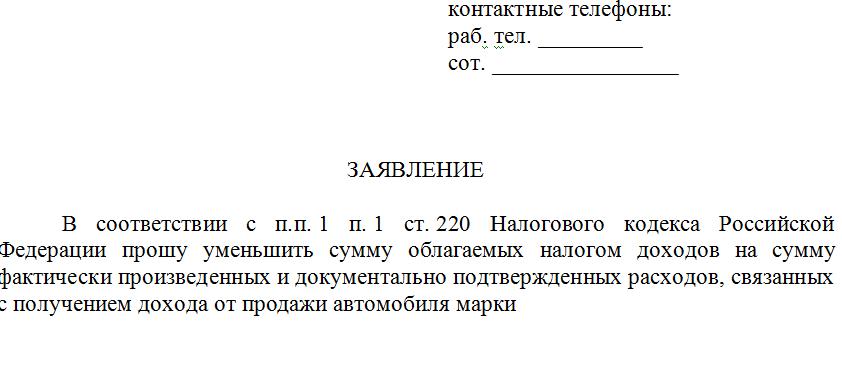

К примеру, продавец движимого имущества может снизить размер НДФЛ на суммы, выделяемые за содержание и обслуживание авто. Главное, доказать, что расходы понес прежний собственник ТС.

При определенных условиях можно осуществить налоговый вычет. Граждане, работающие официально, имеют право на получение возврата в размере 13 % от понесенных расходов при продаже ТС.

Документы для уменьшения платежа

Налог на продажу автомобиля (меньше 3 лет в собственности) будет взиматься, но его можно уменьшить. Воспользуемся затратами на содержание машины.

Собственнику-продавцу потребуется не только подать декларацию в ФНС в установленные сроки, но и предъявить:

- паспорт;

- соглашение о продаже;

- документы на машину;

- квитанции о проведении ремонта;

- чеки на покупку запчастей и деталей ТС;

- соглашение на техническое обслуживание.

Это основной пакет документов, которые помогут уменьшить налог в конечном итоге. Получение вычета рассмотрим ниже. Первым делом выясним, как подать налоговую декларацию.

О подаче декларации

Сумма налога при продаже автомобиля рассчитывается с учетом получаемой по договору прибыли. Для этого потребуется подать декларацию по форме 3-НДФЛ.

Соответствующая бумага направляется в ФНС всегда - и если требуется в конечном итоге платить налоги, и при использовании льгот.

Действовать продавцу придется так:

- Собрать пакет бумаг установленного образца. Их перечень предложен вниманию ниже.

- Заполнить форму 3-НДФЛ.

- Подать в установленные законом сроки пакет документов в местный орган ФНС (по прописке продавца).

Вот и все. Ничего трудного в этом нет. Можно воплотить задумку в жизнь:

- лично;

- почтой;

- в электронном виде (на сайте ФНС или на "Госуслугах").

На сегодняшний день личное обращение в налоговую пользуется самым большим спросом. Поэтому остановимся именно на таком раскладе.

В случае использования электронной подачи документации, пользователю предстоит:

- Войти на сервис ФНС или "Госуслуги".

- Найти услугу по подаче декларации о доходах.

- Заполнить форму запроса, следуя подсказкам на экране.

- По возможности прикрепить скрины/фото хорошего качества имеющихся бумаг.

- Записаться на прием в ФНС.

Останется только прийти в назначенный день в налоговую с заранее собранным пакетом бумаг. Больше ничего не потребуется. Все не так уж и трудно, как кажется изначально.

Документы для декларации

Огромную роль в налогообложении при продаже машины играет подача декларации. Это ключевой момент, который влияет на ситуацию в целом.

Чтобы подать форму 3-НДФЛ в ФНС, требуется подготовить ряд документов. Продавцу машины потребуется:

- удостоверение личности;

- соглашение купли-продажи;

- расписка о получении денег за сделку;

- документы на машину;

- договор покупки/дарения/получения по наследству ТС продавцу;

- прочие бумаги, помогающие уменьшить налог или вовсе избавиться от него.

Как показывает практика, никаких хлопот подготовка бумаг не предусматривает. Дополнительно лучше приложить копию паспорта покупателя. Этот прием избавит от каких-либо проблем в будущем при изучении документации ФНС. Будет понятно, кто и у кого купил машину.

Транспортные налоги

Есть еще один вопрос, который беспокоит многих граждан при приобретении авто. В частности, если происходит покупка ТС с рук, то есть приобретается подержанное авто.

Речь идет о транспортном налоге. При продаже автомобиля его уплачивать нужно или нет? И до каких пор прежнему собственнику придется платить за реализованное движимое имущество?

Непосредственно при продаже авто продавец не должен уплачивать транспортные налоги. Но время заключения сделки будет учитываться при подсчете суммы за владение авто в конечном итоге.

Еще год после продажи ТС прежний владелец движимого имущества будет перечислять налог на транспорт. Связано это явление с тем, что за собственность налогоплательщики расплачиваются через год после ее приобретения. А значит, при сбыте машины в 2016 году транспортный налог уплачивается последний раз в 2017-м. Это и будет платеж за предыдущий год.

Есть еще одна особенность, на которую стоит обратить внимание. Это порядок расчета налога на транспорт. При продаже ТС продавец через год после заключения соответствующей сделки заплатит произведет упомянутую транзакцию, но в меньших размерах, чем обычно. Сумма транспортного налога при продаже автомобиля рассчитывается с учетом полных месяцев владения ТС.

Важно: округление до месяца осуществляется, если собственник продал авто 15 числа или позже. В противном случае происходит уменьшение времени владения.

Предположим, что сделка осуществлена 16 июня 2016 года. Тогда продавец заплатит в 2017 году налог на машину, рассчитанный за 6 месяцев. Если операция по продаже проведена 14 июня, платить нужно будет за 5 месяцев. Все это не так трудно понять.

Срок уплаты налога на ТС

Теперь несколько слов о том, до какого времени придется платить налог на транспорт. Точнее, когда граждане должны расплатиться за проданное движимое имущество не по декларации.

Уведомления об уплате транспортных налогов рассылаются, как правило, до 1 ноября года, следующего за периодом приобретения (или сбыта) имущества. А оплатить квитанцию требуется до 1 декабря включительно. Уже со 2 декабря начнется начисление пени. И соответствующие платежи никак не коснутся нового собственника авто.

Советы собственникам

Продажа автомобиля не облагается налогом, если гражданин продает имущество, которым владеет более 3 лет либо при совершении сделки на сумму не более 250 тысяч рублей. Это наиболее распространенные варианты развития событий.

Вот советы, которые помогут гражданам подготовиться к уплате налогов при продаже транспортных средств:

- Сохранять все документы, указывающие на покупку машины и ее содержание. Эти бумаги пригодятся при декларировании доходов.

- Если человек хочет продать машину, которая в собственности чуть меньше 3 лет, лучше подождать немного. По истечении 36 месяцев владения налогообложения за совершение сделки не будет.

- При расчетах обязательно просить у покупателя копию паспорта, а также выдавать расписку о получении средств.

- Заранее подавать декларации о доходах и уплачивать положенные налоги. Просрочки чреваты дополнительными расходами в конечном итоге.

Важно помнить, что проверка сделок по продаже авто осуществляется ФНС очень быстро. Подобные операции фиксируются в ГИБДД при регистрации транспорта на нового собственника. Поэтому скрывать доходы не следует. И искать обходные пути для увиливания от налогов тоже.

Итоги

Мы разобрались со всеми особенностями налогообложения при совершении сделок по продаже машин. Теперь эта тема не доставит никаких хлопот. Особенно если заранее подготовиться к операциям.

В идеале граждане платят налоги на авто при реализации соответствующего имущества. Но при определенных обстоятельствах налогообложение отсутствует. Описанные принципы действуют на всей территории РФ без исключений. И поэтому освободиться от налогов за сделку удастся только в исключительных случаях.

На основании всего вышесказанного можно сделать выводы о том, что продавцу ТС придется ориентироваться на следующие ограничения по времени:

- подача декларации - до 30 апреля;

- уплата НДФЛ по договору - до 15 июля;

- получение налоговых уведомлений по транспортному налогу - до 1 ноября;

- уплата налога на машину - до 1 декабря.

Во всех случаях подразумевается год, следующий за периодом заключения сделки. Мгновенно осуществлять соответствующие платежи нет необходимости. Можно не торопиться с этими задачами. Главное, уложиться в отведенные сроки. При своевременной подготовке это не так трудно.