Согласно действующему законодательству, договор займа можно заключать без процентов. Тогда заемщик не будет платить заимодавцу проценты. Однако, решившись на этот шаг, следует учесть немало моментов. В статье рассмотрим, каким бывает беспроцентный заем от учредителя, как заключается и какие последствия в себе несет.

Особенности

Для многих разницы между кредитом и займом не существует. Однако эти понятия не являются синонимами. Заем — более общий договор по сравнению с кредитом. Таким образом, последний - это лишь один из видов займа. Он отличается тем, что обязательно включает в себя проценты и заключается только с банковской организацией или другой, которая имеет соответствующую лицензию.

Рассмотрим, в чем особенности займа.

- Он может быть предоставлен как в виде денег, так и вещами.

- Существует возможность договора на безвозмездной основе.

- Соглашение вступает в силу, когда передается имущество или деньги.

- В отличие от кредита, заем может выдать любое юридическое и даже физическое лицо. В основном он передается в денежном эквиваленте. Однако есть возможность предоставления и в другом виде. При этом вещи не могут иметь индивидуальных особенностей, зато они объединены определенными признаками.

- Вещевые займы обычно априори являются беспроцентными. Однако что касается денежных, то наоборот, большинство сделок реализуются с процентами. И если не указано иное, то процент начисляется по умолчанию (по ставке рефинансирования).

И еще одно важное отличие состоит в том, что договор займа вступает в силу лишь по факту передачи денег или вещи, в то время как кредит считается заключенным уже тогда, когда договор с указанием обязательства под выдаче денег подписали.

Беспроцентный заем от учредителя

Этот заем является одним частным видом, который предполагает, что заемщик не будет платить процентов по договору. Таким образом, он должен оплатить только ту сумму, которую получил на руки.

Однако на практике нужно учитывать разные обстоятельства. Так, беспроцентный заем от учредителя предполагает оплату налогов как со стороны заемщика, так и со стороны заимодавца. Поэтому эти моменты необходимо учитывать, чтобы не было так, что попытка уменьшить расходы приведет к большому росту налогов и не будет выгодной.

Главными целями, по которым выдается этот вид займа, являются:

- помощь учредителя;

- взаимовыручка между фирмами;

- финансовая поддержка сотрудников или собственника бизнеса;

- финансирование бизнес-проекта;

- помощь друзьям и родственникам.

При превышении суммы в 1000 рублей обязательно нужно составлять договор. Если этого не сделать, то доказать дачу денег взаймы будет невозможно.

Налоги и виды договоров

За сделками, которые осуществляются между зависимыми друг от друга физическими и юридическими лицами (например, между работодателем и работником), со стороны государственных контролирующих органов предусмотрен особый контроль. Ведь такой путь является одним из способов по отмыванию доходов, полученных незаконным путем. Поэтому при оформлении договора в бухгалтерии должны быть предельно внимательны, особенно в вопросе исчисления налогов.

Главная опасность видится со стороны Министерства финансов, у которого есть возможность учитывать налогообложение прибыли от того, что компания могла бы выиграть при рыночной процентной ставке. Однако контролирующие органы обратят внимание на займы лишь в том случае, если они будут проводиться в больших объемах и предусматривать солидные суммы.

Налоги по договору исчисляются следующим образом:

- налог на прибыль не предусматривается (хотя в отдельных случаях вопрос является спорным);

- НДФЛ (в случае заключения сделки с физическим лицом) определяется по причине того, что заемщик получает выгоду от использования средств без процентов;

- взносы в соц.фонды не перечисляются, так как выплата не является прямой.

Если беспроцентный заем учредителя не подпадает под особый контроль, сложностей в оформлении, как правило, не возникает. Лишь в том случае, если выдачи будут производиться на регулярной основе с суммами равными и превышающими 600 000 рублей, могут возникать дополнительные вопросы.

Займы давно являются распространенными как при осуществлении деятельности, так и между частными лицами. Интересно, что мнения налоговиков и судебная практика часто расходятся, что следует учитывать для того, чтобы свести свои риски к минимуму.

Может заключаться договор о беспроцентном займе между учредителем, организацией, физическими лицами, а также физическому от юридического лица и юридическому от физического лица.

Договор между физическими лицами

Физические лица вполне могут заключать между собой займы как на процентной, так и на беспроцентной основе. Однако они не могут превышать сумму в 50 минимальных заработных плат. Но при выдаче вещами допустима любая сумма.

Налоги здесь рассчитываются проще всего. При этом без процентов допускаются лишь случаи, не связанные с предпринимательской деятельностью. Иногда необходимо доказывать, что стороны не имели целью получить коммерческую выгоду от сделки.

Договор между юридическими лицами

Дружественные компании могут помогать друг другу. Тогда для заимодавца налоговых последствий не наступает. А вот для заемщика вопрос является спорным.

Так, исходя из статьи 41 Налогового кодекса, налоговики считают, что в результате займа у заемщика возникнет доход, так как он экономит на процентах. Поэтому сделку считают безвозмездной услугой.

Однако в арбитражном суде с налоговиками не согласны. Обычно там не считают ее услугой, поэтому и дохода нет, а значит не из чего взимать налог на прибыль. Поэтому если с инспекцией возникают споры, можно с полной уверенностью в своей правоте обращаться в суд.

Договор от юридического лица физическому лицу

Если компания является успешной, то она вполне в состоянии помочь своему важному сотруднику, оказавшемуся в непростой жизненной ситуации. Тогда может быть оформлен беспроцентный заем от учредителя. При получении займа физическое лицо обязано оплатить НДФЛ, размер которого составляет от трех четвертей ставки рефинансирования.

Если заемщиком является сотрудник, то оплата налога может осуществляться за счет удержания определенной суммы от заработной платы. В другом случае бухгалтерия подает документы в налоговую. Тогда заемщик оплачивает налог самостоятельно. Из этого правила могут быть и исключения. Так, если средства идут на покупку жилья, то может быть получен налоговый вычет. Тогда НДФЛ платить будет не нужно.

От частного лица

Может быть оформлен не только договор беспроцентного займа от учредителя — юридического лица. Иногда организации сами обращаются за тем, чтобы получить его от частного лица. Тогда не приходится переплачивать за банковские проценты. Кому-то покажется, что этот договор беспроцентного займа между учредителем и организацией является просто перекладыванием денег. Однако это не так.

Заемщик не будет нести налогового бремени. Зато учредитель может получить необоснованную выгоду. Для рыночных условий предоставление заема без процентов - нетипичная ситуация.

Однако налоговая может потребовать от заимодавца уплату НДФЛ. Тогда в качестве процентной ставки будет исчисляться ставка рефинансирования.

Договор беспроцентного займа от учредителя

Заем может выдаваться на краткосрочную и долгосрочную перспективу. При его оформлении следует учитывать различные нюансы. Препятствий к сделке без платы процентов нет. Однако если это в договоре не прописывается, то по умолчанию он будет считаться возмездным, по нему будут начисляться проценты.

Того, каким должно быть содержание, как и определенной формы, у договора нет. Но в нем обязательно должны быть отражены следующие данные:

- выдаваемая сумма;

- точный срок погашения;

- указание факта того, что никаких процентов взиматься не будет;

- порядок осуществлении выдачи учредителю возврата;

- реквизиты одной и другой стороны;

- будут ли деньги перечисляться наличными или иным способом;

- штрафы за несвоевременное погашение;

- механизм урегулирования спорных вопросов;

- иные всевозможные условия.

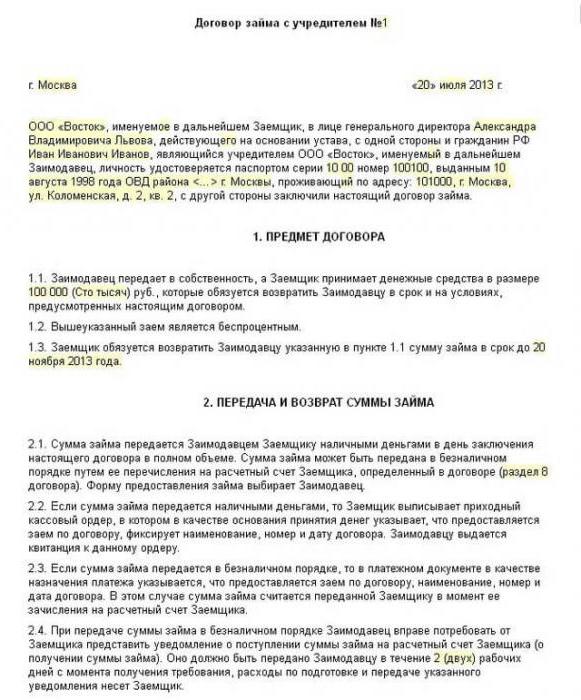

Беспроцентный заем от учредителя, образец с фрагментом которого можно увидеть ниже, составляется в двух экземплярах, для каждой из сторон. При передаче денег заемщик пишет расписку о том, что сумма получена, где обязательно указывается размер, дата выдачи и реквизиты сторон договора.

Все условия, прописанные в документе, не могут противоречить действующему законодательству. Регистрировать у нотариуса его не нужно. Но если одна из сторон или обе пожелают, можно сделать и это. Однако по закону подписей сторон вполне достаточно.

Обычным приложением к договору является график погашения платежей. Также в нем могут указывать и иные важные моменты.

Особенность оформления договора от работодателя

Так как одна из сторон — юридическое лицо, в обычном порядке выдавать сотрудникам не получится беспроцентные займы учредителю. Последствия здесь таковы, что генеральный директор становится в договоре и представителем заимодавца, и заемщика. По законодательству это не допускается. Поэтому чтобы выйти из сложившегося положения, выносится отдельное решение учредителей компании. После этого договор подписывает один из учредителей от имени организации. Решение о выдаче займа следует отдельно запротоколировать.

Содержание займа

Для заключения договора со стороны сотрудника достаточно предоставить паспорт или другой документ, который удостоверяет его личность. В договоре указывают данные с документа. Подтверждать доход специальной бумагой нет необходимости, так как у работодателя эта информация уже имеется. В то же время заимодавец может потребовать и иные документы для заключения сделки.

Работодателю никаких документов предоставлять не нужно. В большинстве случаев его подписывает гендиректор или иное должностное лицо, уполномоченное на это действие от имени юридического лица.

Естественно, договор должен быть составлен в письменном виде и надлежащей форме, иначе доказать его заключение будет невозможно, как и провести операцию по бухгалтерии и оплатить при необходимости налоги. Контрольно-кассовая машина не используется ни при выдаче, ни при погашении займа. Кассы для этого бывает вполне достаточно.

Вот таким должен сопровождаться документом беспроцентный заем от учредителя. Образец договора включает важные пункты, которые должны быть отражены.

Заключение

Такими могут быть займы, выдаваемые без процентов. Стоит добавить, что учредитель может простить заем. Тогда оформляется отдельное соглашение о прощении долга.

Перед тем как оформлять беспроцентный заем от учредителя, налоговые последствия, а также вероятность особого контроля со стороны государственных органов следует изучить. Если же с документацией все в порядке, взаимовыручка всегда идет на пользу и той стороне, которая помощь получает, и той, что ее выдает.