Возврат подоходного налога за обучение: порядок выплат, необходимые документы и отзывы

Многих современных граждан интересует возврат подоходного налога за обучение. Что это за процесс? Как и при каких условиях можно воплотить его в жизнь? Сколько денег вернут заявителю при тех или иных обстоятельствах? Разобраться во всем этом и не только мы постараемся далее. В действительности все намного проще, чем кажется. Особенно если хорошенько изучить текущие законы РФ.

Определение

Что такое возврат подоходного налога за обучение?

Таким образом называют получение налогового вычета за образовательные услуги. Заявитель может вернуть себе часть расходов, понесенных за учебу. Например, в вузе.

Изучаемая услуга относится к социальным налоговым вычетам. Оказывается она лишь в счет НДФЛ. Что о ней еще необходимо знать?

Условия оформления

К примеру, не все имеют право на получение соответствующих средств. Лишь при определенных условиях заявитель зарабатывает возможность возврата части расходов за те или иные услуги. В нашем случае речь идет об обучении.

Вот условия, которым необходимо соответствовать:

- Наличие у человека гражданства РФ. Иностранцы ни при каких условиях не смогут оформить вычет.

- Заявитель должен иметь официальное место трудоустройства и доход, облагаемый НДФЛ.

- Размер подоходного налога, взимаемого с зарплаты заявителя, должен быть 13%. Ни больше, ни меньше.

- Образовательные услуги оплачиваются из средств потенциального получателя возврата.

Пожалуй, это все. Трудоустроенный официально гражданин, исправно перечисляющий в ФНС налоги, сможет без труда запросить в налоговой возврат подоходного налога за обучение.

Важно: если на вычет претендует ИП, ему тоже придется перечислять 13% от прибыли. Иные ставки, даже если они выше, не рассматриваются в налоговых органах.

За чье обучение

Отдельное внимание следует уделить вопросу о том, за чью учебу разрешается требовать возврат подоходного налога. Далеко не всегда заявитель сможет справиться с поставленной задачей.

На данный момент можно вернуть средства за учебу:

- самого себя (независимо от возраста и формы обучения);

- за детей (чаще - до достижения ими 23 лет, чаще на "очке", но можно оплатить сад/кружки/школу);

- за братьев или сестер (условия возврата аналогичны в случае с детьми).

Больше никаких раскладов нет. И каждый современный человек теперь без особого труда сможет понять, когда он имеет право на вычет налогового типа за образовательные услуги.

Суммы и ограничения

Какой будет сумма возврата подоходного налога за обучение? Ответ зависит от того, сколько НДФЛ гражданин перечислил за тот или иной расчетный период. Нельзя получить больше суммы переведенных налогов с доходов заявителя.

Кроме того, важно учитывать, что размер вычета в России составляет 13% от суммы по договору. Соответственно, столько удастся вернуть себе за учебу.

Есть некоторые ограничения, о которых известно почти каждому. Суммарно в качестве социального вычета разрешено получить 120 000 рублей. Как только в общей сложности установленный лимит будет исчерпан, заявитель утратит право на возврат средств.

За обучение каждого ребенка, брата или сестры можно требовать 50 000 рублей. Это ограничение действует на постоянной основе. В случае с собственной учебой никаких подобных ограничений нет.

Важно: максимальный вычет за год составляет 15 600 рублей.

В действительности все не так трудно, как кажется. И вернуть деньги удастся довольно легко. Особенно если следовать некоторым указаниям.

Где принимают запрос

Возврат подоходного налога за обучение ребенка, родственника или самого себя осуществляется только через определенные органы. Какие именно?

Пока что изучаемая услуга оказывается:

- ФНС;

- МФЦ;

- службами "одного окна".

В отдельных случаях можно обратиться в частные компании. Но они взимают за своим услуги отдельную плату. Поэтому подобный вариант развития событий не встречается на практике.

Важно: быстрее всего возврат подоходного налога за обучение осуществляется через ФНС. Особенно если направлять ходатайство лично, а не почтой. Так удастся значительно ускорить процесс.

Пошаговые указания

Что нужно сделать для того, чтобы быстро запросить вычет налогового типа за учебу? Алгоритм действий предельно прост. Необходимо тщательно подготовиться к операции. Основные трудности вызывает процесс сбора соответствующей документации. В остальном все просто и понятно.

Инструкция по возврату подоходного налога за обучение выглядит так:

- Подготовить определенный пакет справок. Он будет меняться в зависимости от ситуации.

- Составить и заполнить заявление на получение услуги.

- Обратиться с ходатайством в регистрирующий орган.

- Подождать ответа от ФНС. Это не такой уж и быстрый процесс.

- Получить на указанный в запросе счет денежные средства в установленных размерах.

На этом все действия заканчиваются. Если не считать подготовку справок для реализации поставленной задачи, то услуга будет оказана без особых проблем.

Основная документация

Теперь рассмотрим, какие выписки потребуются для оформления подоходного налога за учебу. При правильной подготовке это не так трудно, как кажется.

Документы на возврат подоходного налога за обучение в обязательном порядке предусматривают:

- заявление установленной формы;

- удостоверение личности;

- договор на образовательные услуги на имя заявителя;

- чеки и квитанции, подтверждающие расходы;

- выписка о доходах;

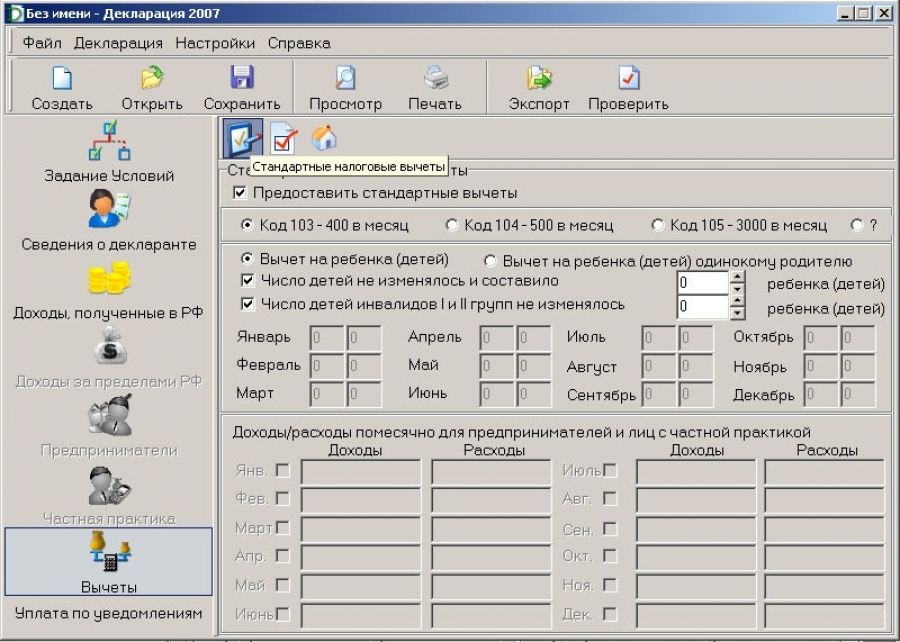

- налоговая декларация за расчетный период.

Но это еще не все. Далее пакет справок будет меняться в зависимости от ситуации. Что именно он будет необходимо при тех или иных обстоятельствах?

За себя

Например, рассмотрим справки для возврата денег за собственное обучение. Дополнительно гражданину пригодятся:

- аккредитации специальности;

- лицензия образовательного учреждения;

- справка студента.

Все перечисленные справки предъявляются в оригиналах. Их копии тоже пригодятся. Заверять соответствующие составляющие нет необходимости. Поэтому особых хлопот с социальным вычет не будет.

За ребенка

А какие предусматривает документы возврат подоходного налога за обучение детей? В целом пакет справок будет почти полностью совпадать с перечисленными ранее составляющими.

В обязательном порядке нужно приложить к запросу:

- свидетельство о рождении;

- справку из учебного заведения;

- квитки, указывающие на оплату образовательных услуг заявителем.

Важно: если ребенок достиг 14 лет, нужно взять с собой паспорт несовершеннолетнего. Дополнительно в случае с обучением в вузе приносят аккредитацию направления и лицензию организации.

Братья и сестры

Самым трудным раскладом является оформление возврата денег за обучение близких родственников. Как мы уже говорили, речь идет о братьях и сестрах.

Гражданину потребуются все перечисленные ранее справки. Дополнительно к ходатайству прикладывают выписки, подтверждающие родство между участниками операции.

Важно: иногда ФНС требует доказать, что другие родственники не могут оплачивать образование учащихся. Но это крайне редкое требование.

Сколько ждать ответа

Образец возврата подоходного налога за обучение (порядок действий для реализации задачи) мы уже рассмотрели. А как быстро оказывают соответствующую услугу?

В целом получение налогового вычета отнимает от 4 до 8 месяцев. Иногда больше или меньше. Порядка 2-3 месяцев ФНС рассматривает ходатайство, остальное время отводится на перечисление денег на счет получателя.

Право на отказ

Могут ли в России отказать в возврате подоходного налога за обучение? Документы для соответствующей услуги и срок ожидания ответа мы уже изучили. Насколько законным является отказ в вычете?

На все 100%. ФНС может отказать в возврате денег за определенные услуги, но только при наличии оснований для этого. Соответствующее решение с обоснованием в обязательном порядке предъявляется в письменной форме.

Чаще всего отказы встречаются, если:

- заявитель не имеет дохода, облагаемого НДФЛ;

- человек принес неполный пакет бумаг (или справки недействительные/поддельные);

- заявитель не является гражданином РФ;

- исчерпан лимит средств, положенных в качестве вычета.

Важно: возврат денег можно требовать сразу на 3 года обучения. И право на получение средств сохраняется 36 месяцев после оплаты соответствующих услуг.