Проведение анализа и оценки финансовых результатов деятельности компании, основываясь на бухгалтерской отчетности, представляет собой чрезвычайно важную процедуру, однако не менее важным в данном случае является также планирование и прогнозирование дальнейшей прибыли. Все данные, которые получаются в конечном итоге такого анализа, а также выводы на основе этих данных принимаются в процессе прогнозирования прибыли в той мере, в которой любая оценка основывается на опыте прошлого и настоящего.

Таким образом, данные текущей бухгалтерской отчетности позволяют понять тенденции, определить какие-либо «узкие» места, а также определить соответствующие ресурсы и резервы, которые можно будет использовать для дальнейшей оптимизации прибыли компании. Именно по этой причине важно уметь правильно составлять отчет о прибыли и убытках. Пример такого документа вы сможете увидеть ниже и, основываясь на нем, уже составлять свои документы.

Основные понятия

Финансовое планирование основывается на прогнозировании и понимании дальнейшего будущего компании, а также понимании того, какую цель ставит перед собой предприятие в текущей, а также долговременной перспективе. Руководство компании должно правильно понимать, какие нужно использовать финансовые операции для того, чтобы получить интересующие их результаты. В преимущественном большинстве случаев проведение такой оценки будущей деятельности компании выражается в бизнес-плане, одним из элементов которого является прогнозирование дальнейшего движения денежных средств, а также отчет о прибыли и убытках. Пример включает в себя планы руководства, а также финансового состояния предприятия в численном выражении.

Основываясь на прогнозировании будущих поступлений денежных средств, можно составлять предварительный отчет о прибыли и убытках, пример которого использует составленный на него прогноз, так как он позволяет определить существенные финансовые операции в будущем. Однако грамотное прогнозирование отчета требует получение максимально возможного количества подробной информации, ведь не стоит забывать о том, что общий объем прибыли непосредственно зависит от целого ряда элементов, и должен основываться на проведении детального анализа всех важных составляющих. В качестве основных составляющих можно назвать общую сумму затрат и выручки, но при этом не стоит забывать о том, что изменения в одном элементе могут в конечном итоге значительно повлиять на чистую прибыль.

Как осуществляется прогнозирование

Прогнозирование прибыли осуществляется с учетом всех сложившихся финансовых условий компании, а также ее нынешнего финансового состояния. Как говорилось выше, когда составляется отчет о прибыли и убытках, пример должен включать в себя любые подробности, включая:

- объем и цену заемных средств, используемых в процессе финансирования работы компании;

- насколько эффективно и полноценно используются активы предприятия;

- из каких источников компания собирается получать финансирование для ведения основной деятельности в ближайшем будущем;

- есть ли необходимость в том, чтобы наращивать свои активы;

- какая присутствует динамика чистого оборотного капитала;

- и многое другое.

Руководство должно понимать, насколько рисковой является используемая компанией структура капитала, а также создает ли она ограничения на свободу действий с позиции обременения слишком высокими процентами. Также не стоит забывать о том, влияет ли такая финансовая структура на самостоятельную активную позицию руководства, и может ли она в конечном итоге привести к недостаточной платежеспособности в прогнозируемом периоде. Помимо всего прочего, когда ведется анализ отчета о прибылях и убытках, пример его должен включать в себя также изучение внешних условий, оказывающих влияние на финансовый результат деятельности компании.

Прогнозирование внешними пользователями

Прогнозировать бухгалтерскую отчетность компании могут также внешние пользователи, с позиции которых прогноз может выстраиваться по альтернативному сценарию. Таким образом, анализ отчета о прибылях и убытках, пример которого будет составляться такими специалистами, может показать также другие влияния внешней среды, а также темпы прироста объемов продаж, которые отличны от тех, которые были заложены в первоначальном прогнозе. Все это обуславливается тем, что внешние пользователи могут использовать несколько другие логические модели в процессе составления своих прогнозов, а также имеют доступ к целому ряду специализированных информационных данных, относящихся как к работе этого предприятия, так и к работе его контрагентов.

Прогнозирование объемов реализации

Прогнозирование объемов реализации представляет собой ключевой момент в процессе того, как составляется отчет о прибылях и убытках магазина (пример) или любого другого предприятия. Для того чтобы провести предварительную оценку, проведение прогноза может осуществляться в виде процентного прироста к этому показателю за предшествующий год. Объемы реализации могут быть спланированы и спрогнозированы, основываясь на более точных и подробных расчетах.

Начинается такое прогнозирование с крайне подробного анализа тех тенденций, которые сформировались на протяжении долгих лет работы компании, а также причин различных изменений. Следующим шагом в прогнозировании является определение возможных перспектив последующего развития деловой активности компании, которые оцениваются с позиции уже созданного портфеля заказов, а также используемой структуры производимой продукции и изменений в ней. Помимо этого, учитывается также рынок сбыта, конкурентоспособность и финансовые возможности данного предприятия. Основываясь на этом, уже осуществляется прогнозирование объемов реализации, и точность этой процедуры отыгрывает чрезвычайно важную роль в том, насколько правильно будет создан пример решения отчета о прибылях и убытках. Наличие нереалистической оценки объема реализации в конечном итоге может вызвать обесценивание всех остальных прогнозных отчетов, так как различные отдельные элементы, из которых формируется прибыль, непосредственно зависят от объемов реализации данного предприятия.

Еще одним немаловажным показателем, из которого формируется прибыль компании, является себестоимость выпускаемой им продукции или же услуг. В процессе такого прогнозирования также можно вести расчет в виде частей в предполагаемом объеме реализации, учитывая ожидаемую или же сформированную рентабельность. В данном случае отчет о прибылях и убытках ООО, пример которого будет рассмотрен далее, использует расчет, зависящий от ценового фактора. При этом не стоит забывать о том, что себестоимость и цена могут иметь разные тенденции, не совпадающие между собой, вследствие чего при прогнозной оценке себестоимости предпочтительно использовать более точные способы ее измерения.

Помимо всего прочего, отчет о прибылях и убытках ИП (пример) и других видов бизнеса может строиться с использованием системы гибких внутрихозяйственных бюджетов. В данном случае предусматривается использование бюджетов объема продаж в стоимостном и натуральном выражении, а также используются бюджеты накладных и коммерческих расходов, производственной себестоимости и множество других, формируемых по центрам ответственности. Уже на их базе ведется разработка бюджета доходов и расходов, а также можно будет составить отчет о прибылях и убытках, пример которого будет указан далее. Именно по этой причине важно понимать, как используются различные методы прогнозирования и как их применять в комплексе.

Назначение отчетности

В последнее время становится все более и более распространенным отчет о прибылях и убытках МСФО, пример которого позволяет получить кредиты в иностранных банках, используется в процессе заключения контрактов с лизинговыми компаниями, а также для проведения еще целого ряда других финансовых работ. Несмотря на то что сама по себе прогнозная отчетность представляет собой довольно условное понятие, она отображает намерения компании в плане дальнейшего ведения бизнеса, то есть наглядно показывает составленный руководством бизнес-план. Именно по этой причине, беря в качестве основы отчет о прибылях и убытках УСН (пример ниже), можно рассуждать о том, каким образом различные фактические отклонения от составленного плана на данном этапе развития могут оказать влияние в будущем на финансовые показатели компании.

Обеспечение грамотной прогнозной отчетности является крайне важным элементом финансового анализа. Теория изучения хозяйственной деятельности, которая основывается на использовании коэффициентов, является довольно широко известной на сегодняшний день, но традиционные подходы к проведению финансового анализа бухгалтерской отчетности в России, когда используется стандартный набор коэффициентов, в преимущественном большинстве случаев не дают получить в конечном итоге полноценной картины состояния дел, так как ведется анализ не консолидированной отчетности, а в качестве активов нередко отражаются фактически понесенные расходы компании. Именно по этой причине используется так называемая международная отчетность, которая представляет собой гораздо более широкое поле с точки зрения анализа, но при этом обуславливает необходимость в использовании специфических инструментов анализа.

Особенности

В основном прогнозная отчетность составляется, основываясь на действующей системе бюджетов или же бизнес-плане. При этом отправная точка в данном случае представляет собой фактическую отчетность по самой последней отчетной дате. Небольшие предприятия в основном предпочитают составлять только бюджет денежных потоков, однако, даже основываясь на нем, можно в конечном итоге составить подробную прогнозную отчетность.

В случае если в компании используется достаточно развитая система бюджетов, прогнозный баланс, скорее всего, уже на данный момент является одной из составляющих данной системы, так как планироваться могут остатки финансов на конкретную дату, а также остатки запасов или величина дебиторской задолженности. В данном случае методика, в соответствии с которой будет осуществляться составление отчета о прибылях и убытках (пример далее), переходит уже непосредственно в сферу ответственности специалистов в сфере бюджетирования. Таким образом, распределяется объем деятельности в процессе составления отчета.

Какие могут использоваться подходы

В преимущественном большинстве случаев те программы, через которые ведется составление бюджета, используются и для того, чтобы сформировать отчет о прибылях и убытках предприятия (пример – Excel). Однако при этом стоит рассмотреть несколько принципов составления прогнозных отчетностей, основываясь на бюджете денежных потоков, которые включают в себя потоки по:

- инвестиционной деятельности;

- операционной деятельности;

- финансовой деятельности.

Как используется каждый поток

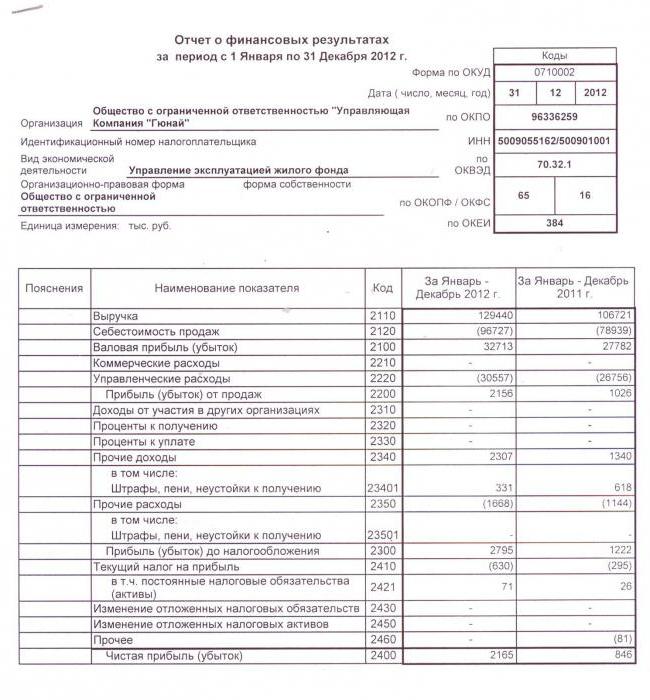

Так выглядит пример заполнения отчета о прибылях и убытках:

Нужно основываться на потоках по операционной деятельности. Так специалисты могут составить прогнозный отчет о прибылях и убытках (пример выше). Потоки по инвестиционной деятельности позволяют сформировать предельно точный прогноз возможных изменений внеоборотных активов в балансе, в то время как потоки по финансовой деятельности обеспечивают возможность создания прогноза изменения статей по каким-либо финансовым вложениям, а также займам и кредитам в прогнозируемом балансе.

Для того чтобы составить прогнозный баланс, нужно получить информацию о прогнозе дальнейших налоговых выплат, а также возмещении налогов, включая НДС, налоги на имущество, прибыль и множество других, которые включает в себя пример заполнения отчета о прибылях и убытках. Чтобы рассчитать налог на прибыль, должна использоваться прогнозная величина прибыли, вследствие чего для того, чтобы составить прогнозный баланс, обязательно нужно иметь прогнозный отчет о прибылях и убытках.

Используемые подходы к составлению прогнозного баланса являются индивидуальными для каждой отдельной компании, и модель составления прогнозного баланса включает в себя модели планирования разных его статей. Далее мы рассмотрим примеры прогнозирования некоторых наиболее важных статей.

Прогноз дебиторской задолженности

В процессе прогнозирования дебиторской задолженности в качестве основы используется данная величина в соответствии с последней отчетностью. Для того чтобы обеспечить правильное прогнозирование, используется профессиональный технический анализ дебиторской задолженности в предыдущих отчетных периодах, а также применяется бюджет денежных поступлений, зависящий от специфики работы компании. Если составляется прогнозная отчетность через Excel, то в таком случае наиболее оптимальным будет использование модели суммирования показателей по определенному признаку, после чего можно уже будет вводить различные прогнозные показатели в данную модель проводками, основываясь на двойной записи.

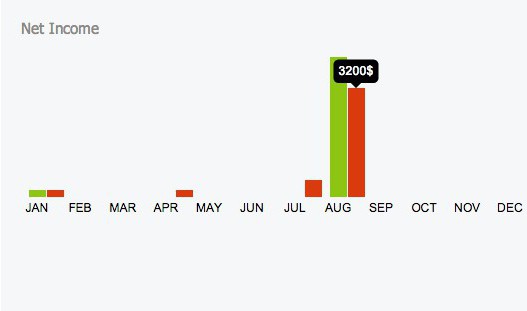

Индекс прогнозирования – это произведение среднего индекса сезонности и индекса роста для каждого отдельного квартала. Прогнозирование продаж осуществляется путем перемножения фактических продаж, проведенных в течении базового квартала отчетного года, на установленный индекс прогнозирования.

Для того чтобы спрогнозировать темпы роста выручки, должна использоваться модель, которая берет в расчет несколько факторов, основные среди которых следующие:

- естественный рыночный рост;

- эффект увеличения продаж за счет используемой рекламы;

- использование резерва производственных мощностей;

- влияние со стороны конкурирующих компаний, которые могут вытеснять продукт с рынка;

- динамика рыночных цен.

Каждый такой фактор нужно прогнозировать по отдельности, и для него нужно составлять собственную модель. Такая информация берется в соответствующих структурных подразделениях компаний, а также из внешних источников. Помимо всего прочего, можно заказать профессиональное исследование со стороны специализированных исследовательских компаний, которые занимаются не только целостным прогнозированием рынка, но еще и прогнозом доли каждой компании на этом рынке и расчетом целого ряда других показателей.

Прогноз повышения стоимости

Прогноз повышения стоимости основных средств определяется в соответствии с инвестиционным планом из составленного бюджета денежных потоков. Амортизация основных средств должна начисляться в соответствии с теми методами, которые были приняты в процессе работы компании. Если используется линейный метод, то для упрощения можно использовать амортизацию прошлого периода, и в дальнейшем подкорректировать ее на оценочную величину амортизации в связи с различными поступлениями или же выбытиями основных финансовых средств.

Это только несколько важных факторов из целого ряда, поэтому, если вы хотите досконально разобраться в особенностях создания таких отчетов, вам следует научиться использовать все инструменты.