В России граждане имеют немало разнообразных форм государственной поддержки. Здесь можно рассчитывать не только на пособия и выплаты, но и на так называемые вычеты. Они интересуют многих жителей страны. Сегодня нам предстоит выяснить, что такое имущественный вычет. Оный поможет сэкономить на приобретении недвижимости. Но как? И что требуется для получения вычета за имущество? Разобравшись во всех этих вопросах, каждый сможет добиться необходимого результата в кратчайшие сроки.

Определение

Что такое имущественный вычет? Так принято называть возврат части денег, потраченных на приобретение недвижимости в счет уплаченных в том или ином налоговом периоде подоходных налогов.

Действующее законодательство гласит, что гражданин имеет право на имущественный вычет не только при покупке, но и при продаже жилья или земли. В данном случае можно будет частично или полностью не платить подоходный налог с суммы, вырученной за проданную недвижимость. Связано это с уменьшением налоговой базы по НДФЛ на ту или иную сумму.

Чаще всего под имущественным вычетом подразумевается первая интерпретация соответствующего понятия. Население в основном сталкивается не с уплатой налогов с продажи недвижимости, а с возвратом денег за покупку оной.

На что предоставляется

Что такое имущественный вычет? Это возмещение части расходов, понесенных при приобретении объектов недвижимости. Но воспользоваться подобным правом могут не все и не всегда.

Вычеты за имущество предоставляются в отношении следующих объектов:

- квартира;

- комната;

- жилой блок в таунхаусе;

- дом;

- земельный участок для строительства дома;

- земля, купленная под жилым объектом;

- доли в перечисленной собственности.

Больше ни за какие объекты уменьшить базу НДФЛ или вернуть часть потраченных денежных средств не получится. Это не предусматривается законодательством РФ.

Виды имущественных вычетов

Покупка жилья может осуществляться по-разному. От этого будут зависеть максимально возмещаемые средства. Кто-то сразу вносит всю сумму по договору, а кто-то предпочитает оформлять ипотеку. В обоих случаях покупатель теоретически имеет право на оформление налогового вычета.

Имущественный возврат можно разделить на несколько видов:

- основной;

- ипотечный.

В первом случае будет возвращена часть средств, потраченных непосредственно на покупку жилья. Во втором гражданин сможет возместить уплаченные проценты по кредиту.

Важно: при оформлении ипотеки разрешено оформлять и основной, и ипотечный имущественный вычет.

Сколько можно вернуть

Что такое имущественный вычет? Ответ на этот вопрос больше не должен вызывать затруднения у граждан. А сколько удастся вернуть средств в конечном итоге? Что об этом требуется знать?

В статье 220 НК РФ указывается, что гражданин при покупке жилья и оформлении основного имущественного вычета может рассчитывать на вычет от двух миллионов рублей. Процентная ставка возврата составляет 13%. Соответственно, вернуть можно максимально 260 000 рублей.

С ипотекой ситуация обстоит несколько иначе. Вычет отсчитывается от суммы равной три миллиона. А значит, государство может вернуть заявителю максимум 390 000 рублей.

Если же говорить о продаже жилья, то уменьшить базу по НДФЛ разрешено миллион. Это максимум, предлагаемый государством.

Важно: нельзя требовать денег больше, чем гражданин перевел подоходных налогов за тот или ином налоговый период.

Когда возникает право или время на оформление

Согласно статье 220 НК РФ, право на налоговый имущественный вычет возникает у гражданина в том году, в котором он совершил соответствующую сделку. Но реализовать его можно в течение ограниченного промежутка времени.

Срок давности имущественных вычетов составляет 3 года. Это значит, что по прошествии трех лет с момента продажи или покупки недвижимости, человек не сможет обратиться в уполномоченные органы за возмещением НДФЛ.

В России можно оформить налоговый вычет сразу за несколько налоговых периодов (1 период = 1 год). А именно - сразу за все три года. Очень удобно, особенно если речь идет о выплате ипотеки.

Основные условия

Что такое имущественный вычет, отныне понятно. Но как получить его? И кто имеет право на оный по закону?

Существуют условия, которые должны быть соблюдены при запросе налогового вычета. На данный момент они выглядят так:

- Заявитель должен являться резидентом страны.

- Купленное жилье в обязательном порядке находится на территории России.

- У гражданина должен быть официальный доход, облагаемый подоходным налогом в размере 13 процентов.

На первый взгляд кажется, что пенсионеры и безработные не могут реализовать изучаемое право, даже если они приобрели недвижимость. На самом деле это не совсем так.

Важно: родители, опекуны и усыновители могут оформить налоговый вычет за жилье, оформленное на ребенка, которому нет 18 лет.

Возможность для людей преклонного возраста

Немало вопросов вызывает в России имущественный вычет пенсионерам. Если пожилой гражданин работает, он пользуется изучаемым правом на общих основаниях. В противном случае проблемы не исключены.

Право на имущественный вычет пенсионерам предоставляется с возможностью переноса НДФЛ. Это значит, что пожилой неработающий гражданин может оформить вычет с учетом уплаченных за последние три года подоходных налогов.

Что в себя включает

Каждый должен понимать, что в себя включает имущественный вычет. Точнее, какие расходы будут учитываться при оформлении оного.

Если приобретается квартира, человек может включить в расходы:

- сумму, прописанную в ДКП;

- покупку товаров для ремонта;

- внесенные средства за ремонтные работы.

Бывает так, что люди приобретают не квартиры и комнаты, а дома или земельные участки под ИЖС. В этом случае расходами будут считаться следующие суммы:

- за разработку проекта дома;

- за стройматериалы;

- за отделочные материалы;

- уплаченные за покупку самого жилого дома;

- отданные за строительные и отделочные работы;

- за проведение коммуникаций к жилью.

Все перечисленные расходы подтверждаются документально. В противном случае учесть их не получится. В обоих случаях при оформлении ипотеки будут учитываться проценты, уплаченные по кредиту за жилье.

Важно: при оформлении вычета при продаже недвижимости указанные расходы тоже должны учитываться.

Сколько раз просить

Имущественный вычет на квартиру или иной объект недвижимости можно оформить один раз. Но бывает так, что реальные траты покупателя на жилье оказываются меньше указанных лимитов. В сложившейся ситуации разрешается оформлять вычеты на имущество столько, сколько требуется до полного расходования выделенных государством предельных сумм. Но в нашем случае существует одно серьезное ограничение - перенос остатка вычета разрешается только тем, кто купил жилье после 2014 года. Если имущество приобретено раньше, воспользоваться упомянутой льготой не получится.

Тоже самое касается уменьшения базы НДФЛ при продаже жилья. Гражданин может вычесть от полученной прибыли сумму понесенных им ранее расходов, но не более 1 000 000 рублей. Если она меньше, допускается перенос остатка вычета на будущее.

Если заявитель приобретает несколько объектов, он может оформить вычет по одному из них, а остаток, если таковой будет, перенести на другое имущество. Очень удобно!

Правила подсчета при покупке

Как посчитать имущественный вычет? К "занимательной математике" необходимо отнестись крайне внимательно. И тогда все получится.

Чтобы узнать, сколько удастся вернуть за покупку жилья, требуется:

- Посчитать все указанные выше расходы, понесенные покупателем/продавцом.

- Сравнить полученную сумму с установленными государством лимитами. Если суммы больше, придется брать за базу 2 или 3 миллиона рублей при обычной покупке и ипотеке соответственно.

- Посчитать все уплаченные подоходные налоги за выбранный налоговый период.

- Умножить сумму расходов на 13 процентов.

- Сравнить полученную в ходе предыдущего действия цифру с количеством уплаченных подоходных налогов.

Все, что теперь останется, - сделать вывод о том, сколько можно вернуть. Если сумма вычета больше уплаченного НДФЛ, возмещается весь подоходный налог за тот или иной период, а если меньше - полная сумма полученного вычета.

Важно: чтобы не ошибиться с расчетами, стоит воспользоваться налоговыми калькуляторами. Они помогают бесплатно и быстро по указанным пользователем данным посчитать, каков будет размер имущественного налогового вычета в том или ином случае.

Об уполномоченных органах

Оформить вычет можно только в определенных местах. На данный момент обратиться с соответствующим заявлением можно через:

- многофункциональный центр;

- местную налоговую службу.

При необходимости допускается направление заявления в ФНС почтой, но этот шаг значительно замедляет процесс.

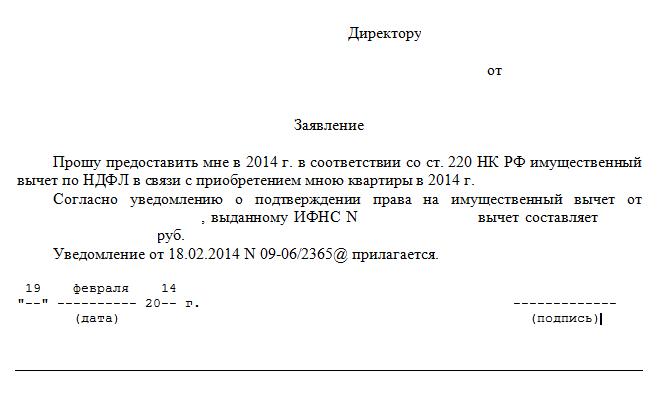

Можно обратиться за вычетом по месту трудоустройства. То есть, запросить его на работе. Это не слишком популярный прием, но помнить о нем должен каждый. В ходе его реализации с заработка человека не будет уплачиваться НДФЛ на сумму вычета.

Важно: если гражданин решил обратиться в ФНС напрямую, необходимо учитывать место прописки заявителя.

Супруги и вычеты

Нередко недвижимость покупается в браке. Что должны знать мужья и жены перед тем, как оформлять вычет?

Если жилье приобретено в браке и на общие деньги, а также второй супруг является собственником соответствующего жилого объекта, и у мужа, и у жены возникают равные права на вычет. Однако есть один нюанс.

Чтобы исключить проблемы при оформлении оного, необходимо подать заявление о распределении имущественного вычета между супругами. Муж и жена сами должны подумать, как им требовать оный. Может быть, выгоднее будет оформить вычет на одного из супругов или в равных долях.

Если же жилье покупается на деньги только мужа или жены, второй супруг не является совладельцем объекта, рассчитывать на равные права относительно вычета не стоит. Они попросту не предусматриваются законодательством страны. Заявление о распределении имущественного вычета между супругами в данной ситуации не подается. Вместо него достаточно оформить обычное заявление на "компенсацию" за покупку жилого объекта.

Краткое руководство по оформлению

Запросить вычет за жилье не так трудно, как может показаться, но данный процесс требует предварительной подготовки. Что необходимо для достижения поставленной цели?

В нашем случае рекомендуется действовать так:

- Совершить сделку по покупке или продаже жилья.

- Заполнить декларацию 3-НДФЛ. Имущественный вычет без этого документа оформить не получится. Заполняется обычно налоговая декларация за налоговый период, можно сразу внести в нее данные за три года.

- Осуществить формирование пакета документов, необходимого для дальнейшего обслуживания потенциального заявителя.

- Обратиться в уполномоченный орган по месту жительства с заявлением и налоговой декларацией.

- Дождаться ответа от ФНС.

Далее все будет зависеть от того, какое решение принято налоговыми органами. Если возможность согласились предоставить, гражданину достаточно будет дождаться факта перевода денег на указанный заранее счет. Имущественный вычет по процентам ипотеки или ДКП наличными не выдается.

В противном случае требуется изучить причину отказа. Если ее можно исправить, сделать это рекомендуется в течение одного месяца - тогда не придется повторно обращаться в уполномоченную службу за соответствующим обслуживанием.

Правила заполнения декларации

Оформить налоговую декларацию для вычета за квартиру или дом сможет каждый. Можно сделать это вручную или при помощи специальных программ. Лучше всего пользоваться вторым приемом. Он позволит избежать большей части проблем, связанных с заполнением формы. Самой лучшей признана программа "Налогоплательщик ЮЛ".

Декларация 3-НДФЛ на имущественный вычет за 3 года оформляется тремя отдельными документами.

Форма документа должна соответствовать бланкам, используемым в году, в котором человек обращается за "компенсацией". Как правило, оная меняется из года в год. За этим необходимо тщательно следить.

В подготавливаемой справке необходимо указать:

- все понесенные расходы;

- налогооблагаемую прибыль;

- данные из подготовленных заранее документов.

Как правило, если человек пользуется программой для формирования налоговых деклараций, ему просто потребуется заполнить поля на бланке "Д1", затем выбрать тип вычета и снова заполнить появившуюся форму. Готовая декларация будет сформирована автоматически.

Важно: если с подготовкой формы 3-НДФЛ возникли проблемы, можно обратиться за помощью к посредникам. Частные компании нередко помогают оформлять вычеты, но за дополнительную плату.

Основные бумаги

Хочется оформить имущественный вычет? Какие документы потребуются для реализации поставленной задачи?

Перечень справок для достижения необходимой цели каждый раз разный. Для начала рассмотрим основные документы. Подтверждение права на имущественный вычет осуществляется при помощи правоустанавливающих документов на жилье, а также квитанций, указывающих на понесенные расходы.

Гражданину потребуется:

- паспорт;

- форма заявления;

- налоговая декларация;

- справки о доходах;

- договор купли-продажи или ипотеки;

- расписки и чеки, указывающие на расходы заявителя;

- выписка ЕГРН.

Это обязательные справки, без которых обойтись не получится. Если оформлялась ипотека, дополнительно потребуется подготовить график погашения кредита.

Для семейных

Как заполнить декларацию на имущественный вычет, теперь понятно. А что конкретно потребуется для оформления оного?

Дополнительно к указанным ранее справкам семейные люди должны приложить:

- свидетельство о браке;

- брачное соглашение;

- свидетельства о рождении или удочерении детей;

- любые справки, указывающие на то, что покупка осуществлялась из личных денег мужа или жены.

Обычно все указанные документы предоставляются вместе с копиями. При направлении оных почтой придется заверить ксерокопии у нотариуса. Оригиналы пересылать не нужно. Они потребуются только при личном обращении в уполномоченный орган.

Сколько ждать

Сколько времени отнимает запрос имущественного вычета и его рассмотрение? Однозначного ответа нет, но это далеко не самый быстрый процесс. Заявителю необходимо набраться терпения.

В среднем налоговые органы отвечают за поданные заявления на вычет в течение срока до двух месяцев. Также стоит учесть время на перевод денег заявителю. В среднем эта операция отнимает еще два месяца.

Причины отказа в вычете

В предоставлении изучаемого вычета иногда отказывают. У такого решения должно быть письменное обоснование.

Чаще всего ФНС отказывает в оформлении вычетов, если:

- допущены ошибки при заполнении декларации;

- у человека нет права на вычет по тем или иным причинам;

- предоставленные справки имеют истекший срок действия или признаны подделками;

- гражданин принес неполный пакет справок, необходимых для запроса возврата средств;

- истек срок давности вычета.

Гражданин всегда может уточнить причину отказа в вычете в налоговом органе. Если можно устранить "ошибки", это необходимо сделать как можно скорее. В противном случае возместить деньги за покупку или продажу жилья не получится.

Если гражданин сомневается в своих силах, он всегда может обратиться за помощью при оформлении вычетов к посредникам. Также можно проконсультироваться у работников налоговых органов относительно своего случая. Они обязательно подскажут, как действовать на том или ином этапе оформления вычета.