Право граждан на ежегодный оплачиваемый отпуск предусмотрено КЗоТ. В этом же документе прописан порядок расчета, начисления и оплаты отпусков. В зависимости от сферы деятельности по закону человеку положено от 28 до 55 дней отдыха в году. Если у сотрудника нет возможности или желания отгуливать отпуск, он может получить денежную выплату в размере среднедневного заработка.

Общие правила

Ежегодно работодатель обязан предоставить каждому сотруднику оплачиваемый отпуск, продолжительностью минимум 28 календарных дней. Предварительно бухгалтерия организации формирует график отпусков, который должны соблюдать все сотрудники. По соглашению сторон это время может предоставляться частями.

Оплата отпуска должна быть осуществлена минимум за трое суток до его начала. Если день оплаты совпадает с выходным, то кассир должен выплатить средства накануне. Если график отдыха прерывистый, то денежные средства начисляются и выплачиваются каждый раз на количество дней, указанное в заявлении.

Расчет и оплата дней отпуска раньше указанного срока законом не запрещена. Но делать это не рекомендуется, так как сотрудник может заболеть, перенести отпуск или может осуществиться индексация зарплаты. Все эти события влияют на сумму начислений.

Регламент

Несмотря на четкие правила, прописанные в Трудовом кодексе, на практике процесс начисления и оплаты времени отпуска вызывает трудности. Во-первых, в конце каждого года бухгалтерия составляет график, который обязателен для всех трудоустроенных лиц. Вносить изменения в него в процессе работы достаточно тяжело. Во-вторых, новые сотрудники могут получить отгул “авансом”, но минимум через полгода после начала работы. Следующий будет начислен уже через 11 месяцев. “Гулять” можно не сразу все дни, а по частям. В случае дробления дней одна из частей должна составлять минимум 14 дней. Кроме того, в балансе может быть предусмотрен резерв на оплату отпусков. Объем его ежемесячных пополнений зависит от суммы начислений. Все эти нюансы, а также порядок отгула отпусков на фирме следует учитывать при расчете сумм пособий. Если меняется график и калькуляция осуществляется в спешке, то вероятность совершить ошибку увеличивается. Правильность расчетов спросят с сотрудников бухгалтерии.

Процедура «ухода» следующая:

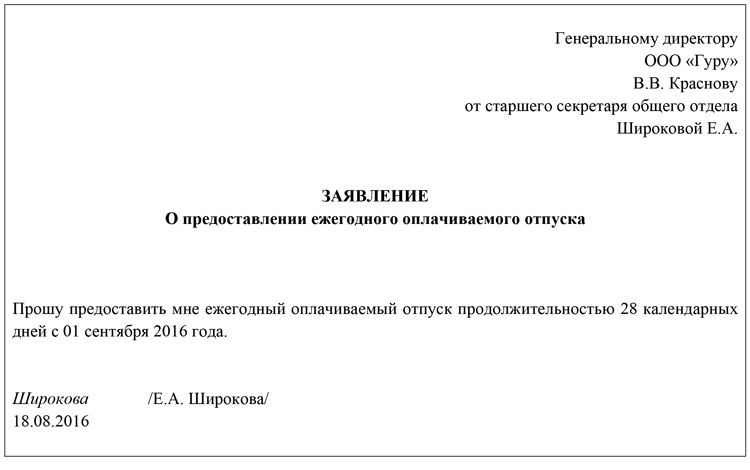

- бухгалтерия / кадровая служба за 2 недели письменно уведомляет работника о наступлении отпуска;

- сотрудник пишет заявление;

- работодатель подписывает документ;

- издается приказ;

- работнику начисляют и выплачивают пособие.

Возможные ошибки

К сожалению, поведение сотрудников может привести к непредумышленному нарушению сроков. Например, если человек напишет заявление за день до дня “икс”. В этом случае бухгалтерия не может осуществить начисления за трое суток, как положено по ТК. Но работодатель при утверждении заявления может перенести дату отпуска во избежание нарушения сроков. Поэтому следует заранее предупреждать сотрудника о наступлении срока “отгула”.

Расчет оплаты отпуска

Работодателю не выгодно оплачивать отгулы сотрудника по стоимости его работы. Поэтому пособие выплачивается по среднедневному заработку за прошлый год.

Сначала нужно определить расчетный период - начало и окончание рабочего года. Он состоит из 12 месяцев. Например, человек “уходит гулять” 8 июля 2018 года, а был трудоустроен 21 марта 2017 года, то расчетный период будет с 21.03.17 по 20.03.18.

Все выплаченные суммы за этот период нужно сложить и разделить на количество отработанных дней. Так рассчитывается сумма среднедневного заработка. Полученное значение нужно умножить на количество дней отпуска. Более точным считается расчет, когда начисленная сумма делится на 12 месяцев, а затем на 29,3 среднемесячных дня. Рассчитанная сумма пособия выдается сотруднику на руки или переводится на его банковский счет.

Исключения из правил

Соблюсти все правила учета оплаты отпусков довольно тяжело. Например, сотрудник может заболеть или появиться на рабочем месте за 1-2 дня до отдыха. В этом случае он имеет право написать заявление о переносе отпуска. Это его право, а не обязанность. Руководство не имеет права без согласования с сотрудником изменять его график работы.

Штрафы

Если денежные средства не успели выплатить вовремя, то их нужно начислить и перечислить сотруднику как можно быстрее. Иначе считается, что работодатель нарушил срок оплаты отпускных. Ему придется выплатить проценты. Причиной просрочки может быть даже болезнь сотрудника. Поэтому лучше начислить и выплатить отпускные на 1-2 дня раньше. Иначе придется платить комиссию в размере 1/150 ключевой ставки ЦБ, действующей на момент наступления срока оплаты. Дополнительно на руководителя может быть начислен штраф в размере 1-50 тыс. руб. Работник может самостоятельно сообщить о нарушении сроков, подав заявление в Государственную трудовую инспекцию в ходе проведения проверки.

БУ

Сумма начисленного пособия облагается страховыми взносами. В БУ формируются проводки по КТ сч. 96 в корреспонденции с:

- ДТ 20 - при оплате дней отпуска сотрудникам основного производства.

- ДТ 26 - при начислении пособий управленческому персоналу.

- ДТ 44 - при расчетах с персоналом коммерческой службы.

В течение года суммы фактических начислений переносятся с ДТ 96 на КТ 70 (69).

Сумма пособия облагается НДФЛ по ставке 13 %.

Все эти начисления учитываются в расходах на оплату труда в НУ в том периоде, на который они приходятся. Срок уплаты сумм значения не имеет. Поскольку срок начислений отпускных в НУ и БУ разный, то формируются вычитаемые временные разницы (ВВР) и соответствующие отложенные налоговые активы (ОНА). По мере выплаты сумм в БУ эти ВВР погашаются.

Календарные или рабочие дни?

Многих бухгалтеров интересует вопрос, когда все такие следует осуществлять начисления? Сам отпуск рассчитывается в календарных днях. Возможно нужно и начисления осуществлять в календарных, а не рабочих днях? Согласно письму Федеральной службы по труду № 8470 от 2011 года, ориентироваться нужно на рабочие дни.

Однако, в 2016 году в ТК были внесены поправки, уточняющие срок оплаты времени отпуска. Теперь он составляет три календарных дня. Теперь работодатель не имеет права задерживать срок выплаты пособия до момента выплаты ЗП и аванса. В то же время по закону не ограничена верхняя планка - работодатель может выплатить пособие за несколько недель. Причиной уточнения сроков стало увеличение количества праздничных дней в году.

Увольнения

Как говорилось ранее, начисление и оплата дополнительного отпуска осуществляется по составленному графику. На этот срок не влияет увольнение сотрудника по сокращению штата или по собственному желанию. В таких ситуациях пособие выплачивается за 3 дня до начала отпуска, а все остальные суммы - в последний рабочий день.

Резерв на оплату отпусков

Недостаток ликвидных средств может стать причиной в задержке оплаты пособий. Поэтому организации формируют резерв средств под отпуск. В нем учитываются не только сами пособия. но и взносы. Данная обязанность распространяется на все предприятия, кроме тех, которые работают на упрощенной системе. Резерв создается на отчетную дату - последнее число каждого месяца, квартала или 31 декабря. Момент создания резерва должен быть закреплен в учетной политике. Отчисления в резерв на оплату отпусков в бухгалтерском учете осуществляется по дебету тех же счетов, на которых учитывается ЗП: ДТ20 (25, 08, 26, 44) КТ96 - создание резерва.

ДТ96 КТ70 - использование резерва на оплату отпуска. ДТ96 КТ69 - отчисления на социальные мероприятия.

Если резерва не хватило для оплаты пособия, сальдо счета 96 нулевое, то компенсацию нужно отразить в дебет счетов 20 (25, 08, 26, 44). Каждая организация самостоятельно разрабатывает порядок расчета сумма и закрепляет его в учетной политике. Рассмотрим самые распространенные варианты:

- Фонд формируется исходя из среднедневного заработка сотрудника.

- Распределение сотрудников по группам. ЗП производственных рабочих отражается по ДТ20, управленческого персонала - ДТ26, менеджеров - ДТ44. Отчисления в КТ96 определяются исходя из удельного веса каждой группы в общем объеме.

- Расчет норматива отчислений по результатам года. Это удельный вес расходов на ЗП и пособия работникам каждой группы в общей сумме расходов за год.

Резерв на оплату отпусков в налоговом учете формируется по алгоритму, отраженному в учетной политике для целей налогообложения. В ней прописывается принятый способ создания фонда, максимальная сумма отчислений. Дополнительно бухгалтер составляет отчет, в котором отражается алгоритм расчета ежемесячных начислений исходя из общей суммы расходов на оплату ЗП и пособий. Процент отчислений в фонд - это соотношение годовой суммы затрат на выплату пособий к расходам на оплату труда.

Беременность, роды

Начисление пособия осуществляется в течение 10 дней после написания заявления. Оплата декретного отпуска в размере 100 % от ЗП производится в ближайший для выдачи ЗП срок, но не позднее 15 дней с момента начисления.

Учитывая особенности течения беременности и протекания родов, оплачиваемый послеродовой период составляет:

- 70 дней — стандартный срок;

- 86 дней — в случае осложнений при родах;

- 110 дней — при многоплодной беременности.

То есть еще один - два месяца женщина будет получать пособие в размере 100% от оклада.

Уход за ребенком

На период ухода за ребенком в течение первых 1,5-3 лет женщине положено соответствующее пособие. Его размер для работающих граждан будет значительно выше, чем государственный минимум. Оформить такой отпуск может не только мама, но и папа, бабушка, дедушка или прочие работающие члены семьи. За таким сотрудником сохраняется рабочее место, а первые 1.5 года засчитывается в страховой стаж.

Начисление и оплата отпуска по уходу за ребенком до момента достижения им 1,5 лет осуществляется в размере 40 % от оклада. Что касается женщин, усыновивших ребенка, то алгоритм расчета суммы пособия для них остается такой же. Если на момент усыновления младенцу не исполнилось трех месяцев, то послеродовой период составляет 70 дней, в течение которых мать будет получать 100 % своего оклада. После того как ребенку исполнится 1,5 года, женщина может продлить свой декрет, но пособие за этот период уже начисляться и выплачиваться не будет.

Для получения пособия, нужно подать заявление по месту работы. Продолжать трудовую деятельность можно на условиях неполного рабочего времени. Если сотрудник трудоустроен в нескольких организациях, то подавать заявления нужно в бухгалтерию каждого из них. Выплачиваться пособие будет только по одному месту работы, но исходя из ЗП у всех работодателей. Кроме письменного заявления, работодателю нужно будет также предоставить свидетельство о рождении ребенка и справку о неиспользовании отпуска вторым родителем. На основании этих документов оформляется приказ о выплате средств.

Период учебы

Сотрудники, которые совмещают работу с учебой, также могут брать “каникулы”. Оформляются они по заявлению и при наличии справки из учебного заведения. Начисления осуществляются в календарных днях, исходя из периода прохождения сессии. Оплата учебного отпуска осуществляется по среднему заработку, который рассчитывается по общим правилам. Начисленную сумму сотрудник должен получить на руки за три дня до каникул. За нарушение сроков предусмотрен штраф в размере 1-5 тыс. руб. Если на период отгула выпадают нерабочие праздничные дни, то они также должны быть оплачены.

Компенсация положена также студентам заочникам, которые получает образование такого уровня впервые и обучаются в аккредитованном учреждении. Оплата учебного отпуска осуществляется за такой период:

- 40 к. д. для сдачи сессии на первых двух курсах;

- 50 к. д. для сдачи сессии на следующих курсах;

- 4 месяца для защиты дипломной работы;

- 15 к. д. для сдачи вступительных / итоговых экзаменов.

Вот как рассчитывается ЗП за отпуск.