Люди больше не несут ответственности за то, что происходит на рынке, потому что компьютеры принимают все решения, считает автор Flash Boys Майкл Льюис. Это высказывание наиболее полно характеризует высокочастотный трейдинг HFT. Более половины всех акций, реализуемых в США, совершаются не людьми, а суперкомпьютерами, способными размещать миллионы заказов каждый день и получать преимущество в миллисекундах, соревнуясь за рынки.

История создания HFT

HFT - это форма алгоритмической торговли в области финансов, созданная в 1998 году. По состоянию на 2009 г. на высокочастотные переговоры приходилось 60-73 % всего объема торговли акциями в США. В 2012 г. это число упало примерно до 50 %. Уровень высокочастотных сделок сегодня колеблется от 50 % до 70 % финансовых рынков. Компании, которые работают в сфере высокочастотного трейдинга, компенсируют низкую маржу невероятно высокими объемами торгов, исчисляющихся миллионами. За последнее десятилетие возможности и отдача от такой торговли резко сократились.

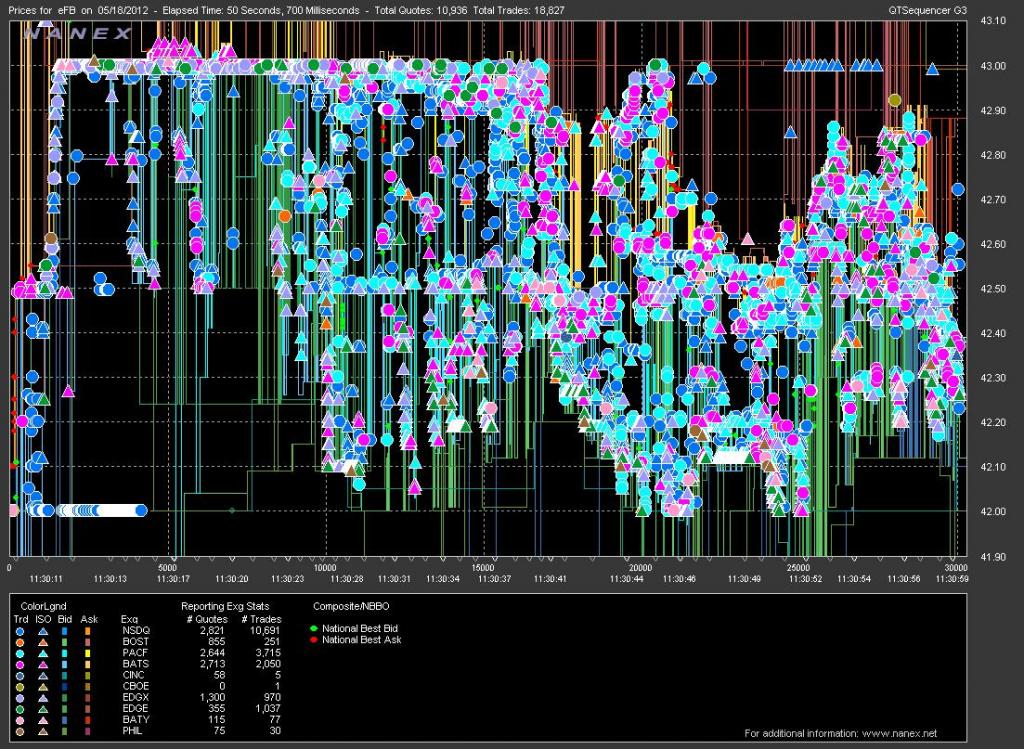

HFT использует сложные компьютерные программы, предсказывающие, как рынки будут работать на основе количественного метода. Алгоритм анализирует рыночные данные в поисках возможностей размещения, наблюдая за параметрами рынка и другой информацией в режиме реального времени. На базе этой информации вырисовывается карта, в которой машина определяет подходящий момент согласования цены и количества. Ориентируясь на разделение заказов по времени и рынкам, она осуществляет выбор стратегии инвестирования в лимитных и рыночных ордерах, эти алгоритмы реализуются за очень короткое время.

Возможность непосредственного выхода на рынки и размещения ордеров на позиции, со скоростью в миллисекундах, обусловили быстрый рост этого вида операций в общем объеме рынка. По оценкам специалистов, на высокочастотный трейдинг приходится более 60 % операций в США, 40 % в Европе и 10 % в Азии. Сначала HFT был разработан в контексте фондовых рынков, а в последние годы был расширен на опционы, фьючерсы, ETFS (обмен договорных средств) валюты и товары.

Алгоритмическая торговля: термины

Прежде чем войти в тему HFT, нужно знать некоторые термины, которые делают объяснения стратегии более точными:

- Алгоритм - упорядоченный и конечный набор операций, позволяет найти решение проблемы.

- Язык программирования - формальный язык, предназначенный для описания набора последовательных действий и процессов, которым должен следовать компьютер. Это практический метод, с помощью которого человек может сказать машине, что делать.

- Компьютерная программа - последовательность письменных инструкций для выполнения определенной задачи на компьютере. Это алгоритм, написанный на языке программирования.

- Backtest - процесс оптимизации торговой стратегии в прошлом. Он позволяет узнать в первом приближении возможную производительность и оценить, является ли операция ожидаемой.

- Сервер сообщения - компьютер, предназначенный для сопоставления заказов на покупку с продажами определенного актива или рынка. В случае с FOREX у каждого поставщика ликвидности есть свои сервера, обеспечивающие онлайн трейдинг.

- Колокализация (co-location) - определяет, каким образом разместить исполнительный сервер, как можно ближе к серверу сообщения.

- Количественный анализ - финансовый раздел математики, который через призму теорий, по физике и статистике, торговым стратегиям, исследованиям, анализа, оптимизацию и диверсификацию портфеля, управление рисками и хеджирование стратегий, выдает результат.

- Арбитраж - практика, основанная на использовании разницы в ценах (неэффективности) между двумя рынками.

Природа системы High Frequency Trading

Эти системы не имеют абсолютно никакого отношения к советникам. Алгоритмы, управляющие этими машинами, не соответствуют главному стилю советника - «если цена пересекает вниз, скользящее среднее входит в короткую позицию». Они используют инструменты количественного анализа, системы прогнозирования, основанные на психологии и поведении человека, и другие методы, о которых большинство пользователей, вероятно, никогда не узнают. Ученые и инженеры, которые разрабатывают и кодируют эти алгоритмы высокочастотного трейдинга, называются квантами.

Это системы, которые действительно зарабатывают деньги, с огромными возможностями до 120 000 000 долларов в день. Поэтому стоимость внедрения этих систем, безусловно, высока. Достаточно посчитать затраты по разработке программного обеспечения, зарплату квантов, стоимость необходимых серверов для выполнения указанного программного обеспечения, строительство центров обработки данных, землю, энергию, на колокализацию, юридические услуги и многое другое.

Эту торговую систему называют «высокочастотной» по количеству операций, которую она совершает каждую секунду. Следовательно, скорость является наиболее важной переменной в данных системах, ключом, из которого следует решение. Поэтому колокализация серверов, вычисляющих алгоритм высокочастотного трейдинга криптовалют очень важен.

Это следует из такого конкретного факта: в 2009 году компания Spread Network установила оптоволоконный кабель по прямой линии от Чикаго до Нью-Джерси, где находится Нью-Йоркская фондовая биржа, заплатив за работу 20000000 долларов. Эта реконструкция сети сократила время передачи информации с 17 до 13 миллисекунд.

Пример торговой сделки. Трейдер хочет купить 100 акций IBM. На рынке BATS есть 600 акций по цене $ 145.50, а на рынке Nasdaq еще 400 акций по той же цене. Когда он выполняет свой заказ на покупку, высокочастотные машины обнаруживают его до того, как заказ достигнет рынка, и покупают эти акции. Затем, когда заказ достигнет рынка, эти машины уже выставят их на продажу по более высокой цене, поэтому в конечном итоге, трейдер купит 1000 акций по цене 145,51, а маркет-мейкеры получат разницу благодаря более высокой скорости подключения и обработки. Для HFT эта операция пройдет без риска.

Непрозрачные платформы и инфраструктура

Принимая во внимание предыдущий пример, нужно понять, как HFT узнает на рынке о заказе на покупку 1000 акций. Здесь появляются непрозрачные платформы алгоритмического трейдинга, которые используют одних и тех же «брокеров» и представляют собой комнату с серверами. Выигрыш заключается в том, что некоторые брокеры вместо отправки заказов на рынок направляют их на свою непрозрачную платформу HFT, которая использует скорость и покупает акции на рынке, а затем продает их дороже начальной цены инвестору, всего за несколько миллисекунд. Иными словами, брокер, который теоретически следит за интересами трейдера, фактически продает его HFT, за что взимает хорошую плату.

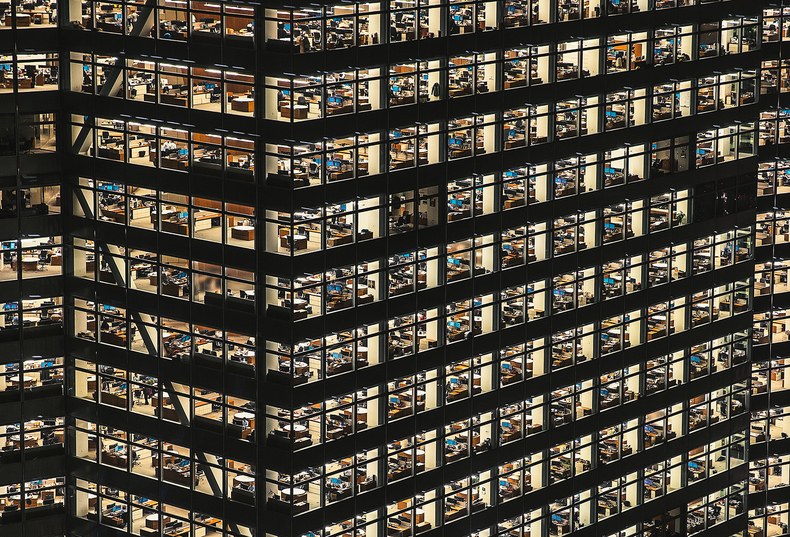

Инфраструктура, в которой нуждаются высокочастотные рынки, удивительна. Она расположена в дата-центрах, часто самих финансовых учреждений, рядом с офисами бирж, которые также являются дата-центрами. Близость расположение центров обработки данных чрезвычайно важна, так как в этой стратегии скорость имеет значение, и чем меньше расстояние, которое должен пройти сигнал, тем быстрее он достигнет пункта назначения. Это относится к большим финансовым фирмам, которые могут взять на себя расходы на покупку земли и построить собственный дата-центр с тысячами серверов, системами аварийного энергоснабжения, частной безопасностью, оплатить астрономические счета на электроэнергию и другие расходы.

Более «маленькие» компании, которые посвящают себя этому бизнесу, предпочитают размещать свои сервера внутри непрозрачных платформ брокеров или в центрах обработки данных на тех же рынках. Это спорный момент, поскольку одни и те же брокеры и рынки «арендуют» пространство для HFT, чтобы минимизировать время доступа к ценам.

Преимущества и недостатки торговли

Согласно вышесказанному, образ HFT в публичных дебатах очень негативный, особенно в средствах массовой информации, и в более широком смысле это воспринимается, как эманация «холодных» финансов, дегуманизация с вредными социальными последствиями. В этом контексте зачастую трудно рационально говорить о предмете, который традиционно базируется на финансовой страсти и сенсации, будь то в политической или медиа-сфере.

В определенных обстоятельствах HFT может иметь последствия для стабильности финансовых рынков. Кроме чисто технических аспектов, связанных с торговыми стратегиями высокочастотного трейдинга на низковолатильных бумагах, основным риском на глобальном уровне является системный риск и нестабильность системы. Для некоторых HFT необходимым требованием для адаптации к экосистеме рынка является инновация, которая увеличивает риск финансового кризиса.

Три основные причины неустойчивости высокочастотного трейдинга в России:

- Ретроактивность петли может быть построена и самоусилиться с помощью автоматизированных компьютеризированных транзакций. Небольшие изменения в цикле, могут вызвать большую модификацию и привести к нежелательным результатам.

- Нестабильность. Этот процесс известен как «нормализация отклонений». Конкретно, существует риск того, что неожиданные и рискованные действия, например маленькие сбои, постепенно будут считаться все более нормальными, пока не произойдет катастрофа.

- Не инстинктивный риск, присущий финансовым рынкам. Одна из причин потенциальной нестабильности, заключается в том, что индивидуально протестированные алгоритмы, дающие удовлетворительные и обнадеживающие результаты, могут фактически оказаться несовместимыми с алгоритмами, введенными другими фирмами, что делает рынок нестабильным.

В этой полемике о пользе и вреде высокочастотного трейдинга HFT, имеется достаточно поклонников этого вида мировой торговли со своими аргументами:

- Увеличение ликвидности.

- Отсутствие психологической зависимости от операторов рынка.

- Спрэд, который представляет собой разницу между ценой предложения и ценой продажи, механически уменьшается за счет увеличения ликвидности, генерируемой HFT.

- Рынки могут быть более эффективными.

- Действительно, алгоритмы могут проявлять рыночные аномалии, которые люди не могут видеть из-за когнитивных способностей и ограниченных вычислений.Таким образом, можно сделать компромиссы между различными классами активов (акции, облигации и другими) и фондовыми рынками (Париж, Лондон, Нью-Йорк, Москва), так что будет установлена равновесная цена.

Финансовая индустрия выступает против

Финансовая индустрия выступает против такого регулирования, утверждая, что последствия будут контр продуктивными. Действительно, слишком большое регулирование эквивалентно меньшему обмену и обороту кредитов, механически увеличивает стоимость последнего, в конечном итоге доступ к капиталу становится более дорогим для бизнеса, и имеет негативные последствия для рынка труда, товаров и услуг.

Поэтому несколько стран хотят официально регулировать и даже запретить HFT. Однако любое чисто национальное регулирование будет воздействовать только на небольшую область, поскольку, например, HFT для ценных бумаг в этой стране, может быть сделан на платформах, расположенных за ее пределами. Чисто национальный закон будет иметь такую же слабость, что и любой территориальный закон перед лицом свободного капитала, который можно распространять и обменивать по всему миру. Страна, желающая в одностороннем порядке осуществить такое регулирование, будет проигрывать. В то же время, другие страны выиграют вдвойне, на ее ослаблении.

Единственной жизнеспособной возможностью в краткосрочной и среднесрочной перспективе является законодательство на региональном уровне. В этом контексте его может принять Европа, если она, значительно продвинется в этом направлении, тогда страны, находящиеся за пределами Европы, Соединенного Королевства и Соединенных Штатов, получат свою выгоду.

Характеристики торговых таблиц

Агенты, использующие такие сделки, являются частными фирмами торговых таблиц в инвестиционных банках и хедж-фондах, которые на основе этих стратегий способны генерировать большие объемы транзакций в короткие периоды времени.

Компаниям, занимающимся высокочастотной торговлей, присуще:

- Использование компьютерного оборудования, оснащенного высокопроизводительными программными и аппаратными средствами - генераторов маршрутизации, исполнения и отмены заказов.

- Использование услуг совместного размещения, с помощью которых устанавливают свои серверы физически близко к центральной системе обработки.

- Представление многочисленных заказов, которые отменяются вскоре после презентации, цель дохода таких заказов, чтобы захватить расширенные продажи перед другими игроками.

- Очень короткие сроки создания и ликвидации позиций.

Особенности разных стратегий

Существуют различные типы стратегий HFT, каждая из которых имеет свои фирменные особенности, обычно это:

- создание рынка;

- статистический арбитраж;

- выявление ликвидности;

- манипулирования ценами.

Стратегия создания рынка постоянно выпускает конкурентные лимитные ордера на покупку и продажу, обеспечивая тем самым ликвидность для рынка, а его средняя прибыль определяется спрэдом спрос /предложение, что наряду с введением ликвидности, обеспечивает его преимущество, поскольку быстрые операции менее подвержены влиянию ценовых движений.

В стратегиях, называемых выявлением ликвидности, HFT-алгоритмы пытаются определить выгоды от действий других крупных операторов, например, путем добавления нескольких точек данных с различных бирж и поиска характерных паттернов в таких переменных, как глубина заказ. Цель этой тактики - извлечь выгоду из колебаний цен, созданных другими трейдерами, чтобы они могли покупать, непосредственно перед выполнением крупных заказов, от других трейдеров.

Стратегии манипулирования рынком. Эти методы, используемые высокочастотными операторами не столь чистые, создают проблемы на рынке и, в определенном смысле, являются незаконными. Они маскируют предложения, не позволяя другим участникам рынка раскрывать коммерческие намерения.

Распространенные алгоритмы:

- Наполнение - это когда алгоритм HFT отправляет рынку больше ордеров, чем может обработать рынок, потенциально вызывая проблемы у, так называемых, более медленных трейдеров.

- Курение - алгоритм, который включает в себя подачу ордеров привлекательных для медленных трейдеров, после чего ордера быстро переиздаются с менее выгодными условиями.

- Подмена - это когда алгоритм HFT публикует ордера на продажу, когда реальным намерением является покупка.

Курсы трейдинга онлайн

Создание автоматических торговых систем - отличный навык для трейдеров любого уровня. Можно создавать полноценные системы, которые торгуют без постоянного контроля. И эффективно протестировать свои новые идеи. Трейдер сэкономите время и деньги, научившись самостоятельно кодировать. И даже если передать кодирование на аутсорсинг, то лучше общаться, если знаешь основы процесса.

Важно правильно выбрать курсы трейдинга. При выборе учитывают такие факторы:

- Количество и качество отзывов.

- Содержание курса и учебная программа.

- Разнообразие платформ и рынков.

- Язык кодирования.

Если будущий трейдер новичок в программировании, MQL4 - отличный выбор, где можно пройти базовый курс программирования на любом языке Python или C #.

MetaTrader 4 (MT4) - самая популярная графическая платформа среди розничных трейдеров Форекс с языком сценариев - MQL4. Основное преимущество MQL4 - это огромное количество ресурсов для торговли на "Форексе". На таких форумах, как ForexFactory, можно найти стратегии, используемые в MQL4.

В интернете существует достаточно онлайн курсов по этой стратегии, имеющих несколько основных и распространенных стратегий, включая кроссоверы и фракталы. Это дает новичку достаточно знаний для изучения передовых торговых стратегий.

Еще один курс «Black Algo Trading: создайте своего торгового робота» - высококачественный продукт, и является наиболее полным для MQL4. Примечательно, что он охватывает методы оптимизации, которые пропускаются другими курсами и является всеобъемлющим для любого новичка.

Преподаватель, Кирилл Еременко, имеет много популярных курсов с восторженными отзывами пользователей. Курс «Создайте своего первого робота на ФОРЕКС!» является одним из них. Это основной практический курс, который знакомит с программами высокочастотного трейдинга на MQL4. Он ориентирован на абсолютных новичков и начинается с обучения установки программного обеспечения MetaTrader 4.

Московская биржа

Молодые трейдеры думают, что крупнейший российский биржевой холдинг торгует исключительно на фондовом рынке, что, безусловно, неправильно. Он имеет множество рынков, таких как срочный, инновационный, инвестиционный и другие. Указанные рынки различаются не только видами торговых активов, но способом организации продаж, что свидетельствует о разносторонности МБ.

В прошлом году ЦБР проанализировал торги на Московской Бирже HFT-участников и их влияние на работу ЦБР. Ее проводили специалисты Департамента по противодействию недобросовестным практикам. Потребность в данной тематике объясняется растущим значением HFT на российских рынках. По данным ЦБ на HFT-участников приходится значительная часть сделок МБ России, что сопоставимо с данными развитых финансовых рынков. Всего на рынках МБ работают официально 486 солидных HFT-счета. Эксперты банка разделили участников HFT на четыре категории в зависимости от объема работ по МБ:

- Directional;

- Maker;

- Taker;

- Mixed.

Согласно итогам, HFT-фирмы энергично участвуют в работе МБ, что позволяет дилерам онлайн трейдинга котировать ставки в очень широком диапазоне и подтверждает положительный результат операций HFT на ликвидность рынка. К тому же транзакционные издержки HFT-участников, осуществляющих операции покупки / продажи валюты, уменьшатся. Такой уровень моментальной ликвидности увеличивает престиж валютного рынка, считают специалисты ЦБР.

Специалисты фиксируют разнообразие активности торгов на Московской Бирже, имеющих возможность влиять на характеристики рынка. Это настоящие алгоритмические торговые системы финансовых рынков. Есть системы ответственные за поглощение или введение ликвидности в очень короткие периоды времени, которые воплощают фигуру «смотрящего», что, в конечном счете, заставляет цену двигаться.

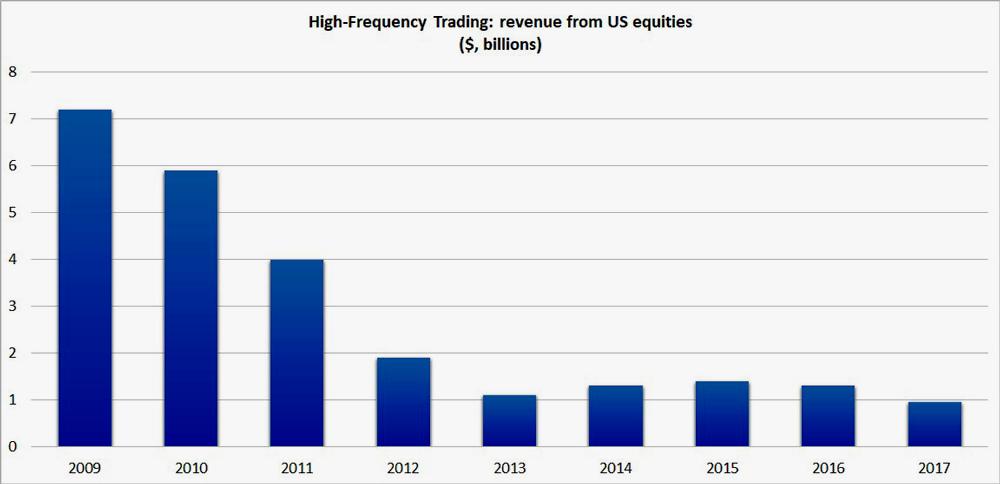

Перспективы высокочастотного трейдинга

В этой торговле маркет-мейкеры и крупнейшие игроки используют алгоритмы и данные, чтобы заработать деньги, размещая огромные объемы заказов и зарабатывая малую маржу. Но сегодня она стала еще меньше, а возможности такого бизнеса сократились: доход на мировых рынках в прошлом году был примерно на 86 % ниже, чем десять лет назад в пике высокочастотной торговли. В условиях продолжающегося давления на сектор, высокочастотные трейдеры пытаются отстоять более жесткие условия работы.

Есть множество причин, почему доходы этой практики сократились за последнее десятилетие. В двух словах: усиление конкуренции, повышение затрат и низкая волатильность, все это сыграло свою роль. Викас Шах, инвестиционный банкир из Rosenblatt Securities, заявил Financial Times, что у высокочастотных трейдеров есть два сырья, которые им необходимы для эффективной работы: объемы и волатильность. Алгоритм сводится к игре с нулевой суммой, основанной на том, насколько быстрыми могут быть современные технологии. Как только они достигнут одинаковой скорости, преимущества высокочастотного трейдинга исчезнут.

Как очевидно, это очень большая и интересная тема, и секретность, которая ее окружает, вполне оправдана - у кого есть курица, несущая золотые яйца, не захочет ею делиться.