Некоторые категории населения имеют право на налоговый вычет. Медицинские услуги, а также медикаменты, оплаченные за личные средства, могут быть частично компенсированы. Но за что именно положен вычет? В каком размере? И как его оформить? Ответы на все перечисленные вопросы и не только будут представлены ниже. В действительности все проще, чем кажется.

За что положен

За какие медицинские услуги налоговый вычет полагается? Дело все в том, что денежные средства возвращают в России почти за все платное лечение, а также за реабилитацию и покупку лекарств.

На данный момент можно требовать вычет налогового типа за медицинские услуги следующих видов:

- диагностика и лечение при скорой медицинской помощи;

- диагностика, лечение, реабилитация, профилактика в условиях амбулаторно-поликлинической медицины и в стационарах;

- услуги санаторно-курортного лечения;

- санитарное просвещение.

Кроме того, денежные средства возместят еще и за медицинские препараты, купленные по рецептам. Далее постараемся рассмотреть налоговый вычет за медицинские услуги более подробно.

Кого могут лечить

Налоговый вычет за платные медицинские услуги можно оформить без особых затруднений. Главное - знать, как действовать в том или ином случае. Конкретный порядок действий предложен вниманию ниже.

Стоит обратить внимание на то, что возместить средства разрешено за:

- свое лечение;

- медицинские услуги, оказанные супругу;

- лечение родных или усыновленных детей;

- платное лечение родителей.

Главное, чтобы потенциальный получатель денежных средств изначально платил из своего кармана. Требовать возмещения расходов, которые оплатил другой человек, нельзя. Это попросту незаконно.

Определение и характеристика

Что такое налоговый вычет за медицинские услуги? Так принято называть возмещение части расходов за медицинское обслуживание, а также за реабилитацию и медикаменты.

Денежные средства в этом случае возмещаются в счет уплаченных гражданином подоходных налогов. В отдельных ситуациях налоговым вычетом называют процесс освобождения человека от уплаты подоходного налога на ту или иную сумму.

Основные условия

Список медицинских услуг для налогового вычета уже рассмотрели. Отметим, что возместить средства можно за любые платные медицинские манипуляции. Только среди них выделяют обычное лечение и дорогостоящее. На этот момент необходимо обратить отдельное внимание.

Далеко не каждый может запросить вычет налогового типа. На сегодняшний день для этого человек должен:

- иметь гражданство РФ;

- являться официально трудоустроенным лицом;

- платить подоходный налог в размере 13 процентов от заработка;

- оплатить ту или иную услугу за свои собственные деньги.

Вот и все. Безработные и пенсионеры испытывают трудности при запросе возврата налогового вычета. Только далеко не всегда они не могут воспользоваться соответствующим правом.

Для безработных и пенсионеров

Если пожилой человек достиг пенсионного возраста, но он продолжает ведение трудовой деятельности, ему придется получать налоговый вычет за медицинские услуги на общих основаниях. В противном случае не исключены серьезные проблемы.

Дело все в том, что неработающие и пенсионеры имеют право на так называемый перенос НДФЛ. При подобных обстоятельствах при расчете вычета будут учитываться налоги за последние 36 месяцев.

Нужен налоговый вычет за лечение? Что это значит? Окончательно право на возмещение медицинских расходов у человека упраздняется через 3 года после завершения трудовой деятельности. Запомнив данную информацию, человек сможет избежать лишних проблем.

Размер возврата

Размер налогового вычета за медицинские услуги тоже интересует многих. Возместить можно далеко не всю сумму понесенных расходов. Только часть трат компенсируется государством.

В общей сложности за обычные медицинские услуги можно требовать 120 000 рублей. Этот лимит предоставляется на всю жизнь. Более того, 120 тысяч - это ограничение для всех социальных налоговых вычетов, одним из которых является изучаемый возврат.

За год нельзя вернуть больше 15 600 рублей за все социальные возвраты. Более того, не допускается требование вычета на сумму, которая превосходит уплаченные подоходные налоги в казну государства за тот или иной период времени.

Процент налогового вычета за медицинские услуги составляет 13 процентов от понесенных человеком расходов. Вернуть деньги, уплаченные за дорогостоящее медобслуживание можно именно в таком размере, без ограничения в 120 тысяч рублей.

ИП и возмещение денег

Налоговый вычет на лечение требовать могут различные категории граждан. Главное - придерживаться некого алгоритма действий, а также заранее подготовить определенный пакет бумаг для реализации поставленной задачи. Со всем этим разберемся позже.

Сначала рассмотрим наиболее популярные вопросы, связанные с налоговыми возвратами. Например, могут ли затребовать деньги за медицинские услуги предприниматели?

Да, но только при определенных обстоятельствах. В реальной жизни получить налоговый вычет труднее, чем кажется. Связано это с тем, что основная масса предпринимателей работают по специальным режимам налогообложения. Это приводит к тому, что воспользоваться правом на налоговый вычет за медицинское обслуживание могут только ИП на ОСНО. Остальным такое право не предоставляется.

Куда обратиться за средствами

Как получить налоговый вычет за медицинские услуги? Ответить на этот вопрос не так уж и трудно. Главное - правильно подготовиться к соответствующей операции. Она сопровождается значительной бумажной волокитой, а также отнимает немало времени и сил.

Обратиться за налоговым вычетом можно в:

- ФНС РФ;

- многофункциональный центр;

- службу "Одного окна";

- организацию типа "Мои документы".

Главное обращаться в уполномоченный орган по месту прописки или временного места жительства потенциального заявителя. В противном случае в изучаемой услуге могут отказать.

Важно: с некоторых пор за медицинские услуги налоговый вычет можно затребовать у работодателя. Это не самый популярный вариант.

Способы обращения в органы

Налоговый вычет за лечение в России запросить сможет почти каждый, но только при должной подготовке. У граждан возникают некие затруднения в процессе реализации поставленной задачи.

Обратиться с заявлением на предоставление вычета можно:

- самостоятельно;

- через представителя;

- посредством почтовых услуг.

Последний вариант не пользуется особым спросом. Тем не менее его тоже придется рассмотреть. Иногда именно он позволяет оформить налоговый вычет.

Давность обращений

Еще один важный момент - это давность обращений в уполномоченные органы с заявлением на предоставление вычета налогового типа. Дело все в том, что по истечении определенного периода времени со дня оплаты медицинской услуги право на возмещение денег теряется.

На подачу ходатайства в ФНС или работодателю отводится всего 3 года. За данный период можно требовать денежные средства в виде вычетов НДФЛ. Очень удобно, особенно если нужно возместить деньги за образовательные услуги в вузе.

Налоговый вычет за платные медицинские услуги в России можно запросить лично. Это самый простой, хоть и не слишком быстрый вариант. Оно пользуется наибольшим спросом.

Чтобы оформить налоговый возврат за медобслуживание или покупку медикаментов, требуется:

- Сформировать определенный пакет документов для дальнейшего обслуживания. О нем более подробно рассказано ниже.

- Заполнить заявление на предоставление налогового вычета.

- Подать запрос в уполномоченный орган.

- Получить ответ от Федеральной налоговой службы относительно возмещения денежных средств.

- Дождаться момента зачисления денег на указанный в заявлении банковский счет.

Звучит так, словно ничего затруднительного в процедуре нет. Но на практике это, к сожалению, не совсем так. Основные проблемы возникают на этапе подготовки документов на налоговый вычет.

Через представителя

Как уже было сказано, человек может оформить возврат НДФЛ через своего представителя. Для этого достаточно руководствоваться ранее указанной инструкцией.

Разница будет заключаться только в пакете документов, предъявляемом заявителем. Его придется дополнить паспортом представителя и нотариально заверенной доверенностью. В остальном никаких проблем быть не должно.

По почте

Последний вариант - это подача документов на вычет (не обязательно за лечение) через почтовые службы. Такой вариант, как было подчеркнуто ранее, не пользуется особым спросом. Он отнимает много времени, сил, а также денежных средств.

Чтобы им воспользоваться, нужно:

- Подготовить определенный пакет бумаг, о котором будет рассказано ниже.

- Сделать копии соответствующих документов, а затем заверить их у нотариуса.

- Отправить заявление на предоставление налогового вычета заказным письмом в уполномоченный орган.

Все, что теперь остается - ждать. Придется набраться терпения. Через некоторое время гражданину придет ответ от Федеральной налоговой службы относительно решения вопроса о предоставлении денег за медобслуживание.

Сроки рассмотрения заявления

Список медицинских услуг для налогового вычета мы уже рассмотрели. А сколько будут рассматривать соответствующее ходатайство?

На данный момент налоговые органы принимают решение о предоставлении вычета или о его отказе в течение 1,5-2 месяцев. И еще столько же времени уходит на проведение банковской операции в случае положительного ответа.

Если же оформить возмещение подоходного налога через работодателя, результат будет уже через месяц. Только при подобном варианте гражданину на руки деньги не выдадут. И на банковский счет их не переведут. Вместо этого зарплата гражданина окажется освобожденной от НДФЛ на ту или иную сумму.

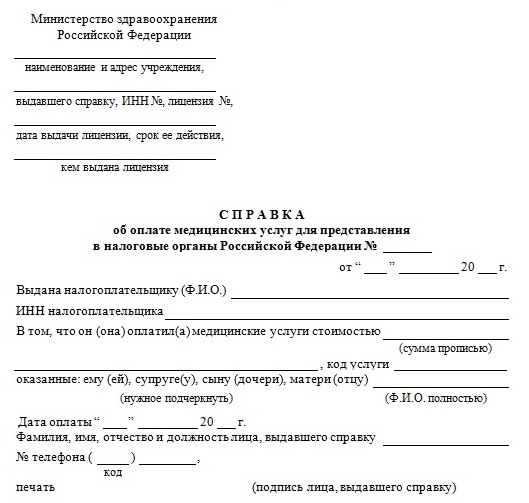

Основной пакет бумаг

Какие документы для налогового вычета за медицинские услуги необходимо подготовить гражданину? Ответ на этот вопрос в целом зависит от ситуации.

В обязательном порядке человеку придется взять с собой в уполномоченные органы:

- заявление;

- паспорт;

- справки о доходах;

- чеки и квитанции о несении расходов;

- договор об оказании медицинских услуг;

- лицензию медучреждения;

- лицензию врача, если для его деятельности необходим соответствующий документ;

- налоговую декларацию за тот или иной период.

Это обязательные составляющие, с которыми придется столкнуться при любых обстоятельствах. Далее все зависит от конкретного случая.

За лечение супруга

Как уже было сказано, за медицинские услуги налоговый вычет оформляется при оказании помощи не только заявителю, но и членам его семьи.

Предположим, человек решил возместить расходы за медицинское обслуживание супруга. При подобных обстоятельствах ему необходимо дополнить ранее указанный перечь:

- свидетельством о браке;

- справками об оплате медицинского обслуживания из своих средств.

Этого будет достаточно. В действительности все проще, чем кажется. И обратиться в уполномоченные органы за возмещением расходов за медицинские услуги не составит никакого труда.

За детей

Последняя жизненная ситуация - это оформление вычета за лечение ребенка. В этом случае потребуются следующие выписки:

- свидетельство о рождении;

- документы об усыновлении;

- паспорт ребенка (при наличии);

- свидетельство о браке (если оно есть).

Все перечисленные бумаги рекомендуется приносить в уполномоченные органы в сочетании "оригинал+копия". Тогда никаких лишних вопросов со стороны налоговых органов не возникнет.

За медицинские препараты

Отдельное внимание стоит уделить не лечению, а покупке лекарств. За них тоже положен налоговый возврат.

Как только справка для налогового вычета за медицинские услуги получена, а также подготовлены иные перечисленные выше выписки, стоит взять в Федеральную налоговую службу или к работодателю:

- рецепт на лекарство;

- заключение лечащего врача;

- чеки и квитанции об оплате медикаментов.

Без всего этого обойтись не получится. Если нужно возместить расходы за санаторно-курортное лечение, то необходимо побеспокоиться о наличии у гражданина направления в соответствующее учреждение.

Теперь ясно, как за медицинские услуги налоговый вычет оформляется. Предложенные в статье советы помогут добиться желаемой цели в кратчайшие сроки.