Наверно, все периодически задумываются: как накопить деньги? Не потратить их на повседневные нужды и сделать свою жизнь лучше? Трудно удержать баланс между безудержным потреблением и суровым минимализмом.

Мудрец сказал: не нужно думать, как меньше тратить. Думай, как больше зарабатывать! Да, это правда, ведь гораздо эффективнее не просто копить, а получать с этого прибыль. А как осуществить это обычному человеку, если у него нет своего бизнеса и обширного опыта вложений?

Можно вложить деньги в банк. Стандартная процентная ставка в банках приблизительно одинакова (4,8-5,2%). Она не столь высока, и незначительно покрывает процент инфляции в стране.

ПИФы как способ инвестиций? Там и 30%, и 48%, но нужно отлично представлять ситуацию на рынке, чтобы не потерять в один момент все сбережения. Словом, чтобы свободно ориентироваться в банковских продуктах, нужны время и знания.

К сожалению, мало кто помнит о накопительном страховании жизни — оказывается, это тоже полезный финансовый инструмент. Как вам идея создать «финансовую подушку безопасности» для себя и близких?

Можно предположить, что она актуальна всегда. Как говорится: «Да, человек смертен, но это было бы еще полбеды. Плохо то, что он иногда внезапно смертен, вот в чем фокус!» © Булгаков М. А.

Поэтому рассмотреть такой инвестиционный инструмент, как накопительное страхование жизни (НСЖ), безусловно, имеет смысл.

Что это такое?

Накопительное страхование жизни сочетает в себе плюсы страхования жизни и вклада в банке, только предлагают его страховые компании.

Страховка гарантирует, что, если что-то фатальное произойдет, близкие страхователя (выгодоприобретатели, которые указаны в договоре) получат приличную сумму по риску «уход из жизни».

Если страховой случай за данный период не наступил - страхователь получает свои деньги с процентами. Иногда на эту сумму начисляется небольшой процент - обычно это 3-5%.

Страховая компания Ренессанс Жизнь, которая рассказала нам о нюансах накопительного страхования жизни, создала уникальный для отрасли продукт - , аналогов ему на рынке пока нет.

В чем же уникальность Ценного Актива? Страховая компания выходит к потребителям сама, минуя банки и агентов. В результате клиент получает хорошие проценты — в общей сумме 15% (которые складываются из гарантированного дохода при годовом взносе 10,7% + эффект от налогового вычета 4,3%) вкупе со страхованием жизни. В результате через 5 лет при взносе 120 000 руб. вы получите 870 600 руб.!

Да, на минутку — 10,7% доходности — это почти в два раза выше стандартной банковской ставки! Это действительно революционный подход к накопительному страхованию жизни.

Можно не тратить свое время и усилия на исследование рынка, а просто воспользоваться готовым финансовым продуктом, разработанным профессионалами, где все риски уже учтены.

Итак, что же предлагает Ренессанс Жизнь в этом проекте?

Почему именно Ценный актив от Ренессанс Жизнь?

Конечно же, размер вложений нужно выбрать по своим возможностям.

Накопительное страхование и инвестиции — не одно и то же. Но если рассматривать инвестиции только как возможность пассивно увеличивать свой доход, то накопительное страхование жизни и инвестиции работают похожим образом.

Накопительное страхование дает возможность накопить на квартиру, образование, увеличить пенсию. При этом программа рассчитана на 5 лет, все это время нужно регулярно вносить определенную сумму, решение, как часто это делать, принимает клиент.

Для кого подходит Ценный Актив?

Для “предпенсионеров” (граждан предпенсионного возраста) — это надежный способ увеличить пенсию. С Ценным Активом изменения в области пенсионного законодательства больше не проблема.

Молодой паре Ценный Актив поможет накопить на отдельную квартиру. Без ипотеки! Также можно улучшить имеющиеся жилищные условия, к примеру, если ожидается прибавление в семье.

Ренессанс Жизнь Ценный Актив — самый простой способ накопить на высшее образование детей, сделать лучшее вложение в будущее ребенка.

Ценный Актив от Ренессанс Жизнь позволит накопить на второе образование. Новая профессия в любом возрасте, открытие бизнеса, повышение собственной экспертности не абстрактная мечта, а просто определенный объем работы.

И в целом это удобный и выгодный способ вложить деньги для любого гражданина в возрасте 18+.

А в чем уникальность? В симпатичной «фишке» Ценного Актива: эффективной доходности (эффективный доход).

Что это такое и как достигается?

Если страхователь имеет официальный доход и платит НДФЛ, то при покупке программы страхования на 5 лет, он может вернуть налог на доходы физических лиц в размере 13% от суммы, но не более 15 600 руб. в год. Если страхователь ранее не воспользовался социальным налоговым вычетом в данном году, то специалисты компании бесплатно помогут оформить все документы.

Финансовый калькулятор

Если есть цель — вложить деньги под хороший процент, то Ценный Актив от Ренессанс — это достойный вариант. Но снять деньги до указанного срока (5 лет) вы не сможете. Эта программа лучше всего подойдет тем, кто копит на долгосрочную цель.

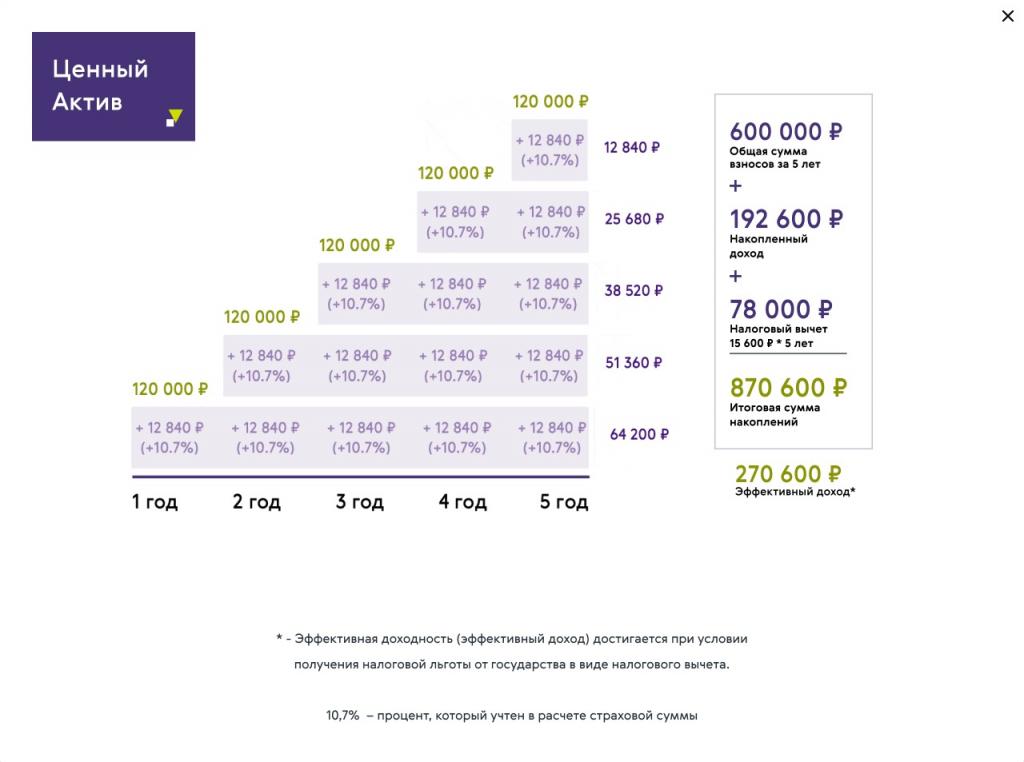

Как это может выглядеть? Например, вкладываете по 10 000 руб. ежемесячно:

10 000 * 12 месяцев = 120 000 руб. в год

Продолжительность периода, пока вы «в игре» - 5 лет, по истечении которых получаете сумму своих взносов:

120 000 * 5 лет = 600 000 руб.

Накопленный процент от дохода за каждый год в течение периода вложений выразится в таких суммах:

12 840 + 25 680 + 38 520 + 51 360 + 64 200 = 192 600 руб.

Налоговый вычет: 15 600 * 5 лет = 78 000 руб.

Отсюда: общая сумма взносов за пять лет 600 000 + накопленный доход 192 600 + налоговый вычет (4,7%) 78 000 = 870 600 руб.

Если допустить, что возможности скромнее, и вкладывать планируется по 3 000 руб. ежемесячно:

3 000 * 12 месяцев = 36 000 руб. в год

36 000 * 5 лет = 180 000 руб. за пять лет

Сумма накоплений составит 240 915 руб.

Из плюсов: сумму регулярных выплат определяет сам клиент. Это может быть выплата от 30 000 до 120 000 руб. в год. Можно платить раз в квартал или месяц, но тогда процентная ставка будет не такой выгодной - от 12,5% вместе с вычетом. Минусы: нужно понимать, что если очередной платеж не внесен, то вся сумма будет потеряна, но на случай форс-мажоров предусмотрен льготный период – 15 дней. То есть вполне достаточный срок, просто стоит трезво рассчитать свои возможности.

Как оформляется страховка?

Не имеет значения, в каком населенном пункте проживает клиент, нужно просто оформить полис на странице программы “”, после чего по почте клиент получит полис и полный пакет документов. Достаточно подтвердить свое согласие с условиями страхования (это тоже делается онлайн при помощи внесения двух кодов, они будут присланы по СМС и электронной почте). После этого останется лишь оплатить первый взнос при помощи электронной карты.

Резюмируя, нужно подчеркнуть, что описанный финансовый инструмент — это надежный и доступный способ накопить капитал для тех или иных целей, а также обеспечить “финансовую подушку”. Подробности и детали всегда можно уточнить через онлайн-форму поддержки.