Налог на доходы физлиц считается наиболее значимым сбором в стране. Его вынуждены уплачивать все лица, получающие официальные доходы. Он взимается с зарплаты, дивидендов или других денежных поступлений, зафиксированных официальным образом. Поэтому каждый человек, планирующий законную работу, должен знать, как рассчитывается и уплачивается налог на доходы физических лиц. Если данный процесс не будет выполнен своевременно, то это становится основанием для привлечения нарушителей к административной ответственности, поэтому начисляются значительные штрафы и пени. Размер сбора полностью контролируется законодательством, так как именно федеральные власти устанавливают размер налоговой ставки, налоговый период и другие параметры.

Понятие налога

НДФЛ считается значимым сбором, который уплачивается в государственный бюджет каждым официально работающим человеком. Перечисляется налог на доходы физических лиц не только наемными работниками, но и руководителями компаний, акционерами, государственными служащими или специалистами, относящимися к самозанятому населению.

Взимается сбор исключительно с доходов граждан, причем сами лица могут обладать разным статусом. Поэтому уплачивают НДФЛ:

- резиденты страны, которые могут быть российскими гражданами или иностранцами, находящиеся на территории РФ дольше 183 дней;

- нерезиденты, обладающие иностранным гражданством, но при этом занимающиеся предпринимательской деятельностью в России, поэтому получают прибыль на территории страны.

Для расчета данного сбора используются стандартные ставки, которые устанавливаются в зависимости от статуса налогоплательщиков. За наемных работников уплата налогов на доходы физических лиц осуществляется работодателями. ИП должны сами рассчитывать и перечислять платежи, а вот за руководителей компаний данный процесс выполняется нанятыми бухгалтерами.

С чего взимается сбор?

Первоначально следует разобраться, что является объектом налогообложения. Взимается и рассчитывается налог на доходы физических лиц только с определенных видов дохода, к которым относятся:

- Средства, полученные в результате продажи разного имущества, находящегося в собственности гражданина меньше трех или пяти лет. Три года применяется к ценностям, которые были переданы человеку в собственность на основании безвозмездных сделок, например, при формировании дарственной или передаче объекта по наследству. Пять лет (с 2016 года) применяется в отношении купленных за свои средства предметов.

- Прибыль, получаемая в результате сдачи в аренду определенного имущества, причем процесс должен выполняться законным образом, поэтому требуется регистрировать арендный договор в Росреестре.

- Зарплата, надбавки, премии и денежные поощрения, получаемые гражданином на официальной работе.

- Дивиденды, выплачиваемые разными компаниями всем держателям ценных бумаг.

- Подарки, стоимость которых превышает 4 тыс. руб. в год.

- Другие виды доходов.

Но при этом имеются некоторые виды доходов, с которых не взимается налог на доходы физических лиц в РФ.

С каких поступлений не взимается сбор?

Не рассчитывается сбор с некоторых видов доходов. К ним относятся:

- деньги, полученные в результате продажи объекта недвижимости, принадлежащего человеку дольше трех или пяти лет;

- денежные средства, перешедшие по наследству от умершего родственника;

- доходы, полученные в результате составления дарственной, причем передаваться данные средства должны исключительно между родственниками;

- многочисленные государственные пособия, но исключением являются пособия по временной нетрудоспособности;

- пенсии;

- вознаграждения, предоставляемые донорам;

- многочисленные виды компенсаций;

- алименты, которые могут выплачиваться на детей, родителей или иждивенцев;

- гранты, полученные гражданином в рамках поддержки образовательной сферы или науки, культуры или искусства;

- премии, которые могут предоставляться российскими или иностранными властями, если имеются какие-либо научные, культурные или иные виды достижений;

- материальная помощь;

- доходы, полученные от реализации разной продукции, полученной в результате ведения подсобного хозяйства;

- стипендии, получаемые студентами, разными докторами, аспирантами или другими гражданами, проходящими обучение или работающими в образовательных учреждениях;

- спортивные призы, представленные денежными средствами или подарками в натуральном виде;

- ИП, работающие по упрощенным режимам.

Все виды доходы, с которых не взимается НДФЛ, перечисляются в ст. 217 НК.

Какая используется ставка?

При расчете любого вида сбора следует учитывать ставку, установленную государственными властями. Значительно отличаются ставки налога на доходы физических лиц в зависимости от того, каким статусом обладает налогоплательщик. Соответственно, они будут разными для разных плательщиков.

- 9% - такая ставка применяется при расчете налога на доходы физических лиц с дивидендов, если они были получены до 2015 года. Дополнительно сюда входят доходы, полученные учредителями доверительного управления.

- 13% - используется в отношении резидентов и нерезидентов РФ. Именно такая ставка на налог на доходы физических лиц является стандартной, так как она используется при расчете сбора с зарплаты, разных вознаграждений, премий, доплат, дохода от продажи недвижимости или иных видов денежных поступлений. Также эта ставка используется для нерезидентов, которые работают в РФ по трудовому договору, в качестве квалифицированных специалистов, в рамках программы, оказывающей помощь в добровольном переселении соотечественников, а также при работе в качестве члена экипажа судов, плавающих под флагом России.

- 15% - данная ставка применяется при получении дивидендов нерезидентами от российских компаний.

- 30% - этой ставкой облагаются другие доходы нерезидентов.

- 35% - применяется в отношении нескольких специфических доходов. К ним относятся разные выигрыши и призы, проценты по банковским вкладам, если они превышают строго установленное значение, доходы, полученные в результате экономии на процентах или за использование денег членами кредитных кооперативов.

Граждане, являющиеся наемными работниками, не должны самостоятельно заниматься расчетами, так как за них данный процесс реализуется работодателем. Но они могут самостоятельно убедиться в правильности расчетов, поэтому должны знать, какая ставка для этого используется.

Какие применяются вычеты?

При определении налоговой базы допускается пользоваться разными вычетами. Они представлены в нескольких разновидностях. Если используются вычеты по налогу на доходы физических лиц, то они значительно снижают налоговую базу. Они могут быть стандартными, социальными, профессиональными или имущественными.

Если один налогоплательщик может рассчитывать сразу на несколько стандартных вычетов, то для расчета используется только один, но самый максимальный. Исключением являются вычеты на детей, которые предоставляются без учета других льгот.

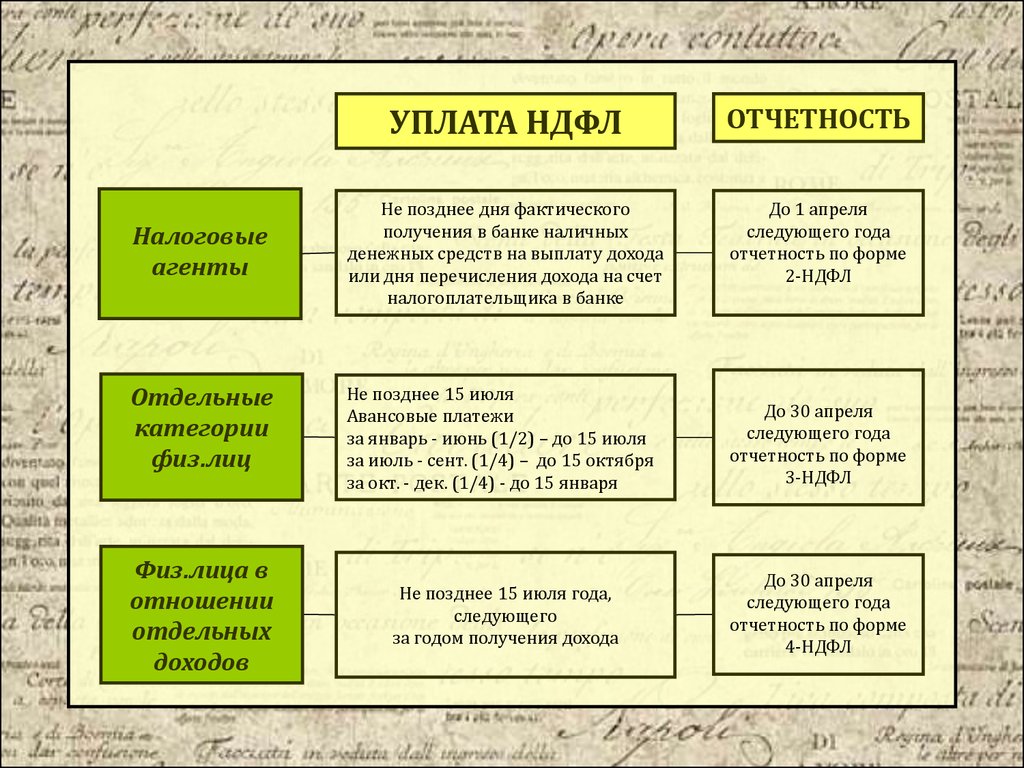

Порядок и сроки уплаты сбора

Именно налоговые агенты должны заниматься расчетом, удержанием и перечислением НДФЛ в ФНС. В качестве таких агентов выступают работодатели или компании, выплачивающие дивиденды акционерам. Дополнительно сюда по ст. 226 и ст. 227 НК включаются специалисты, занимающиеся частной практикой.

Также агентами являются филиалы или представительства иностранных компаний, функционирующие на территории РФ и устраивающие на официальную работу российских специалистов. Это приводит к тому, что российские граждане получают определенный доход, с которого следует уплачивать НДФЛ.

Следует ли сдавать декларацию?

Если появляются доходы, за которые сами граждане должны рассчитывать и уплачивать сбор, то они также должны подготавливать декларацию. Для этого применяется форма 3-НДФЛ (налог на доходы физических лиц). Она должна подготавливаться и сдаваться в ФНС до 30 апреля следующего года.

Заполнить ее достаточно просто, так как вносятся только достоверные данные из официальных документов. При заполнении налоговой декларации налога на доходы физических лиц учитываются требования и рекомендации:

- можно заполнять вручную или на компьютере;

- передаваться документ может лично при посещении отделения ФНС, по почте или с помощью интернета, а также допускается пользоваться помощью представителя, обладающего нотариально заверенной доверенностью;

- все сведения вносятся в строго отведенные строки;

- обязательно документ содержит сведения о полученных доходах, а также правильный расчет самого сбора;

- оптимально пользоваться для составления декларации специальными программами, выпускаемыми непосредственно ФНС.

Если выявляются какие-либо нарушения, то придется оперативно переделывать документ. Можно заполнять декларацию по налогу на доходы физических лиц с помощью приглашенных специалистов. В этом случае достаточно только передать им нужные сведения для заполнения документа.

Декларацию 3-НДФЛ о налогах на доходы физических лиц требуется составлять самостоятельно, если деньги получены не на работе, а в результате сдачи объекта в аренду или продаже недвижимости. Если будут нарушены строго установленные сроки, то это приведет к тому, что налогоплательщик будет привлечен к административной ответственности, поэтому ему придется уплачивать значительные штрафы. При заполнении декларации по налогу на доходы физических лиц не следует забывать о возможных вычетах, которые может применять гражданин, чтобы снизить налоговую базу.

Когда требуется подавать декларацию?

Необходимость в формировании этого документа возникает у физлиц, получивших разные виды доходов. Обычно это требуется при получении средств, представленных:

- вознаграждениями, полученными от граждан или компаний, не выступающих налоговыми агентами по НДФЛ;

- прибылью от продажи разной недвижимости, которая принадлежала человеку меньше трех или пяти лет;

- получением денег от разных иностранных источников;

- вознаграждениями, которые человек получил при наличии статуса наследника;

- прибылью, представленную полученными в подарок акциями, автомобилями, объектами недвижимости, паями или другими ценностями.

Дополнительно требуется декларацию составлять предпринимателям, работающим по ОСНО, а также людям, обладающим частной практикой. Если человеку требуется возвратить ранее уплаченный НДФЛ, то также придется самостоятельно подавать декларацию в отделение ФНС.

Как выполняется расчет?

Для определения правильного размера налога следует определиться с правилами расчета. Для этого применяется стандартная формула: налоговая база * ставка налога. При определении базы рекомендуется предварительно уменьшать размер дохода на вычеты.

Если разобраться в правилах расчета налога на доходы физических лиц, то можно удостовериться в правильности определения сбора работодателями или работниками ФНС.

Пример расчета

Например, женщина ежемесячно получает зарплату в размере 42 тыс. руб. Важно определить, какое количество средств отчисляет работодатель в месяц в качестве НДФЛ. Так как имеется стандартная зарплата, то используется обычная ставка в размере 13%.

Размер налога равен: 42 000 х 13% = 5460 руб. За счет удержания ежемесячно НДФЛ доход будет равен: 42 000 – 5460 = 36 540 руб.

Таким образом, достаточно просто разобраться в правилах расчета налога на доходы физических лиц. НДФЛ взимается ежемесячно, но не требуется каждый месяц самостоятельно заниматься расчетами, так как данная обязанность ложится на налогового агента, представленного работодателем.

Когда нужна справка 2-НДФЛ?

Данный документ составляется каждой компанией, после чего передается в ФНС. Дополнительно нередко требуется справка 2-НДФЛ (о налогах на доходы физических лиц) самим гражданам, например, при оформлении кредитов или получения имущественного вычета.

В этой справке содержатся все сведения о полученных доходах гражданина, а также указываются перечисленные налоги в ФНС.

Данная справка о налоге на доходы физических лиц включает информацию о:

- компании, где официально трудоустроен налогоплательщик;

- непосредственно гражданине;

- получаемых доходах в компании, с которых взимается 13%;

- предоставляемых налоговых вычетах;

- правильных расчетах денежных поступлений, вычетов и сборов.

Эти сведения применяются для составления декларации 3-НДФЛ. Формировать справку можно за разное количество времени, но наиболее часто требуется документ за год работы. Если увольняется гражданин с основного места трудоустройства, то работодатель выдает справку за три последних года.

Стандартно данный документ подготавливается буквально за один день, но действителен он в течение одного месяца, поэтому часто при оформлении ипотеки или другого крупного кредита требуется получать справку несколько раз в течение короткого периода времени.

Будет ли вводиться прогрессивное налогообложение?

Постоянно появляются разные новости, на основании которых планируется повышение НДФЛ или вовсе изменение правил его расчета. Рассматривается чиновниками возможность взимания прогрессивного налога на доходы физических лиц. НДФЛ в этом случае будет рассчитываться и уплачивается индивидуально каждым гражданином.

Планируется в ближайшее время повышение ставки по НДФЛ, причем предполагается, что будет введена прогрессивная система расчета сбора. Она заключается в том, что размер ставки будет зависеть от дохода гражданина. При этом максимально может взиматься с денежных поступлений 20%.

Прогрессивная система предполагает, что ставка будет изменяться в зависимости от размера дохода налогоплательщика. Это считается справедливым, так как люди, получающие низкую зарплату, будут по-прежнему уплачивать 13%, а вот если у человека денежные поступления являются значительными, то и ставка по НДФЛ будет высокой. Это считается более справедливым, а также позволит такая система контролировать государству доходы граждан.

Но прогрессивная система имеет и многие недостатка. К ним относится то, что у граждан будет снижен стимул к труду, а также люди будут пытаться разными способами уменьшить свои официальные доходы. Дополнительно у граждан будут значительно снижаться сбережения. Поэтому пока отсутствует точная информация о введении такой системы, но если она будет внедрена, то это приведет не только к положительным результатам, но и к минусам для государства.

Заключение

Таким образом, НДФЛ – это значимый вид сбора, уплачиваемый со всех поступающих доходов. Он рассчитывается обычно налоговыми агентами, представленными работодателями или компаниями, выплачивающими дивиденды по акциям. Но при этом нередко возникают такие доходы, за которые приходится гражданам отчитываться самостоятельно. Для этого они должны не только грамотно рассчитать размер сбора, но и составить декларацию по форме 3-НДФЛ, которая далее сдается до 30 апреля в отделение ФНС.

Уклонение от уплаты налога или несвоевременная сдача декларации является основанием для привлечения граждан к административной ответственности, поэтому начисляются штрафы, увеличивающие сумму, которую в любом случае придется выплатить государству. Поэтому каждый налогоплательщик должен хорошо разобраться в правилах расчета и перечисления налога, а также в нюансах формирования и сдачи отчетности.