Первое правило при оформлении кредита – нужно адекватно оценить собственную платежеспособность, чтобы платежи по нему со временем не стали обременительными для заемщика. Но на этом этапе иногда возникают сложности, поскольку не у всех есть экономическое образование, чтобы правильно произвести необходимые вычисления. Для облегчения задачи здесь собраны все возможные способы для расчета аннуитетных платежей по кредиту, которыми можно воспользоваться для планирования собственного бюджета.

Аннуитетный платеж – это…

Перед практической частью изучения вопроса следует ознакомиться с теорией. В экономической теории аннуитетный платеж – это один из способов ежемесячного платежа по кредиту, когда его сумма остается неизменной на протяжении всего срока кредитования.

При таком способе погашения кредита плательщик одновременно платит и начисленные проценты, и часть суммы основного долга. Но, как правило, вначале ежемесячный взнос преимущественно состоит из процентов по ссуде. Поэтому при расчете аннуитетных платежей по кредиту можно заметить, что данный способ возврата средств не очень выгоден для заемщиков.

Классификация аннуитета

В зависимости от дополнительных условий кредитования, аннуитетные платежи делятся на небольшие группы. Их классификация достаточно разнообразна, однако некоторые виды аннуитетов уже не встречаются или встречаются крайне редко в перечне банковских услуг.

Виды аннуитетов:

- Фиксированные – неизменные на протяжении всего срока кредитования.

- Валютные – размер платежа может меняться в зависимости от колебаний на валютном рынке.

- Индексируемые – могут корректироваться с поправкой на актуальный уровень инфляции.

- Переменные – платежи меняются в зависимости от уровня доходности финансового инструмента.

Механизм расчета аннуитетных платежей по кредиту зависит от их вида. Однако для потребительского кредитования чаще всего используются фиксированные аннуитеты.

Преимущества и недостатки аннуитетных платежей

Расчет аннуитетных платежей по кредиту обычно производится перед его оформлением. Поэтому важно знать, стоит ли вообще заниматься какими-либо вычислениями, или лучше сразу выбрать другой банк для получения ссуды. Чтобы определиться, нужно взвесить все плюсы и минусы аннуитетных платежей.

Преимущества:

- неизменность суммы и даты внесения платежа на протяжении всего срока кредитования;

- доступность практически для всех кредитополучателей вне зависимости от их финансового положения;

- возможность снижения платежа с поправкой на уровень инфляции.

Многим людям аннуитетный способ погашения кредита удобен тем, что, зная точный размер ежемесячного взноса, проще планировать семейный бюджет. Однако с точки зрения экономической выгоды, он имеет несколько существенных недостатков.

Недостатки:

- общая сумма переплаты гораздо выше, чем при дифференцированном способе погашения долга;

- сложность досрочного погашения;

- невозможность перерасчета при желании заемщика досрочно погасить ссуду.

Если рассмотреть пример расчета аннуитетного платежа по кредиту, то сразу становится понятно, что банкам выгодно выдавать клиентам подобные ссуды. Однако некоторые не так гонятся за прибылью, поэтому предоставляют заемщикам более выгодные условия кредитования. Стоит отметить, что среди микрофинансовых организаций таких компаний нет. Поэтому при оформлении заема всегда используются аннуитетный способ погашения долга.

Из чего состоит платеж по кредиту?

Если рассматривать составляющие аннуитетного платежа, можно заметить, что он делится на две части. Первая – фиксированные проценты по кредиту, вторая – часть суммы основного долга. Причем сумма начисленных процентов обычно превышает сумму, идущую на погашение ссуды.

Тело кредита сравнивается с процентами по нему только в середине общего срока кредитования. Далее сумма, которая идет на погашение основного долга, начинает расти, постепенно превышая размер выплат за пользование кредитом. Как уже было сказано ранее, это не выгодно для заемщиков, особенно когда речь идет о долгосрочном кредитовании.

Способы расчета ежемесячного аннуитетного платежа по кредиту

На самом деле, рассчитать точный размер платежа достаточно просто. Причем это можно сделать сразу несколькими способами. Используя хотя бы один из них, можно сориентироваться в предстоящих выплатах и оценить, насколько «подъемной» окажется банковская ссуда.

Способы расчета аннуитетного платежа:

- вручную при помощи формулы;

- с использованием программы Microsoft Excel;

- на сайте банка с помощью кредитного калькулятора.

Каждый из методов расчета при правильном применении даст точную цифру, равную предстоящему размеру платежа. Поэтому, если есть сомнения в правильности уже сделанных вычислений, можно произвести проверку, рассчитав аннуитетный платеж другим возможным способом.

Формула расчета

Расчет процентов по кредиту при аннуитетных платежах вне зависимости от выбранного способа вычислений производится с помощью специальной формулы. Кредитные калькуляторы, мобильные приложения и другое программное обеспечение делает правильные расчеты, отталкиваясь именно от нее.

Общий вид данной формулы выглядит следующим образом:

АП = О * пс / 1 - (1 + пс)-с,

где:

АП – ежемесячный аннуитетный платеж;

О – сумма основного долга;

пс – ежемесячная процентная ставка банка;

с – количество месяцев в сроке кредитования.

Зная формулу, можно запросто произвести необходимые расчеты самостоятельно. Достаточно лишь подставить исходные данные предполагаемого кредита вместо букв, и произвести необходимые математические вычисления при помощи обычного калькулятора. Но чтобы расчет погашения кредита аннуитетными платежами стал наиболее понятным, рассмотрим его на примере.

Пример расчета

Предположим, что заемщик взял в банке ссуду на сумму 50 000 рублей сроком на 5 лет. По условиям кредитного договора годовая процентная ставка по кредиту равна 20 %.

Исходя из формулы, для вычислений необходимо знать ежемесячную процентную ставку. Банки редко указывают данную цифру в кредитном договоре, поэтому нужно найти ее самостоятельно. Для этого нужно воспользоваться формулой:

пс = П / 100 / 12,

где:

П – годовая процентная ставка.

Расчет:

пс = 20 / 100 / 12 = 0,017.

Зная все исходные данные, можно приступать к нахождению аннуитетного платежа по кредиту. Оно выглядит следующим образом:

АП = 50 000 * 0,017 / 1 - (1 + 0,017)-60 = 1336,47 руб.

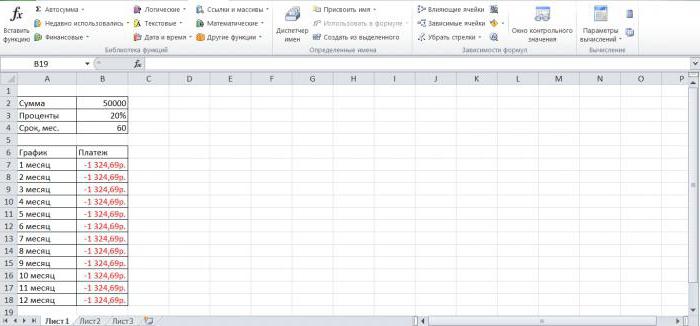

Расчет аннуитетных платежей по кредиту в Excel

Программа Excel – это не просто большая таблица. В ней можно произвести огромное количество вычислений, зная лишь, какие формулы нужно использовать. Для расчета аннуитетного платежа в Excel есть специальная функция – ПЛТ. Чтобы правильно ей воспользоваться, нужно действовать, придерживаясь следующих шагов:

- Заполнить исходные данные (сумма, проценты и срок кредита в ячейках В2, В3, В4 соответственно).

- Составить график погашения кредита по месяцам (А7 -Аn).

- Сделать столбец «Платежи по кредиту» (В7 - Вn).

- Напротив первого месяца в столбце «Платежи по кредиту» ввести формулу

= ПЛТ ($В3/12;$В$4;$В$2) и нажать Enter.

Результат вычислений отобразиться в таблице красным цветом со знаком «-». Это нормально, ведь эти деньги заемщик будет отдавать банку, а не получать. Формула расчета кредита аннуитетными платежами в Excel позволяет сделать вычисления и таким образом, чтобы значения были положительными. С ее помощью банковские сотрудники в считанные минуты могут сделать и распечатать график платежей кредитополучателям, экономя их время.

Чтобы заполнить все месяцы, нужно протянуть ячейку с формулой до конца графика погашения. Но поскольку аннуитетный платеж со временем не меняется, цифры в ячейках будут одинаковые.

Перепроверить полученные данные можно с помощью кредитного калькулятора аннуитетных платежей. Он есть на сайтах всех банков, которые выдают ссуды с таким способом погашения. Для использования кредитного калькулятора понадобятся те же исходные данные, что и для предыдущих способов расчета. Их нужно ввести в отведенные поля для заполнения. И затем программа самостоятельно сделает все расчеты в течение нескольких секунд, дав потенциальному заемщику возможность оценить полученную сумму и хорошенько подумать о предстоящем оформлении кредита.