Налоговый вычет через работодателя. Что это такое? Как и когда им можно воспользоваться? Что необходимо подготовить для воплощения задумки в жизнь? Ответы на все перечисленные вопросы и не только обязательно помогут разобраться с вычетами налогового типа. Это не так трудно, как кажется.

Описание

Оформление налогового вычета - процесс возврата денег за некоторые гражданские расходы. Обычно эта операция проводится после приобретения крупного имущества, оплаты лечения или образовательных услуг. Человеку вернут деньги в счет перечисленного подоходного налога.

На сегодняшний день можно получить налоговый вычет через работодателя или самостоятельно в ФНС. Остановимся на первом раскладе. Он вызывает больше всего вопросов.

Типы вычетов

Какие именно положены возвраты и за что можно их оформить? Вариантов развития событий очень много.

Сегодня можно осуществить возмещение денежных средств за:

- ипотеку;

- покупку недвижимости без кредита;

- оплату образовательных услуг (себя, брата/сестры или детей);

- медицинское обслуживание.

Это наиболее распространенные расклады. Первые два вычета называются имущественными, вторые два - социальными. Об этом знать крайне важно. В противном случае можно столкнуться с невозможностью возмещения денег в счет налогов.

Лимиты по возмещению

Получение налогового вычета через работодателя, как и самостоятельное решение вопроса, имеет определенные ограничения. Законодательством регламентирован предел вычета, то есть определена сумма, превышая которую получить льготу уже невозможно.

Во-первых, в целом за сделку или услугу возмещают тринадцать процентов от суммы расходов, но не более действующих ограничений. Нельзя требовать денег больше, чем гражданин перечислил в госказну в том или ином налоговом периоде.

Во-вторых, существуют предельные суммы вычетов. Они выглядят так:

- имущественный возврат - 260 000 рублей;

- ипотека - 390 000 рублей;

- социальные вычеты - 120 000 рублей;

- за все социальные возвраты в год - 15600 рублей;

- за обучение братьев, детей или сестер - 50000 за одного человека в целом.

Дорогостоящее лечение позволяет обойти эти ограничения. Оно возмещается в размере 13 % от понесенных гражданином расходов.

Основные условия

Налоговый вычет через работодателя оформить не так уж и трудно. Более того, гражданин будет освобожден от бумажной волокиты, которая доставляет людям немало хлопот. Но об этом поговорим позже.

Сначала выясним, при каких условиях потенциальный получатель средств может обратиться за вычетом. Ниже перечислены требования, выдвигаемые государством:

- наличие гражданства РФ;

- у человека есть официальное место трудоустройства;

- потенциальный получатель возврата заключил одну из ранее указанных сделок на свое имя и из своих средств;

- человек перечисляет НДФЛ в размере тринадцати процентов.

Соответственно, если человек работает неофициально или он платит в виде налогов с доходов больше/меньше указанной процентной ставки, право на вычет у него упраздняется.

Важно: если исчерпаны ранее указанные лимиты, требовать возврат нельзя. В нем попросту откажут.

Особенности вычета через начальника

Возврат налогового вычета через работодателя - это процесс, который в конечном итоге будет отличаться от аналогичной операции, проведенной в ФНС напрямую. Чем именно?

Человеку предстоит собрать меньше документов, а также ему потребуется заполнить особый бланк заявления. Его можно попросить как в налоговой, так и у своего начальника.

Кроме того, налоговый вычет за лечение через работодателя (или за любую другую операцию) будет выражен освобождением подчиненного от уплаты НДФЛ. Вычет позволит получать всю сумму зарплаты без налога на доходы. Сколько по времени? Столько, сколько потребуется для исчерпывания положенного возврата. Обычный налоговый вычет при этом выражен одноразовой выплатой в положенном размере. Зарплата гражданина не будет затронута.

Инструкция по получению

Как вернуть налоговый вычет через работодателя? При правильной и своевременной подготовке никаких проблем не будет.

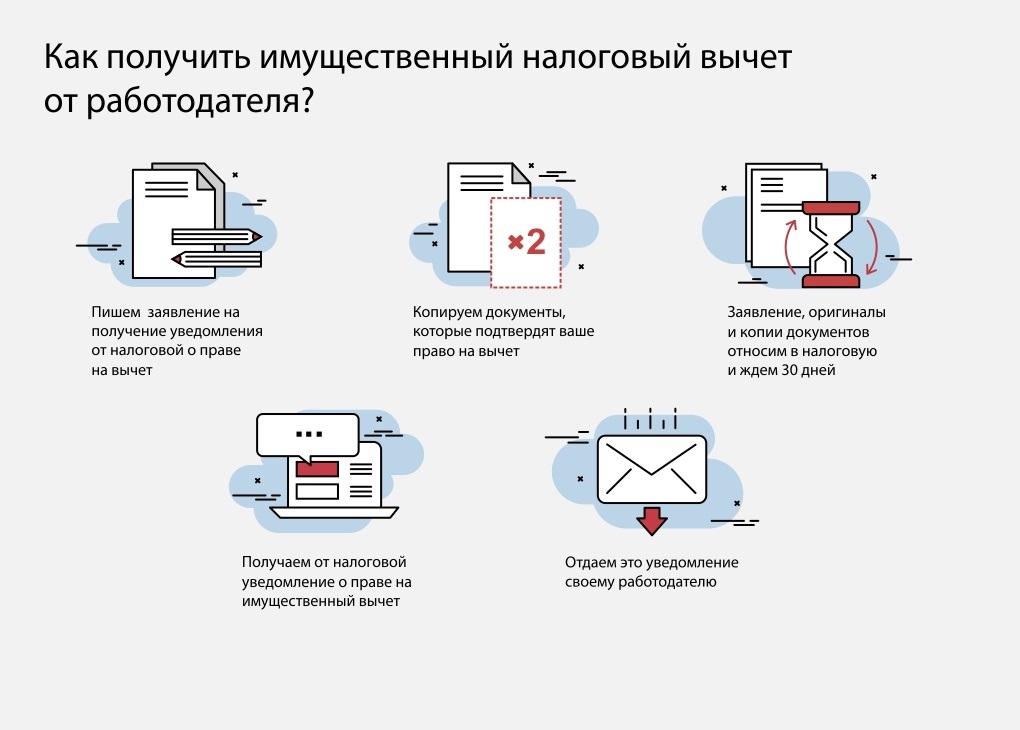

В целом инструкция по реализации поставленной задачи выглядит так:

- Подготовить некий пакет документов. Он будет меняться в зависимости от ситуации. С возможными вариациями документации для того или иного случая ознакомимся позже.

- Написать заявление на предоставление возврата за понесенные расходы.

- Отдать ходатайство работодателю.

- Ждать ответа от начальства и ФНС.

Если гражданин правильно подготовился к операции, ему обязательно вернут деньги. После положительного ответа на ходатайство остается просто получать зарплату в полной мере, без уплаты подоходного налога.

Важно: из-за такого способа возмещения расходов не все граждане интересуются вычетами через работодателя.

Имущественный возврат - документы

Имущественный налоговый вычет через работодателя запросить можно быстро и без особых затруднений. Главное - собрать определенный пакет документов. Он, как уже было сказано, будет меняться в зависимости от ситуации.

Как вернуть налоговый вычет через работодателя? Для возврата имущественного типа придется подготовить:

- удостоверение личности;

- договор купли-продажи;

- выписку ЕГРН;

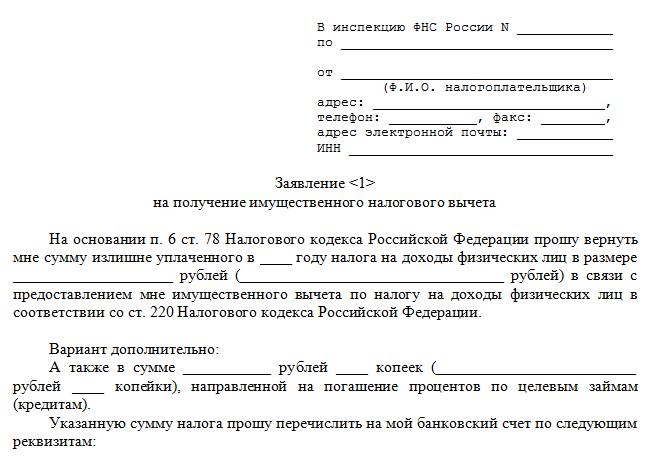

- заявление на возврат;

- акт приема-передачи недвижимости;

- свидетельство о браке (при наличии);

- расписку о передаче денег за сделку.

При оформлении налогового вычета через работодателя гражданину не придется готовить справку о доходах и налоговую отчетность. Это сделает начальник.

Возврат за ипотеку и проценты по ней

Как оформить налоговый вычет через работодателя? Ответ напрямую зависит от того, какой именно тип возврата хочет получить подчиненный. Что потребуется для вычета за ипотеку и проценты по ней?

При подобных обстоятельствах нужно подготовить и принести своему начальнику:

- документ-идентификатор личности;

- справки о правах собственности на объект недвижимости;

- ипотечное соглашение;

- акт приема-передачи имущества;

- график уплаты процентов по кредиту;

- выписки, подтверждающие факт передачи денег за ипотеку.

Кроме того, рекомендуется взять с собой:

- справки о вступлении в брак или о его прекращении;

- свидетельства о рождении детей.

Последние две бумаги могут пригодиться, если у ипотечной недвижимости несколько собственников. Ничего трудного или непонятного в этом нет.

Лечение

Получение налогового вычета через работодателя - это проще, чем кажется. Только такой вариант развития событий не слишком интересует современное население. Связано это с особенностями предоставления выплат.

При запросе возврата подоходного налога за лечение и лекарства просящему пригодятся такие составляющие:

- любой документ, удостоверяющий личность;

- договор на оказание медицинский услуг;

- чеки об оплате оказанных услуг и покупке лекарств;

- выписку с рецептами и заключением врача;

- лицензию медкомпании;

- разрешение на работу того или иного специалиста (если это предусматривает профиль его деятельности).

Если необходимо запросить возврат за лечение близкого родственника, дополнительно придется взять с собой справки о родстве между пациентом и плательщиком. Ими могут служить:

- свидетельства об усыновлении или рождении;

- справки о вступлении в брак.

Желательно все выписки приносить вместе с их копиями. Так удастся справиться с поставленной задачей с минимальными затруднениями. Не все работодатели примут оригиналы документации и самостоятельно отксерокопируют их.

Образовательные услуги - документация для возврата

Необходимо получить налоговый вычет через работодателя? Документы для достижения желаемой цели будут, как уже было подмечено ранее, отличаться. В каждой отдельной ситуации придется готовить разные пакеты справок.

Ранее было сказано, что начальник может предоставить вычет за образовательные услуги. Обычно соответствующая операция предусматривает предъявление работодателю таких выписок:

- справка студента;

- договор на оказание образовательных услуг (на имя получателя);

- выписки, подтверждающие факт перечисления денег за образовательные услуги;

- лицензия организации;

- аккредитация специальности;

- документы, подтверждающие родство со студентом (при необходимости).

Заявление на налоговый вычет через работодателя тоже забывать не стоит. Без соответствующего ходатайства гражданин не сможет претендовать на возврат денег.

Стандартный возврат - описание

Были рассмотрены основные вычеты, с которыми сталкиваются современные граждане. Но есть один тип возврата, положенный только определенным категориям подчиненных. Речь идет о стандартном налоговом вычете "за детей".

При подобных обстоятельствах налоговая база при подсчете НДФЛ будет уменьшена на ту или иную сумму. Она напрямую зависит от количества детей в семье. При этом претендовать на возврат может только тот, кто в год получает менее 350 000 рублей в виде зарплаты.

Размер стандартного вычета

Стандартный налоговый вычет через работодателя запросить может каждый официально работающий гражданин, если у него есть несовершеннолетние дети. Как мы уже говорили, возврат предоставляется в определенных размерах.

А именно:

- 1400 рублей - наличие одного либо двух детей;

- 3000 рублей - 3 и более ребенка в семье;

- 6000 рублей - усыновителям или опекунам ребенка-инвалида при указанных ниже условиях;

- 12000 рублей - родителям детей-инвалидов до 18 лет или на студента-инвалида до 24 лет.

Вычет предоставляется в указанных размерах на каждого ребенка. Воспользоваться этим правом могут и мамы, и папы. Если родитель имеет статус одиночки и он не вступил в брак, допускается двойной возврат.

Справки для стандартного возврата

Как вернуть вычет через работодателя? С самыми распространенными раскладами мы ознакомились. А что делать, если хочется запросить стандартный вычет за детей? Инструкция по реализации поставленной задачи будет точно такой же, как и в описанных ранее ситуациях. Разница заключается только в пакете документов, необходимых для воплощения задумки в жизнь.

Налоговый вычет через работодателя предоставляется, если гражданин принесет начальству:

- прошение установленной формы;

- документ-идентификатор личности;

- СНИЛС;

- свидетельства о рождении или усыновлении детей;

- справки о заключении брака.

В отдельных случаях могут пригодиться:

- выписки о смерти супруга;

- документы о лишении второго родителя соответствующих полномочий;

- нотариально заверенный отказ супруга от вычета.

В действительности все проще, чем кажется изначально. Налоговый вычет через работодателя запросить сможет каждый добросовестный работник. Стандартный возврат прекратится по достижении детьми 18 лет.

Давность обращений

Далее рассмотрим особенности получения вычетов социального и имущественного типа. У этих возвратов есть давность обращения. По истечении определенного срока за те или иные сделки деньги обратно получить не выйдет.

Давность обращений за налоговыми вычетами в России составляет 3 года. В течение этого периода человек может обратиться в ФНС или к работодателю для возмещения подоходного налога. Более того, допускается возмещение денег сразу за 36 месяцев. Это очень удобно, особенно при оформлении вычета за учебу/ипотеку не через своего начальника.

Смена места работы и совместительство

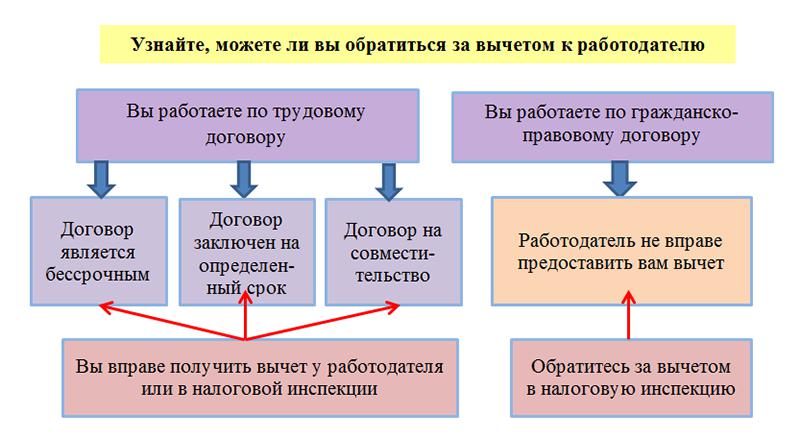

Мы выяснили, как оформить налоговый вычет через работодателя. А как быть, если гражданин меняет место трудоустройства? При подобных обстоятельствах требовать деньги у нового начальника можно со следующего календарного года. В двух местах одновременно услуга не предоставляется.

Если человек трудится по совместительству, допускается получение возвратов сразу в нескольких местах. При этом в ходатайствах на вычет придется указывать порядок распределения средств. Из-за этого многие просто довольствуются возвратом у одного работодателя.