Индикатор Aroon разработал в 1995 году экономист, технический аналитик и автор книг Тушар Чанд, также создавший осцилляторы Chande Momentum и Qstick. С санскрита "арун" переводится как "заря", что свидетельствует о его вере в возможности этого инструмента предсказывать направление движения тренда.

В дей-трейдинге стратегии, основанные на использовании данного индикатора, являются одними из лучших. Они позволяют получить прибыль максимально быстро. Это один из немногих инструментов технического анализа, которые могут помочь добиться постоянного успеха как в торговле по тренду, так и в пределах линий сопротивления и поддержки.

Принцип работы индикатора Aroon

Опытные трейдеры знакомы с ситуацией, когда цена актива движется импульсивно, оставаясь в пределах четко обозначенного диапазона. Она растет или понижается лишь в течение кратковременного периода в течение всей торговой сессии.

Формула расчета данного инструмента подобрана таким образом, чтобы предсказать момент, когда стоимость актива выходит из состояния колебания в пределах ограниченного диапазона, позволяя игрокам открывать длинную или короткую позицию. Она также способна указать, когда цена прекратит движение и начнет консолидироваться.

Трейдеры, предпочитающие торговать в тренде, могут использовать «Арун», чтобы рано начать торговлю и заблаговременно выйти, когда тенденция вот-вот себя исчерпает. Интересно отметить, что стратегии этого инструмента теханализа также могут применяться при торговле в пределах уровней поддержки и сопротивления, поскольку они позволяют формировать сигналы об их прорыве.

Описание

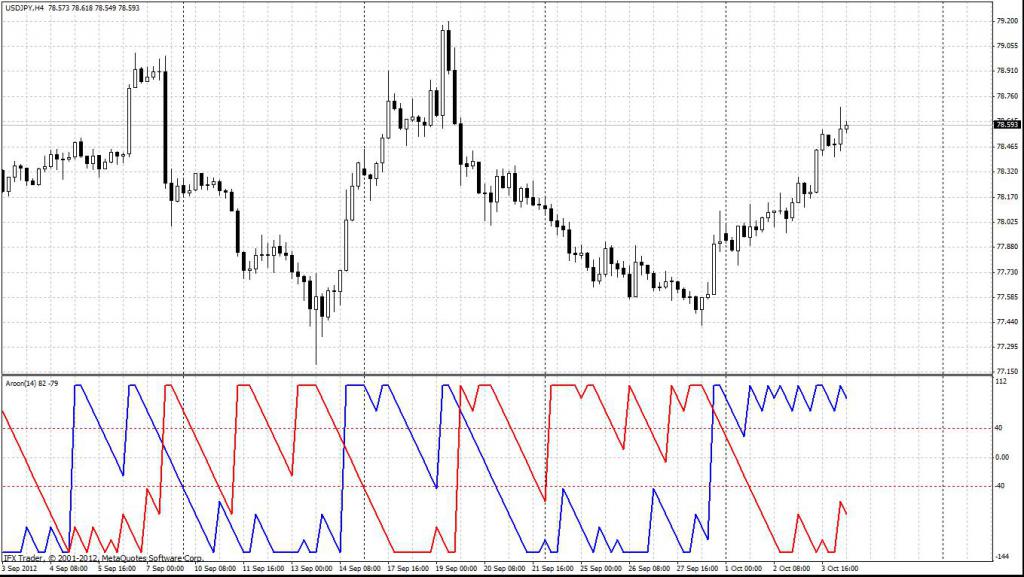

Индикатор Aroon основан на двух графиках, которые обычно расположены вверху и внизу ценовой диаграммы.

Формула для расчета верхней линии Aroon Up следующая: [(число периодов) - (число периодов после пика цены)] / (число периодов)] x 100.

Индикатор Aroon Down вычисляется аналогично: [(число периодов) - (число периодов после минимальной цены)] / (число периодов)] x 100.

Хотя для вычисления данного показателя трейдер может выбрать любой период времени, большинство игроков стандартно использует число 25. Эксперты рекомендуют применять именно эту стратегию, так как это позволит «синхронизироваться» с другими участниками рынка.

Интерпретация

Как можно убедиться, индикатор осциллирует между максимальным значением 100% и минимальным значением 0%. В принципе, можно проанализировать взаимосвязь между линиями «Аруна» и интерпретировать движение цены так:

- когда рыночные тенденции меняются от бычьих к медвежьим, и наоборот, Aroon Up и Down пересекаются и меняются местами;

- если тренд стремительно изменяется, индикатор демонстрирует экстремальные уровни;

- когда рынок консолидируется, линии «Аруна» параллельны друг другу.

Определения направления тренда

Взаимное положение линий индикатора позволяет легко определить направление движения цены. Если Aroon Up пересекает Aroon Down снизу вверх, формируется сигнал о том, что рынок вот-вот начнется бычий разворот. И наоборот, если Aroon Down пересекает Aroon Up сверху вниз, можно уверенно говорить о потенциальном медвежьем движении.

Однако не следует размещать заказ на покупку или продажу при каждом новом пересечении, потому что это свидетельствует об изменении существующей тенденции. Вместо этого, прежде чем открывать новую позицию в направлении, предложенном Aroon, необходимо дождаться, когда цена пробьет диапазон или линии тренда.

Интерпретация с экстремальными показаниями

Как и большинство осцилляторов, показания индикатора Aroon можно интерпретировать на основе того, где его линии расположены на диаграмме по сравнению со значением соответствующих уровней, которые он представляет.

Ключевыми значениями графика, за которыми нужно следить, являются 80 и 20 процентов. Если нужно узнать, повышается ли цена, достаточно подождать, пока линия Aroon Up переместится выше уровня 80 %. А если Aroon Down опустится ниже 20, то это подтвердит бычий тренд. В такой ситуации следует разместить заказ на покупку, основываясь на правилах торговой системы.

В отличие от этого, если необходимо открыть короткую позицию, когда цена преодолевает уровень поддержки, индикатор «Арун» можно использовать для подтверждения медвежьего импульса. Для этого график Aroon Down должен быть ниже 20 %, а Aroon Up – наоборот, выше 80 %.

Однако если один из графиков достигает уровня 100 %, всегда нужно следить за рынком и пытаться защитить свою прибыль, перемещая стоп-приказ ближе к цене. Это связано с тем, что график на уровне 100 % указывает на то, что тренд слишком долго развивается и может быть перекуплен или перепродан, и очень скоро произойдет разворот. Такая стратегия позволяет использовать индикатор Aroon для бинарных опционов.

При сильном движении не стоит покидать рынок в целом, потому что любая небольшая коррекция цены фактически предложит еще одну возможность увеличить позицию.

Например, если линия Aroon Up касается уровня 100 %, а затем опускается до 90%, но все еще расположена над Aroon Down, это указывает на откат, и можно увеличить свою длинную позицию, а не закрывать ее. Аналогично во время спада следует поступать наоборот и попытаться нарастить свою короткую позицию.

Интерпретация параллельных линий

Интересным аспектом применения индикатора Aroon в дневной торговле является возможность его использования на рынках с ограниченным разбросом цен. Когда стоимость актива консолидируется в узких пределах, графики Aroon Up и Aroon Down параллельны друг другу. Периоды консолидации случаются на уровнях ниже 50 %, когда ни медвежий, ни бычий тренд не имеют достаточной силы. Это особенно справедливо, когда обе линии индикатора в унисон движутся вниз.

Трейдерам, торгующим в пределах линий сопротивления и поддержки, которым нравится заходить в короткую позицию на пике диапазона и открывать длинную на линии поддержки, индикатор «Арун» может помочь определить зоны консолидации цен и воспользоваться преимуществами такой торговой стратегии.

Если графики Aroon Up и Down параллельны, то это указывает на то, что скоро произойдет прорыв.

Таким образом, всегда нужно уделять особое внимание движению цены в верхней и нижней частях диапазона, когда графики Aroon параллельны, так как она может пробить линию сопротивления и устремиться в любом направлении. Поэтому следует быть очень осторожным.

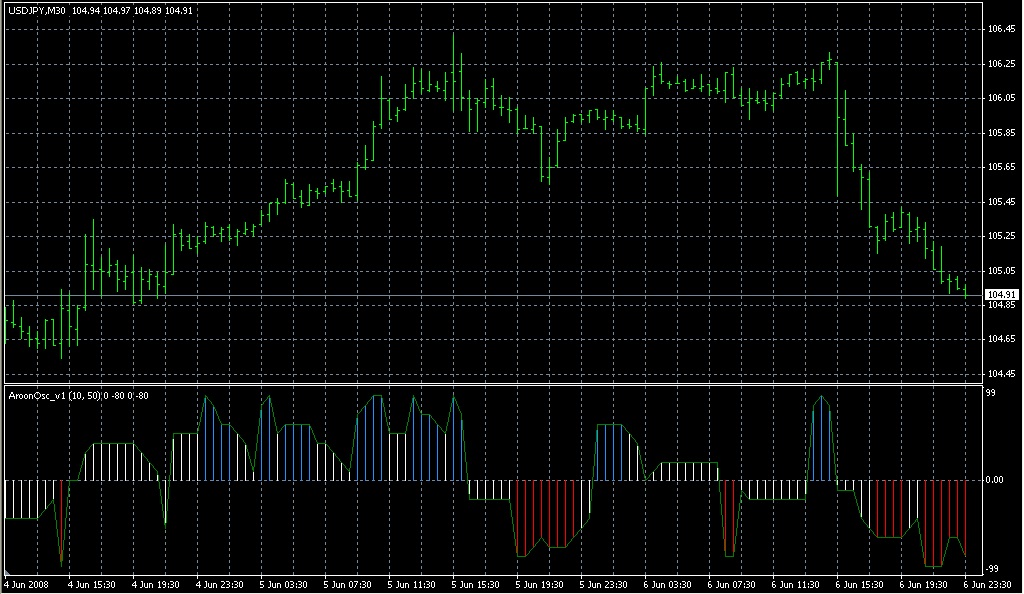

Осциллятор Aroon

Помимо индикатора «Арун», многие пакеты технического анализа также предлагают дополнительный одноименный инструмент – осциллятор. Его значение вычисляется вычитанием значения Aroon Down из Aroon Up. Например, если Aroon Up в определенное время равно 100 %, а значение Aroon Down = 25 %, то индикатор Aroon Oscillator будет равен 100 % - 25 % = 75 %. Если же Aroon Up равен 25 %, a Aroon Down = 100 %, то отметка осциллятора будет находиться на уровне -75 %.

Часто осциллятор располагается под основным графиком «Аруна» в виде отдельной гистограммы, чтобы можно было видеть силу текущего тренда.

Если значение осциллятора положительное, то цена образует новые максимумы чаще новых минимумов. И наоборот, отрицательный уровень свидетельствует о преобладании негативных тенденций. Поскольку осциллятор большую часть времени является либо положительным, либо отрицательным, это облегчает его интерпретацию. Например, уровень выше +50% отражает сильное движение вверх, а ниже -50 % – мощный медвежий тренд.

Aroon и ADX

Опытные трейдеры могут легко заметить, что «Арун» ведет себя подобно индексу средней направленности ADX. Однако следует понимать, что между ними существуют ключевые различия.

Если проанализировать их формулы, можно обнаружить, что индикатор Aroon использует только один важный параметр – время. Верхняя и нижняя линии представляют собой процентную долю времени между началом расчетного периода и моментом достижения максимальной и минимальной цены. Это означает, что графики «Аруна» могут указывать силу и направление тренда.

С другой стороны, ADX не способен измерить направление движения. Для этого понадобятся такие его компоненты, как индикаторы отрицательной и положительной направленности -DI и +DI.

Более того, ADX использует более сложную формулу и индекс среднего истинного диапазона ATR для «сглаживания» диаграммы, которая имеет встроенное отставание. Осциллятор Aroon быстрее реагирует на изменение ценового действия по сравнению с ADX, поскольку в формуле нет сглаживающих или взвешивающих факторов.

В заключение

Индикатор Aroon - отличный инструмент, который должен иметь в своем арсенале каждый трейдер. Это визуальное представление движения рынка, которое можно легко интерпретировать, чтобы принять решение в соответствии с направлением и импульсом цены. Также можно значительно повысить шансы на прибыльную сделку, если построить методику торговли вокруг «Аруна» в сочетании со стратегией прорыва или любыми другими, основанными на движении цены. Индикатор очень хорошо предсказывает как тренды, так и периоды консолидации, а также формирует сигналы в сочетании с другими инструментами технического анализа.