Среднерыночное значение полной стоимости потребительского кредита ЦБ РФ – это вынужденная мера регулирования банковских процентов по кредитам среди кредитных организаций. Цель нововведения – снизить нагрузку на заемщиков, обязав банки придерживаться ограничений. Несмотря на то что такая мера существует уже несколько лет, многие мало знают, что это такое, для чего она нужна и какие последствия от ее применения.

Что представляет собой

Среднерыночное значение полной стоимости потребительского кредита – это сумма всех платежей должника за время действия кредита. В это значение входят, помимо суммы задолженности и его стоимости, расходы на оформление документов, комиссионные, расходы на страхование вкладов.

Основная задача, которую Центральный Банк решает таким образом – это не допустить закабаления физических лиц различными кредитными организациями, что в условиях низкой финансовой грамотности населения и несовершенства конкуренции на рынке потребительских кредитов оказалось возможным.

Как рассчитать

В качестве базы для расчета среднерыночного значения полной стоимости потребительского кредита ЦБ использует данные около сотни банков. Однако для каждого типа кредитной организации действуют свои значения. При расчете также принимают во внимание цели, на которые выдается ссуда.

Так, на покупку автомобилей (автокредит) установлено одно значение, для покупки в кредит бытовой электроники - другое. При расчете учитывается размер кредита и срок, на который он выдается, а также то, как часто будут происходить платежи. Со своей стороны заемщик способен провести расчет самостоятельно, воспользовавшись следующей формулой:

ПСК = сумма кредита + расходы на оформление, страховка + размер переплаты по ссуде.

Если заемщик провел расчет, и оказалось, что банк или какая-либо другая организация, в которой он взял ссуду, превысила указанный на сайте ЦБ лимит более чем на треть, он вправе обратиться либо в банк, либо в суд с требованием пересмотреть условия кредитного договора. Все финансовые организации обязаны придерживаться среднерыночного значения полной стоимости кредита Банка России, если они хотят сохранить лицензию и продолжить работу.

Где узнать

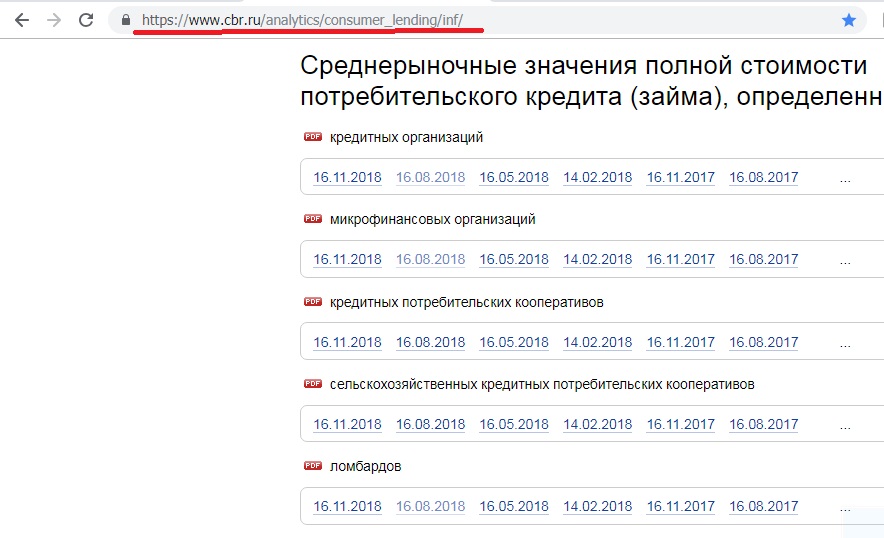

Размер принятого значения можно узнать из периодических изданий («Российская газета», «Коммерсант») и на сайте Банка. Также они публикуются на ресурсах коммерческих банков, но такая информация может вызывать сомнения, учитывая то, что эти финансовые учреждения нередко наживаются на финансовой неграмотности заемщиков.

На сайте размещены нормативные значения для каждого типа кредитной организации. Перерасчет ставки происходит ежеквартально. Это означает, что Центральный Банк России публикует данные о размере максимально допустимого значения на своем сайте каждые четыре месяца.

Причины такого жесткого контроля

Необходимость жестко регулировать среднерыночное значение полной стоимости кредита возникла из-за злоупотреблений в сфере кредитования. Навязывание банками скрытых надбавок, комиссионных, страховых и прочих платежей заемщикам ведет к увеличению стоимости кредита.

В условиях снижения покупательной способности такие факторы ведут к повышенному риску просрочки со стороны заемщика. Рост неоплаченных платежей – это одна из основных угроз стабильности банковской системы. Банку России пришлось такими жесткими мерами регулирования ограничить "аппетиты" кредитных организаций.

Наиболее сильные ограничения пришлось вводить в отношении микрофинансовых организаций. Для российского финансового рынка этот тип кредитных организаций достаточно новый, поэтому к ним особое внимание со стороны Центрального Банка. И хотя среднерыночное значение полной стоимости кредита от ЦБ РФ для этого типа кредитных услуг выше, чем для других аналогичных организаций, к ним предъявляют дополнительные ограничения не только относительно размера процента, но и суммы переплат за год, исходя из размера кредита.

Особенности правового регулирования

Основным регулирующим правовым документом является закон «О потребительском кредите». В соответствии с текстом закона этот параметр должен рассчитываться ежеквартально для каждого вида кредитной организации.

Результаты публикуются на официальном сайте или «Вестнике». В свою очередь, коммерческие кредитные учреждения обязаны придерживаться указанных в документе нормативов. Согласно этому закону, банки не имеют права превышать среднерыночное значение полной стоимости потребительского кредита ЦБ более чем на 1/3 от указанного на сайте ЦБ. То есть, если установлено значение в 30 %, то максимальный процент отклонения составляет не более 10 %. В них входят расходы заемщика на страхование, комиссионные и прочие сопутствующие платежи. Закон действует по отношению ко всем видам кредитных организаций. Для каждого из них рассчитан свой процентный коридор.

Что это значит для заемщика

Для заемщика это также означает, что он может рассчитывать на то, что итоговая сумма взятого им кредита, даже при наличии просрочки, не будет больше определенного, установленного Центральным Банком размера. Он может быть уверен в том, что банк не вправе будет навязать ему услуги, сумма которых вместе с основным долгом превысит среднерыночное значение полной стоимости потребительского кредита ЦБ. Однако это также означает, что банки с большей долей вероятности ужесточат требования к заемщикам, что может привести к тому, что должник, который имеет несколько кредитов и хочет взять еще один, получит отказ.