Чистая приведенная стоимость — это сумма всех будущих денежных потоков (положительных и отрицательных) в течение всего срока действия инвестиций, дисконтированных до настоящего времени. Пример расчета NPV является формой внутренней оценки и широко используется в финансах и бухгалтерском деле для определения стоимости бизнеса. А также для инвестиционной безопасности, проекта капиталовложений, нового предприятия, программы снижения затрат и всего, что связано с движением денежных средств.

Чистая приведенная стоимость

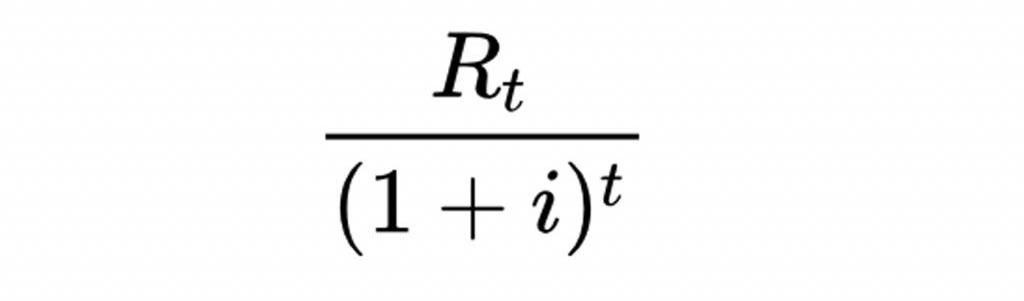

Формула выглядит следующим образом.

Прежде чем рассматривать пример расчета NPV, стоит определиться с некоторыми переменными.

Z1 = первый денежный поток во времени.

r = диапазон всех скидок.

Z2 = второй денежный поток во времени.

X0 = отток финансовых средств за нулевой период (то есть цена покупки, деленная на начальные инвестиции).

Определение чистой приведенной стоимости

Пример расчета NPV используется, чтобы помочь установить, сколько стоит инвестиция, проект или любая серия денежных потоков. Это всеобъемлющий показатель, так как он учитывает все доходы, расходы и капитальные затраты, связанные с вложением средств в свободный финансовый капитал.

Помимо учета всех доходов и расходов, в примере расчета NPV также учитывается время каждого денежного потока, что может оказать значительное влияние на текущую стоимость инвестиций. Например, лучше иметь приток финансовых средств раньше, а отток — позже, а не наоборот.

Почему денежные потоки обесцениваются?

Если рассматривать пример расчета проекта NPV, то можно обнаружить, что анализ чистой приведенной стоимости дисконтируется по двум основным причинам:

- Первая: для корректировки риска инвестиционной возможности.

- Вторая: для учета временной стоимости денежных средств.

Первый пункт (чтобы учесть риск) необходим, потому что не все компании, проекты или инвестиционные возможности имеют одинаковый уровень потенциальных потерь. Иными словами, возможность приобретения денежного потока по казначейскому чеку намного выше, чем вероятность получения точно таких же финансовых благ от молодого технологического стартапа.

Чтобы учесть риск, ставка дисконтирования должна быть выше для более смелых инвестиций и ниже для безопасных. Пример расчета проекта NPV через призму потерь можно привести следующий. Казначейства любой страны считаются участниками безрисковых ставок, а все остальные инвестиции измеряются тем, насколько больше риска они несут по сравнению с первым вариантом.

Второй пункт (для учета стоимости денег во времени) необходим, потому что из-за инфляции, процентных ставок и альтернативных издержек, финансы тем ценнее, чем быстрее их получают. Например, получение 1 миллиона долларов сегодня намного лучше, чем эта же сумма, заработанная пять лет спустя. Если деньги поступят сегодня, их можно будет инвестировать и получать проценты, поэтому через пять лет они будут стоить намного больше первоначального вложения.

Пример расчета NPV irr

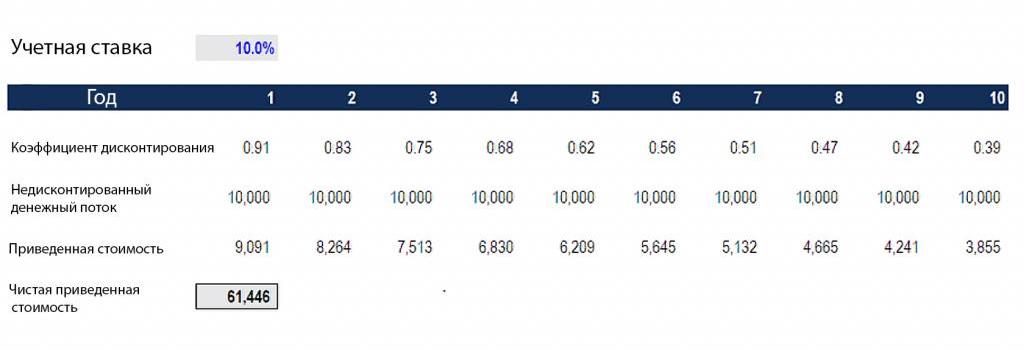

Сейчас стоит рассмотреть то, как можно рассчитать чистую приведенную стоимость ряда денежных потоков. Как можно заметить на скриншоте ниже, предполагается, что инвестиции будут приносить 10 000 долларов в год в течение 10 лет, а требуемая ставка дисконтирования составляет целых 10 %.

Окончательный результат примера расчета инвестиционного проекта NPV заключается в том, что стоимость этих вложений сегодня составляет, допустим, 61 446 долларов. Это означает, что рациональный вкладчик будет готов заплатить максимум до 61 466 как можно раньше, чтобы получать 10 тысяч каждый год в течение декады. Заплатив эту цену, инвестор получит внутреннюю норму прибыли (IRR) в размере 10 %. А вложив менее 61 000 долларов, вкладчик заработает NPV, превышающую минимальный процент.

NPV формула расчета, пример Excel

Данная программа предлагает две функции для определения чистой приведенной стоимости. Эти две модели используют одну и ту же математическую формулу, показанную выше, но экономят время аналитика на вычисление в полной форме.

Обычная функция NPV = NPV предполагает, что все денежные потоки в серии происходят через равные промежутки времени (то есть это годы, кварталы, месяца, недели и так далее) и не допускает изменений в этот период.

А пример расчета NPV инвестиционного проекта в Excel, при функции XNPV = XNPV позволяет применять конкретные даты к каждому денежному потоку, чтобы они могли иметь нерегулярные интервалы. Эта модель может быть очень полезной, поскольку финансовая выгода часто неравномерно распределена, и для ее положительной реализации требуется повышенный уровень точности.

Внутренняя норма доходности

IRR — это ставка дисконтирования, при которой чистая приведенная стоимость инвестиций равна нулю. Иными словами, это сложный годовой доход, который вкладчик ожидает получить (или фактически заработал) в течение срока действия вложенных финансов.

А также можно рассмотреть пример формулы расчета NPV в таком формате. Если ценная бумага предлагает серию денежных потоков со средним в 50 тысяч долларов, и инвестор платит ровно эту сумму, тогда чистая приведенная стоимость вкладчика составляет 0 долларов. Это означает, что они будут зарабатывать независимо от ставки дисконтирования под залог. В идеале инвестор должен заплатить менее 50 000 долларов и, следовательно, получить IRR, превышающий ставку дисконтирования.

Как правило, вкладчики и менеджеры бизнеса при принятии решения рассматривают как NPV, так и IRR в сочетании с другими цифрами.

Отрицательная и положительная чистая приведенная стоимость

Если в примере NPV irr pi расчет проекта или инвестиций является отрицательным, это означает, что ожидаемая норма прибыли, которая будет на нем заработана, меньше, чем ставка дисконтирования (требуемая барьерная единица). Это необязательно означает, что проект «потеряет деньги». Он может очень хорошо генерировать бухгалтерскую прибыль (чистую), но, при этом, поскольку норма доходности меньше, чем ставка дисконтирования, считается, что она разрушает стоимость. Если NPV является положительным, это создает ценность.

Приложения в финансовом моделировании

Чтобы оценить чистый дисконтированный доход NPV расчета в примере, аналитик создает подробную модель DCF и узнает стоимость денежных потоков в Excel. Эта финансовая разработка будет включать все доходы, расходы, капитальные затраты и детали бизнеса. Как только основные предположения будут выполнены, аналитик может построить пятилетний прогноз трех финансовых отчетов (о прибылях и убытках, бухгалтерский баланс и денежный поток) и рассчитать свободный финансовый строй фирмы (FCFF), также известный как вольный поток наличности. Наконец, конечная стоимость используется для оценки компании за пределами прогнозируемого периода, и все денежные потоки дисконтируются обратно в настоящее время по средневзвешенной стоимости капитала фирмы.

NPV проекта

Оценить задачу обычно проще, чем весь бизнес. Аналогичный подход используется, когда все детали проекта смоделированы в Excel, однако, прогнозируемый период будет действителен во время осуществление задумки, и не будет никакого конечного значения. Как только свободный денежный поток рассчитывается, он может быть дисконтирован обратно в настоящее время либо по WACC фирмы, либо по соответствующей ставке барьера.

График чистой приведенной стоимости (NPV) с течением времени

Примеры притока в расчете NPV — это наиболее часто используемый метод оценки инвестиционных возможностей. И, конечно же, у него есть некоторые недостатки, которые следует тщательно рассмотреть.

Ключевые проблемы для анализа NPV включают:

- Длинный список предположений должен быть прописан и сделан в обязательном порядке (занимает слишком много времени).

- Чувствителен к небольшим изменениям в предположениях и драйверах.

- Легко манипулировать, чтобы получить желаемый результат.

- Не может охватывать выгоды, а также воздействия второго и третьего порядка (т. е. для других частей бизнеса).

- Предполагает постоянную ставку дисконтирования с течением времени.

- Точную корректировку рисков сложно выполнить (сложно получить данные о корреляциях, вероятностях).

Формула

Каждый приток или отток денежных средств дисконтируется до его текущей стоимости. Следовательно, NPV является суммой всех слагаемых,

T - время движения денежных средств.

i — ставка дисконтирования, то есть доход, который может быть получен за единицу времени для инвестиций с аналогичным риском.

RT — чистый денежный поток, т. е. приток или отток средств в момент времени t. В образовательных целях, R0 обычно ставится слева от суммы, чтобы подчеркнуть ее роль в инвестициях.

Результат этой формулы умножается на годовой чистый приток финансирования и уменьшается на первоначальные денежные затраты, отражающие текущую стоимость. Но в тех случаях, когда потоки не равны по сумме, тогда для ее определения будет использоваться предыдущая формула. То есть нужно рассчитываться каждый NPV в отдельности. Любой поток денежных средств в течение 12 месяцев не будет дисконтироваться для целей, тем не менее, обычные первоначальные инвестиции в течение первого года R0 суммируются как отрицательный поток.

Учитывая пару (T, RT) где N общее количество периодов, чистая приведенная стоимость будет.

Учетная ставка

Сумма, используемая для дисконтирования будущих денежных потоков до приведенной стоимости, является ключевой переменной этого процесса.

В фирмах со средневзвешенной стоимостью капитала (после уплаты налогов) она часто используется, но многие люди считают, что целесообразно применять более высокие ставки дисконтирования для корректировки риска, издержек и других факторов. Переменная величина с более затратными ставками, применяемыми к денежным потокам, происходящим далее на протяжении промежутка времени, может использоваться для отражения премии за кривую доходности по долгосрочным долгам.

Другой подход к выбору коэффициента дисконтирования заключается в определении ставки, которую может вернуть капитал, необходимый для проекта, если он будет инвестирован в альтернативное предприятие. Если, например, определенная сумма для предприятия А, может заработать 5 % в другом месте, то необходимо использовать эту ставку дисконтирования в расчете NPV, чтобы можно было провести прямое сравнение между альтернативами. С этой концепцией связано использование суммы реинвестирования фирмы. Коэффициент может быть определен как норма прибыли для инвестиций фирмы в среднем. При анализе проектов в условиях ограниченного капитала может оказаться целесообразным использовать коэффициент реинвестирования, а не средневзвешенную стоимость капитала фирмы в качестве коэффициента дисконтирования. Он отражает альтернативную стоимость инвестиций, а не возможную более низкую сумму.

NPV, рассчитанный с использованием переменных ставок дисконтирования (если они известны в течение срока действия инвестиций), может лучше отражать ситуацию, чем по постоянной ставке дисконтирования для всей продолжительности инвестиций.

Для некоторых профессиональных вкладчиков их фонды стремятся к достижению определенной нормы прибыли. В таких случаях эта доходность должна быть выбрана в качестве ставки дисконтирования для расчета NPV. Таким образом, можно сделать прямое сравнение между прибыльностью проекта и желаемой нормой.

В некоторой степени выбор ставки дисконтирования зависит от того, как она будет использоваться. Если цель состоит в том, чтобы просто определить, добавит ли проект ценность для компании, может быть целесообразно, использовать средневзвешенную стоимость капитала фирмы. Если попытаться сделать выбор между альтернативными инвестициями, чтобы максимизировать стоимость фирмы, корпоративный уровень реинвестирования, вероятно, будет лучшим выбором.