Чтобы понять, что такое рублевая ликвидность, необходимо разобраться в некоторых аспектах экономики. Попробуем проследить путь денег, в частности рублей, от компаний или предприятий до ЦБ и наоборот, поскольку все операции с рублями так или иначе завязываются на Центральном банке России. Так происходит потому, что именно ЦБ является главным кредитором как коммерческих банков, так и крупных компаний.

Рублевая ликвидность ЦБ – инструмент влияния на экономику страны

Не секрет, что любой бизнес может жить и развиваться успешно с привлечением кредитных средств. Чтобы закупить оборудование, нанять людей, организовать работу и т. д., необходимы большие деньги. Предприниматели размахом поменьше ищут их в коммерческих банках, а сами эти банки, соответственно, занимают рубли у Центрального банка. Теперь можно дать первое определение того, что такое рублевая ликвидность. Это то количество рублей, которым располагает Центробанк, чтобы занять различным организациям, банкам в течение ограниченного количества времени.

Таким образом, Центробанк может управлять общим количество рублей, которые ходят в стране, и использовать этот параметр, чтобы влиять на некоторые аспекты экономики, в первую очередь, на курс рубля. Логика тут простая: чем меньше рублей есть в свободном доступе, тем крепче национальная валюта и наоборот. Исходя из этого, мы можем ответить на вопрос о том, что такое рублевая ликвидность по-другому: это эффективный инструмент Центробанка, как главного регулятора экономики страны.

Как ЦБ использует рублевую ликвидность в качестве инструмента влияния?

Главные обязанности ЦБ, на которые влияет рублевая ликвидность:

- обеспечение устойчивости национальной валюты,

- удержание уровня инфляции на определенном уровне,

- обеспечение устойчивого функционирования банковской системы.

Достичь поставленных целей ЦБ может различными инструментами, но один из наиболее действенных - это рублевая ликвидность ЦБ. Как это работает на практике? Самая простая схема, которая объясняет рассматриваемый нами инструмент: если рублевая ликвидность снижается, то рубль укрепляется, и наоборот. Центробанк может перераспределять потоки рублей на совершение одних операций и наоборот - устанавливать ограничение для других. В частности, существует лимит на рублевую ликвидность по валютному свопу. Что это такое?

Что такое валютный своп и зачем он нужен?

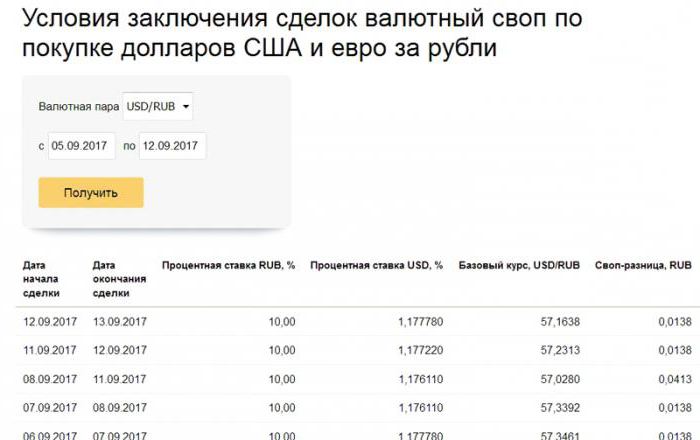

Валютный своп – это инструмент рефинансирования, финансовые средства для которого предоставляет банк России. Обеспечением для сделок служит иностранная валюта. Устанавливается фиксированная процентная ставка, которая ежедневно публикуется на сайте ЦБ (картинка ниже). Валютным свопом называют срочную обменную операцию, которую совершают две стороны, по покупке/продаже валюты на условиях спот, то есть оплаты сразу. Фактически совершаются две операции: одна на покупку иностранной валюты с оплатой здесь и сейчас по текущему курсу, вторая – на обратную продажу этой же валюты через определенный срок на условиях форвард, то есть по заранее оговоренному курсу.

История операций «валютный своп»

Контракты этого типа считаются сравнительно молодыми – впервые валютный своп начали использовать лондонские банкиры еще в 1979 году. Однако только через два года финансовый мир оценил этот инструмент в полной мере. Первыми участниками таких сделок стали компания IBM, концерн Salomon Brothers и Всемирный банк. В России предоставлять ликвидность с использованием контрактов типа «валютный своп» начали только осенью 2002 года и только для обменных операций с долларом. Позже в 2005 появилась возможность совершать такие сделки с евро.

Что такое рублевая ликвидность? Почему она важна при заключении сделок валютный своп?

Рассмотрим на примере. Допустим, компания №1 хочет закупить для своего производства оборудование в США, для этого ей нужны доллары. Казалось бы, простой путь: занять доллары у ЦБ, который выделяет ежедневно определенное количество рублей для покупки валюты по текущему курсу, и затем купить оборудование. За полученную (в рублях!) прибыль отдать долг по кредиту опять же по текущему курсу. Но курс к этому времени может существенно измениться и оказаться крайне убыточным для компании. Вместо этого совершается сделка по типу валютного свопа (обмена). Это своего рода страхование описанной выше сделки.

Теперь компания №1 ищет компанию №2, которая имеет доллары, но нуждается в нашей национальной валюте, например, хочет купить нефть. Две эти компании либо напрямую, либо через посредника, заключают договор, который состоит их двух частей. В первой части компания №1 покупает доллары у компании №2 и продает ей рубли по текущему курсу, что называется здесь и сейчас. Во второй части обе компании договариваются, что через определенное время они совершат обратную обменную операцию по заранее оговоренному курсу. Это лишь примерная схема, поскольку сделки могут заключаться через дилеров и брокеров, и компании №1 и №2 могут даже не подозревать о существовании друг друга. Суть в том, что ни одна из них не пострадает из-за изменений курса валюты в будущем. Их потери ограничиваются стоимостью операции своп, которая чаще всего не превышает 1%, а в ряде случаев может быть проведена бесплатно.

Для проведения таких операций деньги опять же берутся у ЦБ, все операции с которым рассчитываются по текущему курсу рубля. Вот, что такое рублевая ликвидность, с ее помощью ЦБ может влиять на экономику страны.