При подходе к деньгам простой арифметический и, вроде как бы логический подход, не всегда работает. Казалось бы, если один равен одному, то и один рубль равен одному рублю всегда и везде. Это правильно, но только тогда, когда речь идет не о времени.

Концепция

Стоимость денег во времени связана с тем, что до тех пор, пока существуют альтернативные и разнообразные возможности получения дохода, стоимость денег всегда будет зависеть от того момента времени, когда предполагается их получение. Поскольку существует возможность получения процентов на имеющиеся денежные средства, постольку, чем скорее поступает доход от финансового инструмента или бизнеса, тем лучше. Здесь под «скорее», также имеется в виду и чаще, то есть чем скорее и/или с большей периодичностью поступает доход, тем лучше. Поэтому при принятии любых инвестиционных решений постоянно следует учитывать концепцию изменения стоимости денег с течением времени, или будущую стоимость денег. По сути, эта концепция предполагает приведение к «общему знаменателю» денежных средств, разнесенных во времени.

Инфляция

Любая экономика мира подвержена инфляционным процессам, заключающимся в постоянном повышении цен на товары и услуги. Размеры инфляции могут быть катастрофичными, как, например, в Венесуэле или Сомали, да и в России в начале 90-х годов, но также и умеренными, и достаточно комфортными для народного хозяйства. То есть цены постоянно и неуклонно растут, поэтому на один рубль сегодня можно купить, пусть на чуть-чуть, но больше, чем на тот же рубль завтра.

Таким образом, к концепции изменения стоимости денег во времени можно подходить с двух разных сторон. С одной стороны, сегодняшние деньги могут быть инвестированы под проценты и дать доход. То есть происходит наращивание упущенной выгоды. С другой стороны, лежащие без движения денежные средства, постоянно теряют свою ценность, выраженную в количестве товаров и услуг, которые на эти деньги можно приобрести. В обоих вариантах ключевым вопросом становится определение будущей стоимости денег, имеющихся сейчас в наличии. Это актуально, как для бизнеса, так и для физического лица.

Простые и сложные проценты

Вложение денег в различные финансовые инструменты осуществляется под проценты, процентами же измеряется также и доходность любого бизнеса. Существует два общепринятых способа начисления процентов на инвестированную сумму. Простые проценты, как следует из их названия, вычисляются очень просто. Обычно речь идет о годовых процентах. Сумму дохода за год можно определить, взяв объявленный процент доходности за год от инвестированной суммы. Простые проценты начисляются по сберегательным сертификатам, купонным доходам облигаций, по отдельным видам банковских вкладов и в ряде других случаев. Отличие сложных процентов от простых заключается в частоте начисления процентов и постоянном изменении суммы, на которую эти проценты начисляются. Если для определения дохода по простым процентам достаточно знать значение годового процента и период вложения, то для сложных процентов к этому добавляется периодичность выплат, а также факт капитализации, то есть присовокупление полученных процентов к основной сумме вложений. Расчет сложных процентов ведется по формуле, предусматривающей возведение в степень процентной ставки количеством начислений за весь период инвестирования. Именно по сложным процентам ведутся основные расчеты по оценке эффективности того, или иного вложения денег.

Развитие концепции сложных процентов

Будущая стоимость денег – это ничто иное, как сумма, до которой возрастут текущие инвестиции за период с их вложения с начислением сложных процентов до конца срока вложения. Иногда это называется «наращенной стоимостью». Формула будущей стоимости денег полностью идентична формуле для расчета сложных процентов:

FV = PV * (1+ E)ⁿ

FV (future value) – будущая стоимость денег;

PV (present value) – настоящая стоимость денег;

Е – процентная ставка за один период начисления;

N - количество периодов начислений.

Поскольку здесь речь идет не о вкладе в конкретный банк, где ставка процента жестко определена этим банком, а об определении будущей стоимости имеющихся денежных средств, крайне важным является вопрос об определении ставки процента. Существует много подходов к решению этого вопроса. К основным из них можно отнести:

- средняя ставка банковского процента по определенному региону, сложившаяся на рынке к моменту вложения денег;

- учетная ставка Центрального банка страны;

- зафиксированный уровень инфляции, либо по товарам народного потребления, либо по ценам промышленности, в зависимости от объекта;

- прогнозные ставки инфляции, утверждаемые Минэкономразвития;

- ставки ЛИБОР, увеличенные на страновой риск, когда расчеты делаются для иностранных партнеров.

При проведении экономического расчета будущей стоимости денег, зачастую, выбор ставки занимает гораздо больше времени, чем обсуждение прогнозного денежного потока.

Дисконтирование

Процесс определения будущей стоимости денег связан с обратной задачей – определение настоящей стоимости денег, то есть процессом дисконтирования. Совершенно очевидно, что в данном случае указанная формула просто преобразуется по математическим правилам, а именно:

PV = FV / (1+ E)ⁿ

Задача дисконтирования возникает, когда нужно оценить будущее поступление денежных средств в текущем моменте, что практически всегда бывает необходимо при подготовке бизнес-планов и других экономических расчетов.

Аннуитет

Несмотря на наукообразное название, понятие аннуитета – это всего лишь обозначение потока равных сумм денежных средств, возникающих через равные промежутки времени. Данное явление встречается очень часто. Можно привести общеизвестные примеры. Получение заработной платы, периодические платежи за услуги ЖКХ, оплата мобильного телефона по безлимитному тарифу, периодические взносы на сберегательный счет и так далее. Денежные потоки могут быть притоками дохода, полученными от инвестирования, или оттоками средств, инвестируемых с целью получения будущих доходов. В технико-экономических обоснованиях практически любого проекта аннуитет встречается всегда.

Будущая стоимость аннуитета

Расчет будущей или настоящей стоимости денег в аннуитете мало отличается от уже описанного расчета сложных процентов. Просто для каждого промежуточного периода, кроме процентов, добавляется еще и периодический взнос, и уже на эту сумму начисляется процент для следующего периода. Существует формула для расчета, выглядит она несколько сложно:

FV = PV *( (1+ E)ⁿ-1) / E

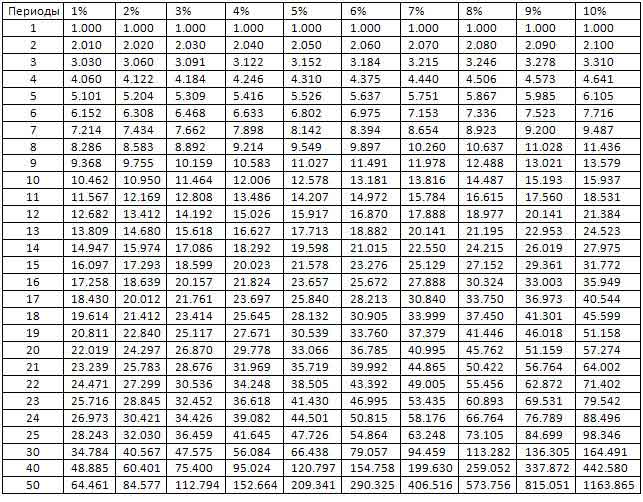

На практике эта формула неудобна, обычно пользуются либо таблицами с факторами наращения для аннуитета в одну денежную единицу, либо, что происходит чаще, встроенными формулами в приложении EXCEL.

Пример такой таблицы приведен ниже:

Данные в приведенной таблице представляют собой множители для определения будущей стоимости денег в аннуитете. Соответственно, когда необходимо определить настоящую стоимость денег, то есть провести дисконтирование аннуитета, эти множители становятся знаменателями соответствующих сумм денежного потока.

Приведенная стоимость смешанного потока доходов

Смешанный поток доходов, в реальности встречается гораздо чаще, чем классический аннуитет. Стоимость денег в этом потоке определяется, что называется «вручную». Для этого должны быть найдены, а затем суммированы приведенные стоимости всех доходов. Главная практическая польза от всех указанных расчетов заключается в получении возможности сравнивать различные варианты инвестирования. При этом необходимым условием любого вложения денег является превышение всех дисконтированных доходов, над всеми дисконтированными расходами для извлечения этих доходов.