Дивиденды – это часть прибыли, которая распределяется между учредителями. Рассчитываются на одну акцию. Выплачиваемая прибыль распределяется пропорционально количеству принадлежащих конкретному лицу ценных бумаг. Весь процесс, связанный с начислением и расчетом сумм, регулируется ФЗ № 26 «Об акционерных обществах».

Налогооблажение

Согласно ст. 43 НК РФ, дивиденд – это доход, получаемый участником от предприятия при распределении средств, которые остаются после налогообложения, в зависимости от вида и количества ЦБ.

К дивидендам не относятся выплаты:

- которые осуществляются при ликвидации предприятия, участнику в натуральной, денежной форме, не превышающие размер взноса акционера в капитал;

- в виде передачи ЦБ в собственность;

- некоммерческой структурой на осуществление не предпринимательской деятельности или произведенные обществами, капитал которых состоит из вкладов.

Кто имеет право получать дивиденды? Доход выплачивается только держателям ценных бумаг.

Виды акций

Ценная бумага подтверждает взнос физлица в предприятие и дает право на получение доли прибыли. Поэтому капитал АО состоит из номинальной стоимости размещенных акций. ФЗ № 26 определены два вида этих ЦБ: обыкновенные и привилегированные. Удельный вес вторых в общем капитале организации не должен превышать 25%.

Все акции именные, т. е. они закрепляются за владельцами. При осуществлении права участников на покупку ЦБ, продаваемых другим участником, и при консолидации акций могут возникать дробные ЦБ. Их учет осуществляется по общим правилам. Если лицо покупает две и более дробных ЦБ одного типа, то они образуют одну целую.

Обыкновенные акции позволяют их владельцам принимать участие в собрании участников, голосовать, получать доходы в виде дивидендов, а в случае реорганизации – часть имущества. Размер выплат зависит от финсостояния организации.

Привилегированная акция дает право владельцу получать фиксированную выплату. Ее размер устанавливается в процентах от стоимости ценной бумаги. Участвовать в собраниях или как-то влиять на деятельность организации они не могут. Размер выплаты, причитающийся при ликвидации предприятия, регулируется уставом. Если организацией предусмотрены акции нескольких типов, уставом должна быть также определена очередность, сроки и размер выплат.

Как начисляются дивиденды?

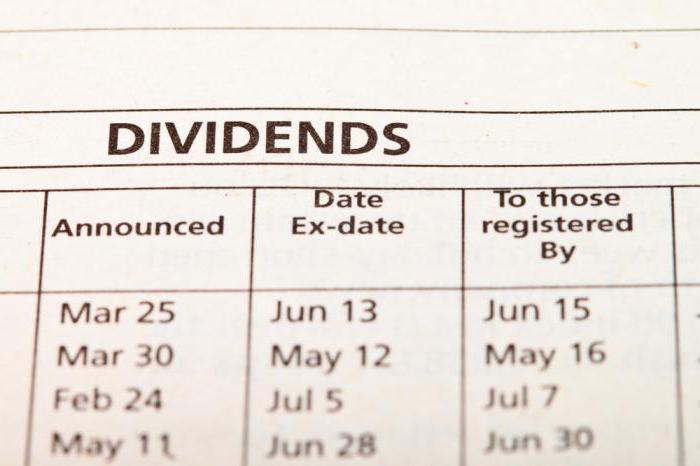

Доход может выплачиваться каждый квартал, полугодие или год. Решение о перечислении средств должно быть принято в течение следующего квартала после отчетного периода на собрании акционеров. Размер выплаты не должен превышать рекомендованный советом директоров. Срок и порядок расчетов определяются уставом. Ели в документе эти условия не прописаны, то срок не должен превышать двух месяцев с момента принятия решения о выплате.

Лимиты

В ст. 43 ФЗ № 26 описаны ограничения на выплату. В частности, организация не может объявлять о выплате дохода по ЦБ:

- до полной оплаты УК;

- до выкупа ЦБ, которые подлежат выкупу;

- если в день принятия решения имеет место угроза банкротства предприятия или если она может возникнуть после перечисления средств;

- если стоимость чистых активов меньше его УК, резервного фонда или если такая ситуация может возникнуть после перечисления средств;

- если речь идет о ЦБ, размер выплат по которым не определен уставом.

Также запрещено выплачивать дивиденды по привилегированным акциям, если предварительно не выплачен доход держателям обыкновенных ЦБ. Обычно решение о выплате принимается по результатам работы за год.

Как рассчитываются дивиденды?

Доход, подлежащий выплате, определяется исходя из процентной ставки:

- % = Прибыль / УК х 100 %.

Пример

На выплату дивидендов за 2015 год направляется 22 тыс. руб. УК организации составляет 10 тыс. руб., номинальная стоимость – 20 руб., количество ЦБ – 50 тыс. шт.

% = (22 : 10) х 100 % = 220 %.

На одну акцию положено 440 руб. (22 : 50).

БУ

Дивиденды являются доходом, который выплачивается из чистой прибыли, оставшейся после выплаты налогов. Они могут аккумулироваться в специальном резервном фонде. Выплата осуществляется денежными средствами или иным имуществом. Рассмотрим, как осуществляется расчет и учет доходов по дивидендам в БУ:

- ДТ84 «Непокрытый убыток» КТ75 «Расчеты по выплате доходов» – начислены дивиденды акционерам, которые не являются сотрудниками.

- ДТ84 КТ70 «Расчеты с персоналом» – начислен доход акционерам-сотрудникам.

- ДТ75 (70) КТ68 «Расчеты НДФЛ» – с начисленных сумм удержан НДФЛ.

- ДТ75 (70) КТ51 (50) – начисление «чистых» дивидендов акционерам.

Рассмотрим, как осуществляется учет доходов (дивидендов), выплаченных имуществом:

- ДТ84 КТ75 (70) – начисление дивидендов.

- ДТ75 (70) КТ68 – с начисленных сумм удержан НДФЛ.

- ДТ75 (70) КТ90 (91 «Прочие доходы») – стоимость имущества с НДС, которое передано в погашение задолженности по выплате дивидендов.

- ДТ90 (91) КТ68 - учтен НДС с переданного имущества.

- ДТ90, КТ43 (41, 20, 26) – списана себестоимость переданного имущества.

- ДТ91 КТ01 (10) - списана стоимость активов, выданных в виде дивидендов.

При ликвидации АО выплата начисленных дивидендов по всем акциям, кроме обычных, осуществляется во вторую очередь, одновременно с погашением ликвидационной стоимости ЦБ.

Пример

Порядок налогообложения дивидендов зависит от имеющихся у организации доходов от долевого участия в других предприятиях и от наличия статуса налогового резидента РФ у физлица.

Допустим, предприятие получило в течение года доход от долевого участия. УК состоит из 1 000 акций. Из них 700 штук принадлежит российским предприятиям, 50 шт. – иностранным предприятиям, 200 шт. - физлицам резидентам и 50 шт. - физлицу-нерезиденту. Собранием акционеров было принято решение выплатить на 1 акцию 100 руб. Организацией получила от сторонней компании дивиденды в сумме 10 тыс. руб. Сумма, подлежащая распределению, составляет: 100 х 1 000 = 100 тыс. руб.

Доход, подлежащий выплате не резидентам, составляет 5 тыс. руб (100 руб. х 50 шт.). Поскольку физлицам и организациям принадлежит по 50 шт. акций, то общая сумма выплаты составляет 10 тыс. руб. Соответственно, резидентам положено 90 тыс. руб. (100 руб. х (700 + 200) шт.).

НУ

Налогообложение доходов в виде дивидендов, получаемых физлицами, регулируется письмом МНС РФ № СА-6-04/942. НПП рассчитывается за календарный год, а отчетным периодом считается каждый квартал. Для предприятий, которые калькулируют авансовые платежи каждый месяц исходя из полученной прибыли, этот же период является расчетным. Таким образом, для расчета НПП при распределении доходов за второй квартал 2015 года отчетным периодом будут шесть месяцев 2015 года, а предыдущим – первый квартал 2015 года. Налог на доходы в виде дивидендов рассчитывается по ставке 9 %.

Средства в бюджет нужно перечислить не позднее дня получения денег в банке или дня перечисления средств на счет. Это зависит от того, какая из перечисленных дат наступила раньше. Если дивиденды перечисляются в кредитное учреждение или отправляются почтовым переводом, датой получения дохода является день перечисления средств.

Пример

За 2015 год ЗАО получило прибыль в сумме 266 тыс. руб. Собрание акционеров приняло решение направить эту сумму на выплату доходов учредителям. УК разделен на 100 акций, из которых 60 штук принадлежат руководителю организации, 40 шт. – физлицу-нерезиденту. В балансе формируются такие проводки:

- ДТ84 КТ70 – 159,6 тыс. руб. (266 : 100 х 60) – начислены дивиденды директору.

Сумма НДФЛ, подлежащая уплате, составляет: 159,6 х 0,09 = 14,364 руб.

Проводки:

- ДТ84 КТ75-2 – 106,4 тыс. руб. (266 : 100 х 40) – начислен доход не резиденту.

Налогообложение дохода не резидента

Если между РФ и другой страной заключен договор об избежании двойного налогообложения, то ставка налога составляет 9 %. Если такой законодательный акт отсутствует, то выплаченная сумма подлежит налогообложению по ставке 15 %. Если указанный акт имеется, то сумма налога рассчитывается по формуле:

НДФЛ к удержанию = ((Нд : Од) х Од – Пд) х 9%:

- Нд - начисленные дивиденды;

- Од - общая сумма выплаты;

- Пд – полученная сумма дивидендов.

Пример

За 2015 год ЗАО получило прибыль в сумме 266 тыс. руб. В эту сумму включается 150 тыс. руб. дохода от долевого участия. Собрание акционеров приняло решение выплатить дивиденды. Доход будет распределяться между двумя учредителями: директором и не резидентом. Первому принадлежит 60 штук акций, а второму – 40 шт. Рассмотрим записи в БУ:

- ДТ84 КТ70 – 159,6 тыс. руб. (266 : 100 х 60) – начислены дивиденды руководителю.

- ДТ84 КТ75-2 – 106,4 тыс. руб. (266 : 100 х 40) – начислены дивиденды не резиденту.

Сумма налога, подлежащего к уплате с доходов учредителя, рассчитывается так:

- 106,4 х 0,15 = 15,96 тыс. руб.

- (266 х 0,6 : 266) х (266 - 150) х 0,09 = 6,264 тыс. руб.

НДФЛ по ставке 30 %

Налогообложение доходов по повышенной ставке предусмотрено только в случае, если отсутствует информация о держателях ЦБ. Такая ситуация может возникнуть, если интересы учредителей представляет уполномоченное лицо или депозитарий. Все расчеты осуществляются по формуле:

НДФЛ = Сумма дивидендов х 30 %.

Сумма налога должна быть перечислена в течение месяца с момента наступления одного из таких событий:

- окончание налогового периода;

- завершение срока действия договора, по которому агент осуществляет выплату дохода держателю;

- выплаты средств.

Особые случаи

Даже если одним из учредителей является другая организация, все равно нужно удержать НДФЛ. В законодательстве на данный случай никаких ограничений не предусмотрено. В зависимости от того, является ли учредитель резидентом или нет, на общих основаниях облагаются налогом дивиденды.

Доходы, получаемые в порядке наследования, подлежат налогообложению на особых условиях. Объект наследования - это право на получение средств. Поэтому с выплачиваемой суммы нужно удержать НДФЛ по ставке 9 % или 15 % и своевременно перечислить их в бюджет.

Базой для расчета налога являются фактически полученные деньги и суммы средств, которыми учредители получили право распоряжаться. Датой получения дохода признается дата выплаты. Поэтому день, когда акционер отказался от получения дохода, считается датой получения средств организацией. Такие суммы также подлежат налогообложению на общих основаниях.