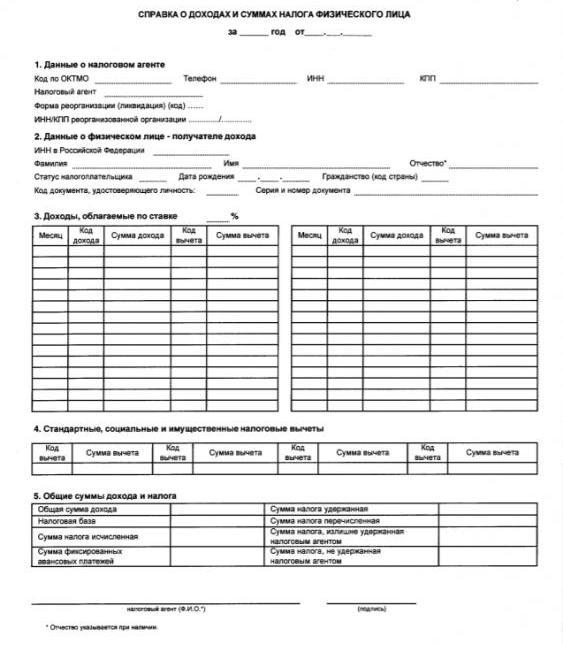

Физические лица обязаны перечислять налоги, начисленные на свои доходы в государственные бюджетные фонды. Для этого заполняется соответствующий отчет. В этом документе отображаются данные о доходах и отчислениях в бюджет гражданами или иностранцами. Эту документацию работодатель обязан ежегодно сдавать в соответствующие контролирующие органы по месту своей регистрации. Инструкция и правила заполнения справки 2 НДФЛ будут рассмотрены далее.

Общая информация

Прежде чем рассмотреть образец заполнения справки о доходах 2 НДФЛ, нужно обратить внимание на общие рекомендации относительно этого процесса.

Так, новую форму, которая действует в 2019 году, Министерство финансов утвердило приказом от 02.10.18. В нем содержатся также следующие приложения:

- № 1. Форма предоставления отчетности.

- № 2. Порядок заполнения.

- № 3. Отчет в электронном формате.

- № 4. Порядок предоставления заполненной документации в налоговую инспекцию.

Впервые применять бланк заполнения справки 2 НДФЛ получатели дохода будут при подаче отчетности за 2018 год. Ее составляют уполномоченные представители. Это могут быть предприниматели, компании, адвокаты, нотариусы. Кроме того, составителями указанного документа могут быть представители иностранных организаций на территории нашей страны. Представленную форму отчетности заполняют те граждане, которые выплачивают зарплату, дивиденды или иные виды доходов. Это положение регламентировано налоговым законодательством Российской Федерации.

Представленный документ составляется за календарный год. В некоторых случаях налоговая инспекция может потребовать отчетность за 2, 3 или более лет. Такая отчетность может быть аннулирующей или корректирующей.

Если компания, в которой работал сотрудник, прекратила свою деятельность, подается документация с начала года и до момента прекращения работы организации.

Когда еще заполняется документ?

Заполнение справки о доходах 2 НДФЛ является обязательной процедурой для людей, которые получают разные виды налогооблагаемых доходов. Информация, которая вносится в соответствующий бланк, отражает информацию об удержанном и перечисленном налоге за календарный год. Также эта процедура является обязательной, если невозможно удержать подобные отчисления из дохода, например, при увольнении сотрудника.

Вся необходимая информация подается на одном бланке, даже если гражданин или иностранец получает разные типы доходов. Если в предыдущих периодах были допущены ошибки при заполнении или произошел перерасчет за прошлые годы, составляется корректирующая справка 2 НДФЛ по новой форме. Образец заполнения представлен в приказе Минфина и будет рассмотрен далее. Если за этот период паспортные или иные данные налогоплательщика изменились, нужно указывать новую информацию.

Если требуется полностью отменить начисления за прошлый период, в текущем году составляется аннулирующий документ по указанной форме. В ней нужно заполнить только заголовок и первый раздел.

Если компания отчитывается за год как преемник прав и субъект, перечисляющий налоги за себя и другого налогоплательщика, заполняется два отчета. Одна из них предоставляет информацию за период до реорганизации, а вторая – после него.

Действующий образец заполнения бланка справки 2 НДФЛ применяется и в том случае, если была удержана только часть налога. Но в этом случае нужно сдать два документа. Первый документ установленного образца сдается с указанием в соответствующих строках кода 1 или 3. В ней должны быть отражены все доходы. Второй документ сдается с кодом 2 и 4. В таком документе отображаются данные только о тех доходах, которые не были удержаны до этого момента за отчетный период.

Случаются ситуации, когда отчеты с кодом 1 и 2 одинаковые. В этом случае нужно сначала подается отчетность со вторым признаком, а потом – с первым. По мнению судей, в такой ситуации достаточно предоставить только документ второй категории.

Представленная отчетность не оформляется для предпринимателя, так как такие субъекты сами платят соответствующие отчисления в бюджет, отчитываются по таким платежам.

Правила оформления

Существует определенный порядок заполнения справки 2 НДФЛ. Не допускается исправление ошибок при помощи корректора или иного средства. Также запрещена двусторонняя печать, скрепление листов, которое приводит к порче документа. Недопустимо указывать отрицательные числа.

Информация заполняется при помощи темного (не цветного) чернила. Если в знакоместе отсутствует информация, в нем ставится прочерк. Шрифт должен быть печатным, разборчивым.

При заполнении отчетности в электронном виде, числовые показатели выравнивают по последнему (правому) знакоместу. При распечатке знакоместа и прочерки можно не обрамлять. В компьютерном варианте заполнения информация набирается шрифтом Courier New 16-18 размера. Текстовые поля начинаются с заглавной буквы.

Если по определенной графе отсутствует сумма, ставится ноль. Рассматривая инструкцию по заполнению справка 2 НДФЛ, нужно отметить, что оформляется соответствующим образом требуемое количество страниц до приложения. Со второго листа указывается его порядковый номер. Скреплять документ печатью агентства, составившего документ, не нужно.

Пример заполнения общей части

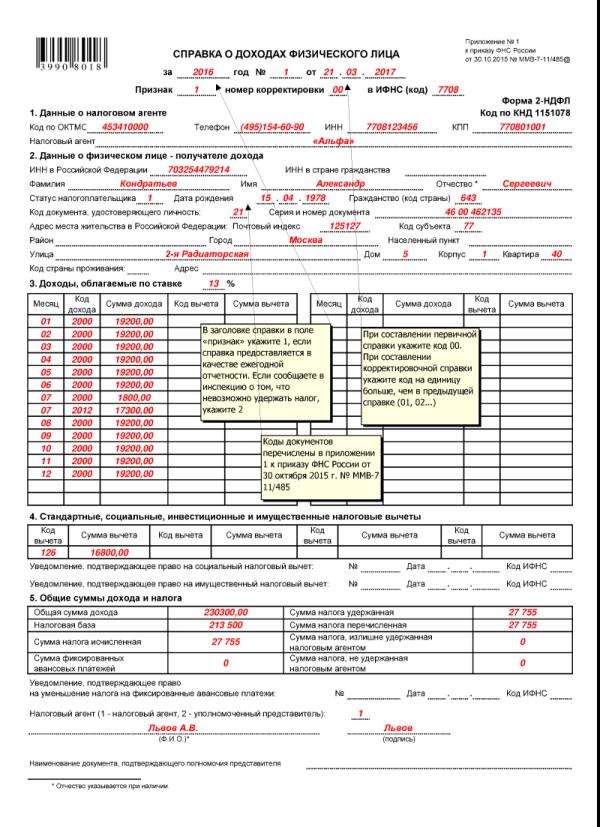

Зная общие правила оформления представленной документации, нужно рассмотреть образец заполнения новой справки 2 НДФЛ.

Процедура начинается с внесения соответствующей информации в общую часть. Нужно заполнить следующие поля:

- Индивидуальный номер налогоплательщика. Это поле заполняет как предприниматель, так и организация. Также здесь может быть указан индивидуальный номер налогоплательщика преемника права.

- Код причины постановки на учет. Этот пункт заполняется исключительно организациями. Если информацию подает ее обособленное подразделение, то код причины постановки на учет ставится по месту его регистрации. Это же действие справедливо и при заполнении документа преемником права.

- Стр. Нумерация страниц производится в сквозном порядке. Число записывается слева направо, начиная с первого знакомест (находится слева). Для первой страницы здесь нужно указать номер «001» и т. д.

- Номер. Каждый документ, который подается в инспекцию, получает уникальный номер. Если потребуется составить аннулирующую или корректирующий документ, его потребуется указать в новом отчете.

- Отчетный год. Здесь нужно указать, за какой период предоставлена информация.

Рассматривая образец заполнения справка 2 НДФЛ за год, стоит также уделить особое внимание полю «Признак». Нужно поставить «1», если документ подает уполномоченный представитель, а в отчетности предоставлена информация о налоге с дохода граждан РФ и иных государств в текущем году.

Цифра «2» ставится, если данные предоставляет уполномоченный представитель для информирования налоговой инспекции о невозможности начислить НДФЛ. Цифру «3» ставят, если документ подает преемник права, а в отчете есть сумма налога за отчетный период. При невозможности списания такой суммы преемник права ставит цифру «4».

Другие поля общей части

Рассматривая инструкцию по заполнению справки 2 НДФЛ, нужно отметить особенности заполнения иных полей представленного раздела. Так, при указании номера корректировки нужно ставить код «00», если это первичная документация. Код 01-03 и т. д. ставят при составлении корректирующего документа, а 99 - при аннулирующей.

В поле кода налоговой инспекции ставится четырехзначное число. Оно соответствует номеру инспекции, для которой составляется отчет. Например, это может быть число «6045». Код региона, к которому принадлежит инспекция, 60, а ее личный номер – 45.

В поле «Название налогового представителя» указывается сокращенное название юридического лица или его отдельного подразделения (как в учредительной документации). Если документ заполняют гражданин, иностранец или уполномоченные представители, указывается отчество, имя, фамилия без сокращений. При заполнении отчетности преемником права, указывается название реорганизованной компании или ее отдельного подразделения.

Форма реорганизации заполняется преемником права (в поле «Признак» стоит цифра 3 или 4). Здесь указывается код:

| 0 | ликвидирование |

| 1 | смена формы организации |

| 2 | процесс слияние |

| 3 | произошло разделение |

| 5 | компания прошла процедуру присоединения |

| 6 | разделение и одновременно присоединение |

В соответствии с порядком заполнения справки 2 НДФЛ, нужно указать индивидуальный номер налогоплательщика и/или код причины постановки на учет реорганизованной компании, код по ОКТМО и телефон.

Раздел 1

Рассматривая пример заполнения справки 2 НДФЛ, нужно уделить внимание процедуре заполнения первого раздела. Здесь указывается информация о человеке, который получает доход.

В поле индивидуального номера налогоплательщика указывается информация, подтверждающая регистрацию человека в налоговом органе страны. Если код отсутствует, поле не заполняется. Фамилия, отчество, имя указывается без сокращений в соответствии с документом, удостоверяющим личность. Если это имя иностранца, можно применять латинский алфавит.

В строке о статусе налогоплательщика ставится код:

| 1 | соответствует резиденту РФ |

| 2 | обозначает нерезидентов |

| 3 | применяется для нерезидентов, признанных высококвалифицированными специалистами |

| 4 | соответствует участникам программы содействия добровольному переселению в РФ |

| 5 | беженцы или люди, получившие временное убежище |

| 6 | применяется для иностранцев, работающих в РФ по патенту |

Рассматривая образец заполнения справки формы 2 НДФЛ, нужно учесть еще несколько моментов. Дата рождения заполняется арабскими цифрами через точку. Код страны указывается в соответствии с ОКСМ. Информация о документе, удостоверяющем личность, указывается на основе соответствующего справочника. При указании серии и номера документа знак «№» не ставится.

Раздел 2

Правила заполнения справки 2 НДФЛ обязательно учитывают и при заполнении второго раздела «Общие суммы по итогам налогового периода». Эту информацию подают в соответствующем виде. Так, сумма указывается в рублях. Если значение менее 50 коп., оно не берется в учет. Сумма более 50 коп. округляется до рубля.

Нужно указать ставку налога, который применяется к этому виду дохода, а также общую сумму прибыли без вычета налога.

В поле начисляемой базы указывается сумма, с которой будет списан НДФЛ. Это разница между полем «Сумма общей прибыли» и итогом Раздела 3. В соответствующем поле указывается информация про общую сумму налога. Если заполняется документ категории 2 и 4, сумма указывается, но не списывается.

В строке «Сумма удержанного налога» указывается налог на прибыль, который будет списан в бюджет. Для отчета категорий 2 и 4 в этой строке ставится ноль.

Если человек уплачивает сумму налога, начисленную авансом, она отражается в соответствующей строке раздела. Также отражается сумма невозвращенной переплаты и сумма, не удержанная в отчетном году уполномоченным представителем.

Раздел 3

В ходе рассмотрения правил заполнения справки 2 НДФЛ нужно отметить также рекомендации о предоставлении информации в третьем разделе. Если человек получало доходы по разным ставкам, заполняется информация только по прибыли, которая облагается налогом 13%. По другим ставкам вычеты не предоставляются.

Чтобы заполнить поле «Код вычетов», нужно ознакомиться с информацией из соответствующего справочника. Это приложение № 2 к соответствующему приказу Минфина. Нужно заполнить столько строк, сколько было кодов вычета, предоставленных налогоплательщику.

В сумме вычета указывается информация в соответствии с заданным кодом. Количество заполненных строк соответствует числу видов вычета.

В поле кода вида уведомления может быть указано следующее:

- 1 – применяется для обозначения граждан РФ и иностранцев, которые получили уведомление о подтверждении права на имущественный вычет платежа.

- 2 – соответствует налогоплательщикам, которым было предоставлено право на социальный налог.

- 3 – указывается для людей, которые получили уведомление о праве уменьшения налога на фиксированный авансовый платеж.

Если налогоплательщик не получал уведомлений, это поле заполнять не требуется.

При наличии соответствующего документа указывается его порядковый номер и число, месяц, год. Также нужно отразить в отчете код ИФНС.

Заключительная часть

При составлении заключительной части также руководствуются правилами заполнения справки 2 НДФЛ.

В строке, где требуется предоставить подтверждение достоверности и полноты указанных сведений, нужно обозначить код:

- 1 – отчет предоставляется уполномоченным представителем или преемником права;

- 2 – информацию передает представитель получателя дохода или его преемника.

В соответствующем поле указывается информация об имени, отчестве и фамилии человека, уполномоченного предоставить документ.

В поле о наименовании и реквизитах документа указывается информация о подтверждении полномочий представителя агентства. Это необходимо, если отчет сдается и заполняется уполномоченный представитель. В конце ставится подпись уполномоченного лица и дата предоставления документа.

Приложения

В приложении указывают сведения по месяцам отчетного периода. Здесь предоставляется информация о начисленных и полученных доходах граждан или иностранцев, которые могут быть выражены в денежной или натуральной форме, материальной выгоды. Также здесь отражают данные о профессиональных вычетах. Иные удержания в Приложении не предоставляются. Для каждой ставки информация предоставляется отдельно. Если заполняется аннулирующий отчет, Приложение не заполняется.

Здесь нужно указать индивидуальный номер налогоплательщика и/или код причины постановки на учет, выполнить нумерацию страниц, номер и дату документа, предоставляется информация о ставке налога. Дальше в хронологическом порядке приводятся данные о доходах по каждому месяцу. Их нумеруют от начала календарного года. Зарплату нужно отражать за тот месяц, в котором она начислена, а не получена. Но вот отпускные и больничные пособия отчисления указывают за тот период, когда они были получены.

Код дохода также берут в соответствующем справочнике. В строке суммы указывается количество прибыли до уплаты налога. Если отчет относится к категории 1 или 3, нужно отразить информацию обо всех доходах человека. Если оформляется документация с принадлежностью к группе 2 и 4, указывают доход, с которого налог не был удержан.

Строка о коде вычета заполняется только для прибыли, по отношению к которой предусматриваются вычеты профессионального типа, а также для дохода, облагаемого налогом в неполном размере. Это, например, может быть стоимость подарков. Указывается их сумма в соответствующих строках.

Приложения подписывается уполномоченным лицом, указывается дата предоставления документа.