Единый социальный налог (ЕСН) - это серьезное новаторство в налоговой системе. Он смог заменить собой действовавшие ранее налоги, которые поступали в три государственных внебюджетных социальных фонда. До введения ЕСН плательщики обязаны были предоставлять отдельные формы отчетов в каждый из вышеперечисленных фондов, а также своевременно производить оплату в сроки, установленные соответствующим фондом.

История возникновения ЕСН

Идея внедрения единого социального налога (ЕСН), который бы охватил все страховые взносы, возникла в далеком 1998 г., когда Госналогслужба предложила создать единственную унифицированную базу налогооблажения, передав все функции учета и контроля единому ведомству. Однако в те годы этот замысел остался незавершенным, поэтому его пришлось заморозить. Спустя 2 года была принята вторая часть Налогового кодекса РФ, а также Федеральный закон от 05.09.2000 г. С 01.01.2001 г. заработал новый порядок исчислений и уплаты взносов в социальные внебюджетные фонды РФ. Глава 24 ч. 2 гласила о введении ЕСН. Налог в Пенсионный фонд, а также налоги в Фонд социального страхования и фонды обязательного медицинского страхования были консолидированы в составе ЕСН, чтобы мобилизировать средства для реализации прав граждан на пенсионное и социальное обеспечение, а также должную медпомощь. В дополнение к этому был установлен определенный порядок по взносам на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний.

ЕСН: сущность и характеристика

Переход к открытой рыночной экономике в России ознаменовался кардинальными изменениями в финансовой системе, когда внебюджетные фонды стали отсоединяться от общегосударственной бюджетной системы. По причине бюджетного дефицита, инфляции, спада производства, роста непредвиденных расходов и прочих обстоятельств образование внебюджетных фондов стало одним из важнейших элементов в обновлении механизмов деятельности учреждений соцобслуживания. Как говорилось ранее, ЕСН был введен после вступления в силу 2-ой части Налогового кодекса РФ. Вообще, ЕСН - это налог, призванный заменить все взносы по страхованию в вышеупомянутые фонды, но без взносов на страховку от несчастных случаев и профзаболеваний, которые необходимо уплачивать независимо от ЕСН.

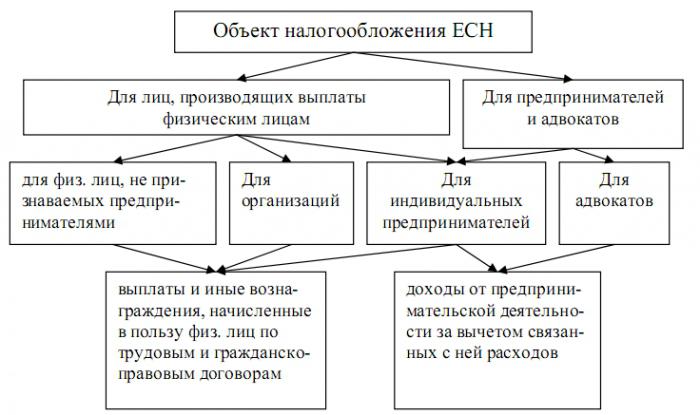

Объекты налогообложений

Для налогоплательщиков 1-ой группы объектами налогообложений являются все начисляемые выплаты, а также вознаграждения, премии и прочие доходы, среди которых оплата по гражданско-правовым договорам, авторскими и лицензионными договорам и, наконец, выплаты, предназначенные для оказания материальной помощи. Стоит отметить интересный факт, что все вышеназванные доходы могут и не быть объектами налогообложения, если они выплачивались из прибыли, что была на оставшемся счету организации.

Для предпринимателей объектами налогообложения являются все доходы, которые они получают от своей предпринимательской/профессиональной деятельности, но за вычетом расходов, связанных с их извлечением.

Напоследок скажем, что к объектам налогообложения не относятся различные выплаты, предмет которых - переход прав собственности на имущество либо передача на временное пользование имуществом. К примеру, такими договорами могут быть договор "купли-продажи" и договор на аренду.

Налоговая база для ЕСН

Опираясь на установленные законодательством объекты налогообложений, формируется и налоговая база. Для работодателей она определяется:

- всевозможными вознаграждениями и выплатами, осуществляемыми в соответствии с трудовым законодательством;

- оплатой по гражданско-правовым договорам;

- доходами с авторских и лицензионных договоров;

- различными выплатами для оказания материальной помощи и другими безвозмездными выплатами.

Когда определяется налоговая база, учитываются все доходы, которые так или иначе начислены рабочим их работодателями в денежной либо натуральной форме, а также под видом социальных, материальных и иных благ, за вычетом не подлежащих обложению доходов, о которых мы поговорим позже. Когда происходит начисление ЕСН, налогоплательщики-работодатели обязаны определять налоговую базу по каждому работнику отдельно на протяжении всего налогового периода. Налоговая база предпринимателей - это обобщенная сумма доходов, которая является объектом обложения и была получена ими за налоговый период за исключением расходов, не связанных с их извлечением. Полученные работниками доходы в натуральной форме (товары, услуги) нужно учитывать в составе налогооблагаемых доходов, исходя из их ценности/стоимости, что определяются по ст. 40 НК РФ, отталкиваясь от рыночных тарифов и цен.

Выплаты, не включающиеся в налоговую базу

К таким относятся следующие:

- государственные пособия;

- компенсации при увольнении;

- расходы на командировки;

- возмещение причиненного здоровью вреда;

- компенсации за использование личных вещей работников;

- всевозможные компенсации спортсменам;

- другие виды компенсаций;

- предоставление бесплатного питания;

- доходы, получаемые членами крестьянского хозяйства;

- возмещение расходов на повышение профессионального уровня рабочих;

- взносы по обязательному/добровольному страхованию рабочих;

- материальные выплаты бюджетникам;

- единоразовые материальные выплаты;

- бесплатное предоставление жилья;

- доходы членов родовых общин немногочисленных народов Севера;

- прочие выплаты, установленные ст. 237 НК РФ.

Плательщики

Плательщиками ЕСН будут выступать те же лица, которые уплачивают взносы во внебюджетные фонды. Говоря по существу, ныне насчитывается всего 2 группы плательщиков, где к первой относятся наемные работники, организации, предприниматели и корпоративные образования, которые обладают гражданской правоспособностью, а ко второй - самозанятые граждане (адвокаты, нотариусы, родовые общины немногочисленных народов Севера, занимающиеся традиционным хозяйством и другие).

Ставка ЕСН в 2013 году и 2014 г.

В России наблюдается постепенный рост налоговой нагрузки, что вызвано "старением нации", а впоследствии и падением количества трудоспособных и работающих граждан. Разумеется, пожилое поколение нужно лечить и регулярно выплачивать этим людям пенсии. Ныне наименьшие страховые взносы платят индивидуальные предприниматели и другие самозанятые граждане. Они платят фиксированный страховой взнос, который заметно ниже, чем у "средних" сотрудников, работающих на кого-либо. Что касается собственно процентов на страховые взносы (ЕСН), то в 2013 г. они составили 30% от заработной платы. Плюс к этому с 2012 г. изымалась дополнительная ставка в размере 10% для заработной платы свыше 512 тысяч рублей, 568 тысяч - в 2013 г. и ожидается для зарплат свыше 624 тысяч в 2014 г. ЕСН в 2014 г. ожидаемо поднялся до 34%. По причине резкого повышения ставок в 2010 г., которые выросли на 8% (с 26% до 34%), большинство малых предприятий ушли "в тень", так как не в силах были перенести столь существенную нагрузку на их бизнес.

Как расчитать ЕСН?

Расчет ЕСН в 2014 г. происходит по следующему алгоритму:

1. Сперва необходимо определить базу налогообложения, которая является суммой доходов физического лица. Она может быть получена им как зарплата (то есть по трудовым договорам) или же под видом других выплат, выдающихся по гражданско-правовым договорам: авторские вознаграждения, награда за выполнение работы и прочее. Плюс к этому плательщиками ЕСН выступят и организации, и индивидуальные предприниматели, которые используют труд наемных рабочих.

2. Следующим шагом станет определение ставки налога. Она обладает регрессивной шкалой, при которой с большей суммы удерживаются меньшие проценты. Для основной массы плательщиков общий процент составит 30% (для доходов от 1 до 624000 рублей): отчисления ЕСН в Пенсионный Фонд России – 22%, в Фонд обязательного медстрахования – 5,1%, в Фонд соцстраха – 2,9%. Поверх предельной суммы (624 тысячи) будет удерживаться 10%.

3. Сопоставьте свою зарплату с нужной группой (<624000<) и просто умножьте вашу сумму на определенный процент. На этом все, ваш индивидуальный расчет ЕСН окончен.

Налоговые периоды

Налоговый период составляет 1 календарный год. При этом для 1-ой группы налогоплательщиков существуют и отчетные периоды (квартал, 6 и 9 месяцев). Для 2-ой группы такие периоды отсутствуют. По окончании налогового периода налогоплательщикам необходимо подать налоговую декларацию.

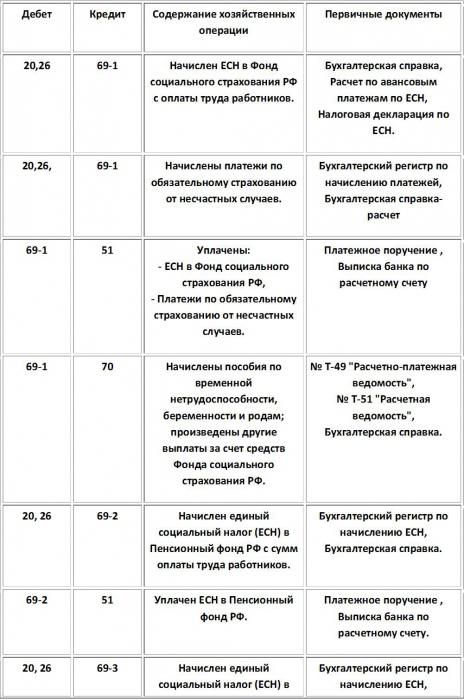

Типовые проводки начисления ЕСН

ЕСН. Проводки по его начислению

Налоговые льготы

Согласно российскому налоговому законодательству установлено, что от уплаты налога освобождались (до отмены ЕСН в 2010 г.) следующие организации и лица:

- В организациях начисление ЕСН не удерживается с сумм выплат и прочих вознаграждений, которые на протяжении налогового периода не превышают 100 тысяч рублей на каждое физическое лицо, которое является инвалидом I, II или III группы.

- Предыдущий принцип действует и для следующих категорий налогоплательщиков:

- Для общественных организаций инвалидов (ООИ). В данной категории налоги не удерживаются, если среди участников насчитывается не менее 80% инвалидов и их законных представителей. Распространяется это и на их региональные отделения.

- Для учреждений, где уставный капитал формируется из вкладов (ООИ), среднесписочная численность которых [инвалидов] составляет не менее 50%. Плюс к этому доля в заработной плате должна быть на отметке не ниже 25%.

- Организации, которые были созданы для достижения социальных целей, среди которых и помощь инвалидам, детям-инвалидам и их родителям. Стоит отметить, что владельцами имущества при этом должны быть только ООИ.

- Индивидуальные предприниматели и адвокаты, имеющие статус инвалида I, II или III группы. Доходы от их предпринимательской/профессиональной деятельности также не должны превышать 100 тысяч рублей в течение налогового периода.

Ныне льготный процент ЕСН (страховых взносов) также присутствует. К примеру, в 2013 г. льготная ставка составила 20% - в ПФР, ФСС – 0%, ФОМС – 0%.

Предпосылки возврата к ЕСН

Для многих информация о возврате не показалась удивительной, ведь ЕСН - это важная составляющая налоговой системы РФ в 2000-ых годах. Большинство экспертов ссылаются на то, что к основным причинам возврата к ЕСН стало то, что замена ЕСН страховыми взносами, шкала которых изменилась в пользу более регрессивной и увеличения ставок обязательных взносов с 26% до 34% от ФОТ (фонд оплаты труда), не обеспечила сбалансированности пенсионной системы, а только привела к повышению налоговой нагрузки и различным усложнениям администрирования. Из этого можно заключить вывод, что возврат к ЕСН, скорее всего, доброжелательно будет воспринят бизнесом (особенно малым), а сама система устроит как государство, так и предпринимательство. В 2010-13 гг. все предприниматели вынуждены были обращаться в три (!) органа, что, в свою очередь, увеличивало расходы на ведение бухгалтерии.

Заключение

Прошло уже довольно много времени, чтобы система налогообложения ЕСН стала близкой и понятной для всех налогоплательщиков. Между тем стоит отметить, что отдельные положения в НК РФ требуют дополнительных доработок и разъяснений. Отмена ЕСН не сказалась слишком негативно на налоговой системе, однако и практика внедрения страховых взносов не привнесла каких-либо улучшений, усилив налоговую нагрузку. Нынче ставки по ЕСН составляют 34% и 26% для основной массы плательщиков и льготников соответственно, что не слишком лояльно по отношению к предпринимателям. Однако стоит отметить, что ЕСН - это хорошая альтернатива страховым взносам, что может улучшить налоговую ситуацию в стране.